敘事碰撞的時代,波動率才是真資產?

機會不在於選擇某一種敘事,而在於認知到波動性本身就是一種資產。

每個週期都有其獨特的敘事,而當下,市場正在相互矛盾的章節中掙扎:比特幣的季節性規律與減半後動態、美聯儲的鴿派言論與通脹、可能預示緩解或衰退的債券市場陡峭化。

撰文:arndxt|編譯:Luffy,Foresight News

我們正處於一個劇烈波動的市場中:

- 短期來看:9 月比特幣可能出現今年以來尚未出現的波動。對於願意在減半後年份淡化季節性規律的人而言,回檔可能是買入時機。

- 中期來看:聯準會政策面臨可信度受損的風險。通膨上升導致的降息將改變投資格局。

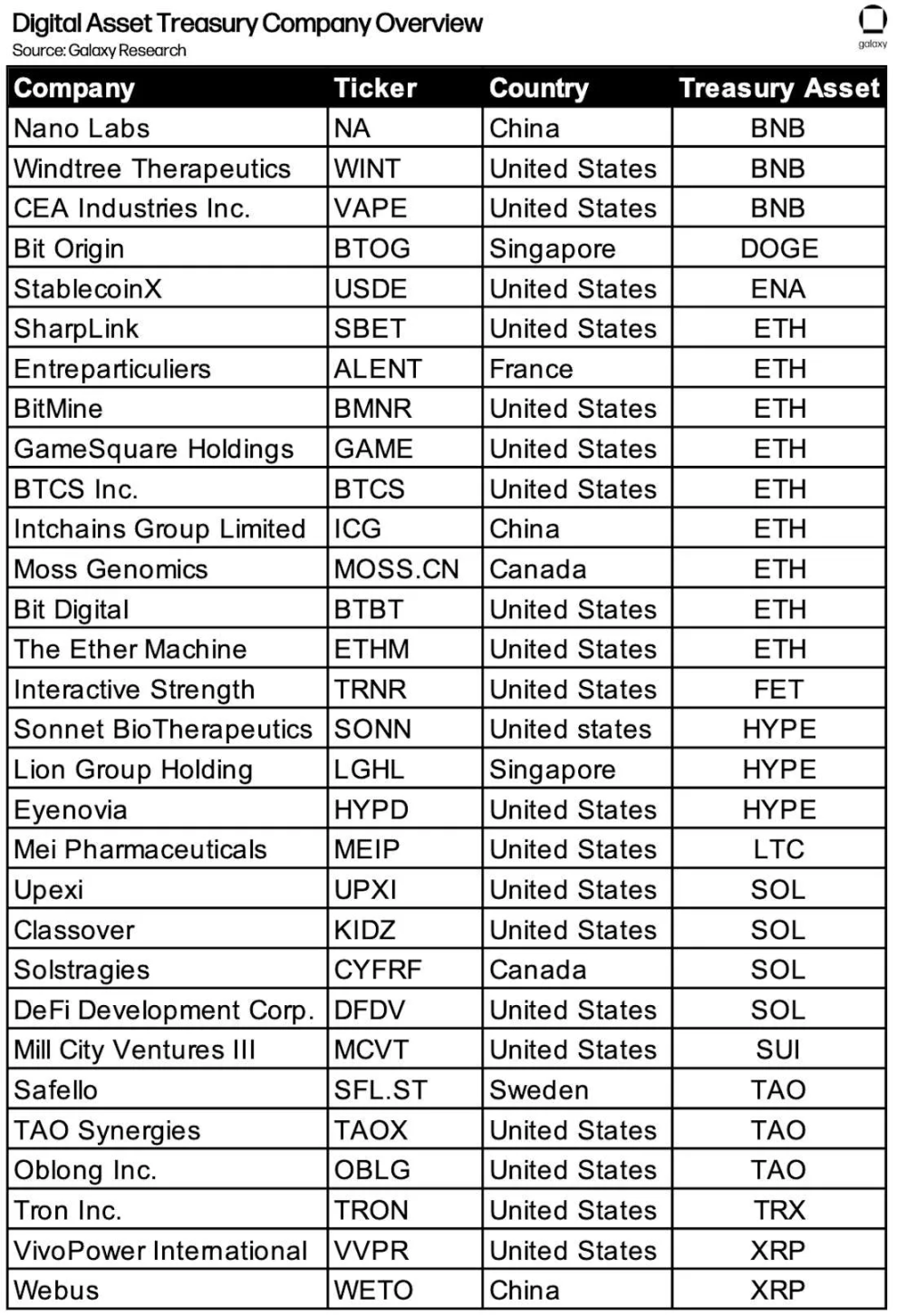

- 長期來看:加密貨幣週期的關鍵可能不僅在於散戶或機構資金流,還在於企業加密貨幣財庫的結構性健康。這是一根脆弱的支柱,若斷裂,需求將轉為供應。

投資人的核心邏輯很簡單:我們正進入一個敘事劇烈波動的環境,季節性、政策與結構機制指向不同方向。

在投資人眼中,訊號不在單一數據點中,而在這些敘事的碰撞中。

比特幣的「9 月幽靈」 與減半後現實

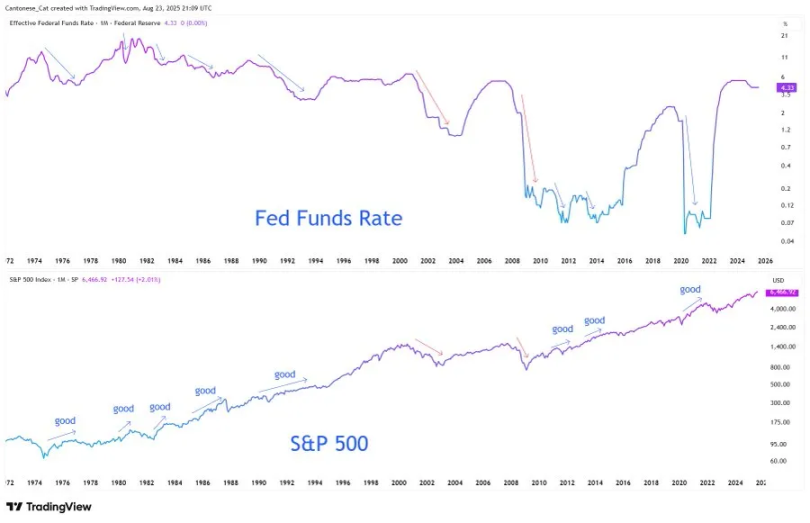

從歷史上看,9 月是比特幣表現最差的月份。圖表顯示,多頭部位被清算導致的下跌反覆出現。但本輪週期不同以往:我們處於減半後年份,而歷史上這類年份的第三季往往偏向看漲。

2025 年至今尚未出現單月漲幅超30%(甚至15%)的情況,這意味著波動性已被壓縮。在每輪多頭市場中,暴漲行情都會集中出現。今年還剩四個月,問題不在於波動性是否回歸,而是何時回歸。投資人的結論是:若9 月出現回調,可能會成為第四季必然到來的上漲前,最後一個重要的入場窗口。

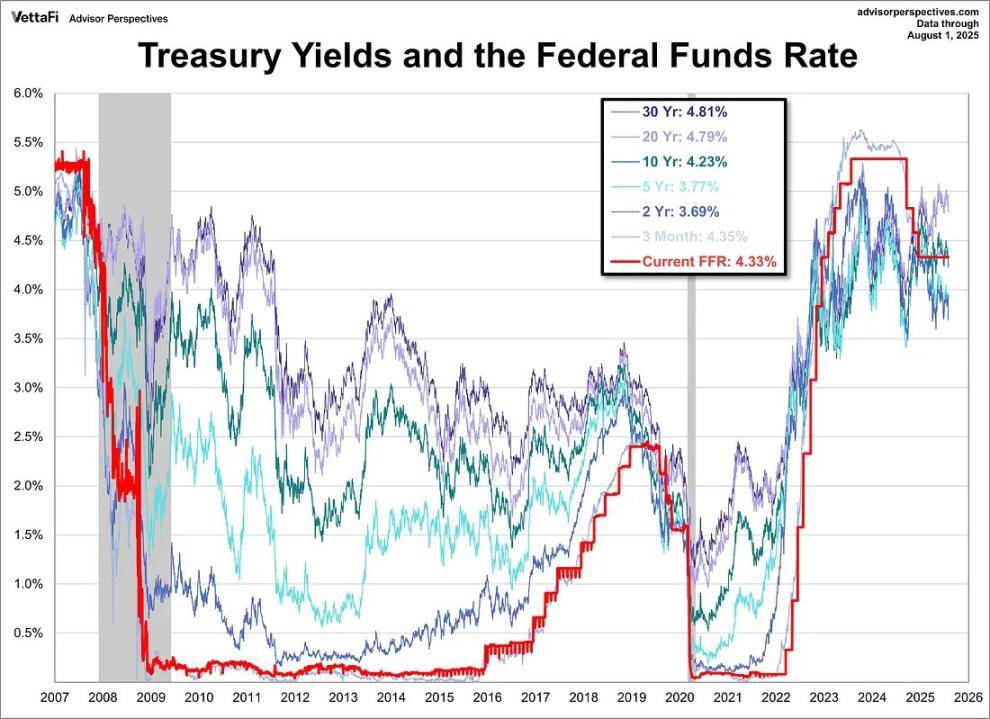

聯準會的敘事分裂

鮑威爾在傑克遜霍爾的演講被廣泛誤解為激進寬鬆的綠燈。實際上,他的表態更為微妙:他為9 月降息留了口子,但強調這並不標誌寬鬆週期的開始。

關於勞動市場,鮑威爾承認存在「奇怪的平衡」:勞動供需均放緩,讓市場處於脆弱狀態。風險是不對稱的,如果這種平衡被打破,可能會以裁員的形式迅速爆發。

關於通膨,他直言不諱:關稅顯然已推高了物價,且影響將持續累積。儘管鮑威爾稱這是「價格水準的一次性變動」,但他強調聯準會不能允許通膨預期失控。

框架的轉變更具啟示性。聯準會正式放棄2020 年的「平均通膨目標制」,回歸2012 年的「平衡路徑」 模式:不再容忍通膨高於2%,不再只聚焦在失業率。換句話說,即便市場已消化幾乎必然的降息,聯準會仍在釋放對2% 通膨目標更嚴格解讀的訊號。

矛盾之處在於:聯準會正準備在滯脹環境中降息,在核心通膨加速、勞動市場疲軟時寬鬆。為何?因為從結構上看,美國的債務負擔使得「高利率維持更久」 在政治和財政上都難以為繼。鮑威爾可以談論可信度,但係統陷入了惡性循環:支出、借貸、印鈔,周而復始。

對投資人而言,關鍵結論是:可信度風險現已成為資產定價風險。若2% 的目標從「錨點」 淪為「願景」,將重置債券、股票和硬資產的估值。在這種環境下,稀缺資將產(比特幣、以太坊、黃金)成為對沖稀釋風險的合理選擇。

債券市場的陡峭化訊號

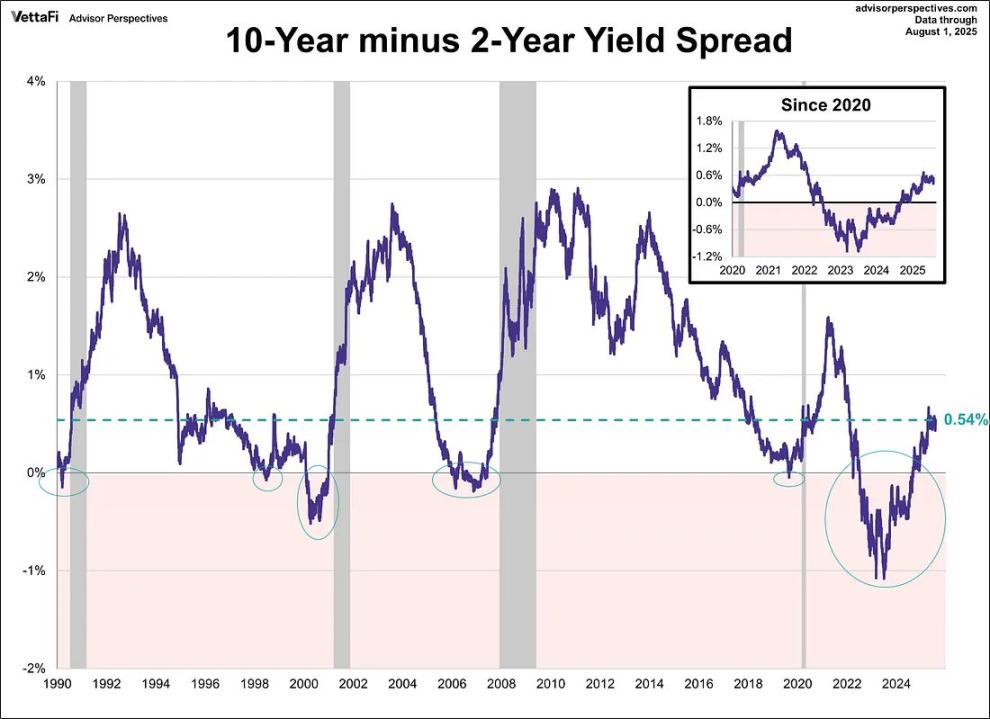

殖利率曲線已悄悄解除倒掛:10 年期與2 年期美債利差從史上最深的倒掛之一反彈至+ 54 個基點。表面上看,這像是正常化,曲線更健康了。

但歷史給了不同警示。 2007 年,曲線倒掛後的陡峭化並非「安全訊號」,而是崩潰的前兆。關鍵在於曲線陡峭化的原因:若因成長預期改善,則看漲;若因短期利率下跌速度快於長期通膨預期,則預示衰退風險逼近。

當下,曲線正因錯誤的原因陡峭化:市場將降息預期轉化為黏性通膨。這是一種脆弱的格局。

加密貨幣的結構性問題

在這樣的宏觀背景下,加密貨幣面臨自身的生存考驗。 「企業財庫囤積」(MSTR、Metaplanet、持有ETH 的企業等)一直是核心需求支柱。但隨著淨值溢價壓縮,危險在於這些實體可能轉為折價,從買家變成被迫賣家。

週期不會因敘事消亡而結束,而是因推動需求的機制逆轉而終結。 2017 年是ICO,2021 年是DeFi/NFT 槓桿,2025 年可能是加密貨幣國庫觸及資產負債表套利的極限。

整體而言,本輪週期的敘事核心是「不和諧」:市場被季節性、政策與結構性機制拉向相反方向。

- 比特幣的9 月回檔與減半後必然的上漲碰撞;

- 聯準會發表謹慎言論,卻在滯脹背景下被迫降息;

- 債券市場的陡峭化看似緩解,卻透著脆弱;

- 加密貨幣本身的燃料-財庫囤積,面臨轉為清算的風險。

對投資人而言,邏輯很簡單:我們正處於一個敘事碰撞的時代,溢價屬於那些能夠預見突破、對沖稀釋、並將波動性視為唯一真正常量的人。

機會不在於選擇某一種敘事,而在於認知到波動性本身就是一種資產。