啟動 200 億美元私募融資,「鏈上聯準會」Tether 背後的全球支付帝國野心

Tether 千億估值背後的焦慮,難解合規困局。

原創|Odaily 星球日報(@OdailyChina);作者|Wenser(@wenser 2010)

今日最新消息,穩定幣龍頭 Tether 啟動 150 億至 200 億美元規模的私募融資,出讓約 3% 股份;若交易達成,其估值有望達到 5000 億美元,成為繼 SpaceX 和 OpenAI 之後全球最具價值的私人公司之一。進入 2025 年,隨著 Circle 以「穩定幣第一股」身分登陸美股,以及美國《GENIUS Act》監管法案即將出台,作為行業基石的 Tether 正積極推動 USDT 資源化轉型。 Odaily 星球日報將從此次融資出發,探討 Tether 背後的策略考量與未來佈局。

穩定幣市值超 1700 億美元,利潤率達 99%,但 Tether 仍難掩焦慮

如同曾經海內外的傳統網路巨頭業務進入瓶頸期一樣,如今的 Tether 也難掩焦慮。但和傳統網路科技巨頭不一樣的是,Tether 的焦慮來源不是業務成長乏力,而是 ——「太有錢了」。

是的,你沒有看錯,對於如今的 Tether,最大的問題就是利潤太高、現金流太多,而過多的資產、利潤很難高效地轉化為更為穩固的業務、資源以及護城河。

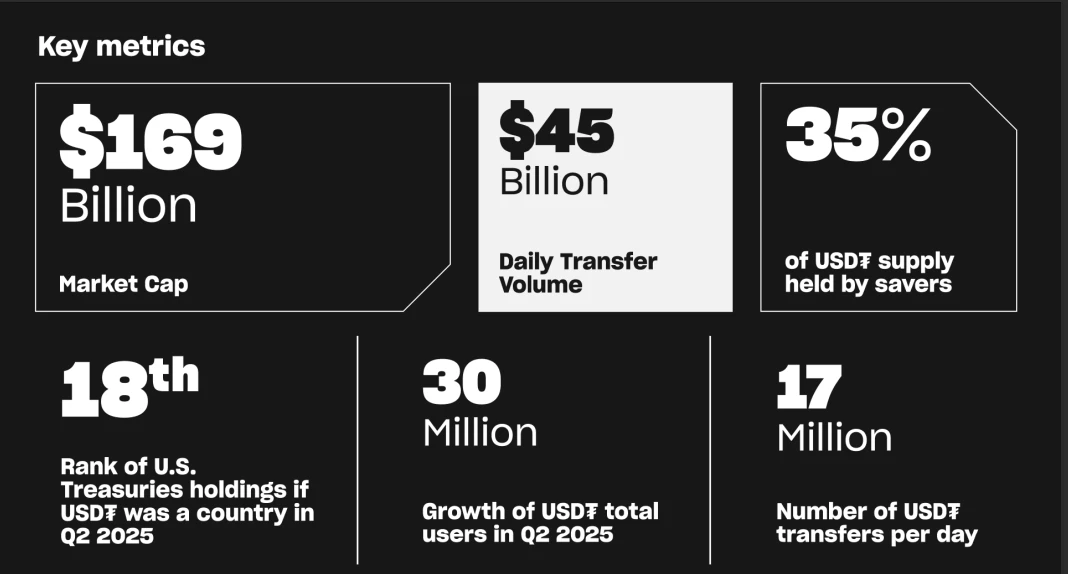

先前, Tether CEO Paolo Ardoino 於 USAT 宣講活動中披露 USDT 相關數據:USDT 全球總用戶量近 5 億人,2024 年 Q 4 增長率達 10%;USDT 市值近 1700 億美元,日均交易量約 450 億美元,35% 的 USDT 市值近 1700 億美元,日均交易量約 450 億美元,35% 的 USDT 市值近 1700 億美元,日均交易量約 450 億美元,35% 的 USDT 市值近 1700 億美元,日均交易量約 450 億美元,35% 的 USDT 供應量由 Tether 的美債持有量計算,Tether 位列美債持有者第 18 位;Tether 第二季用戶增量達 3,000 萬人;USDT 日均交易者數達 1,700 萬人。 63% 的 USDT 交易者僅交易 USDT,與之相對,約 78% 的其他穩定幣交易者也參與其他代幣交易(Odaily 星球日報註:該數據或代表僅使用 USDT 的支付轉帳用戶量更大)。

此外,他表示:“Tether 的利潤率為 99%。” 結合 Tether 團隊人數僅為 150 餘人左右的數字來看,無怪乎有人說 “果然最賺錢的生意還是’印鈔’”!

Tether 的支柱性業務-USDT 發行

如此豐厚的利潤率,自然惹得不少人眼紅,這也是近年來穩定幣發行成為業界熱門賽道的重要原因。畢竟,只靠儲備資產中美債的生息收益,穩定幣發行商就能坐收 4% 以上的利潤,這也是 Circle 每年向 Coinbase、Binance 輸血近 10 億美元,仍能創造數億美元淨利的關鍵。

而現在,擺在 Tether 面前最主要的焦慮來源,就是監管合規。

相較於在全球地區取得合規牌照的穩定幣 Paxos、在美國等重要市場取得合規牌照的 Circle,Tether 目前在美國、歐洲地區的合規佈局略微不盡如人意。

對於 Tether CEO Paolo Ardoino 和 Tether 團隊來說,盡快在美元資金主要流動地區的美國、歐洲市場打開局面,對於其下一個 10 年的發展至關重要。

為了解決自己的各種 “焦慮”,Tether 近兩年的佈局堪稱複雜到令人咋舌。

Tether 的焦慮緩釋「組合技」:捐金、投資、資產佈局

針對 Circle 以及包括 Paxos、Ethena 在內等競爭對手的緊追慢趕,Tether 也在四處發力,以其保持自己的「穩定幣霸主地位」。

搶先佈局的「商業獻金」:拉攏美商務部長、前白宮加密委員會執行董事當盟友

早在去年 11 月,作為一家成立於 1945 年的老牌金融服務公司,貴為「全美 25 家能與聯準會直接交易美債的一級交易商之一」的 Cantor Fitzgerald 以 6 億美元收購了 Tether 約 5% 的股份。當時,Tether 估值僅 120 億美元。而 Cantor Fitzgerald 背後,就是現任美國政府商務部長 Howard Lutnick。

這項交易被外界視為川普政府主要官員與 Tether 之間存在利益糾葛的證據,今年 1 月美國商務部長提名前夕,美國參議院銀行委員會資深成員、參議員 Elizabeth Warren 就曾對此提出質疑。對此,Howard Lutnick 給予的回應是卸任 Cantor Fitzgerald,該公司由他的兒子接任。

在此人脈基礎上,Tether 還將於年底前推出美國本土穩定幣 USAT,稱該穩定幣將嚴格遵循美國《GENIUS 法案》監管標準,由透明儲備支持,採用 Tether 的 Hadron 技術平台,由聯邦監管的加密銀行 Anchorage Digital 作為合規發行方,Cantor Fitzgerald 擔任指定儲備託管方。 另外,USAT 業務的 CEO 則是前白宮加密委員會執行董事 Bo Hines。

四處撒幣的「多元投資」:橫跨加密、媒體、AI、體育、科技等產業

Tether 應對外部競爭的另一招妙手是四處出擊的投資策略。 Tether CEO Paolo 今日發文表示,公司正在評估從一群知名的核心投資者處融資,以最大化推動其在所有現有及新業務線的策略擴張。這些業務涵蓋穩定幣、分銷管道、人工智慧、大宗商品交易、能源、通訊和媒體等領域。

近期加密市場的熱門項目 Plasma 就是 Tether 參投項目之一,此外,Tether 官方為了將穩定幣發行利潤從以太坊、波場 TRON、BNB Chain 等主要合作生態中收回一部分,還主動推出了穩定幣 L 1 公鏈 Stable。

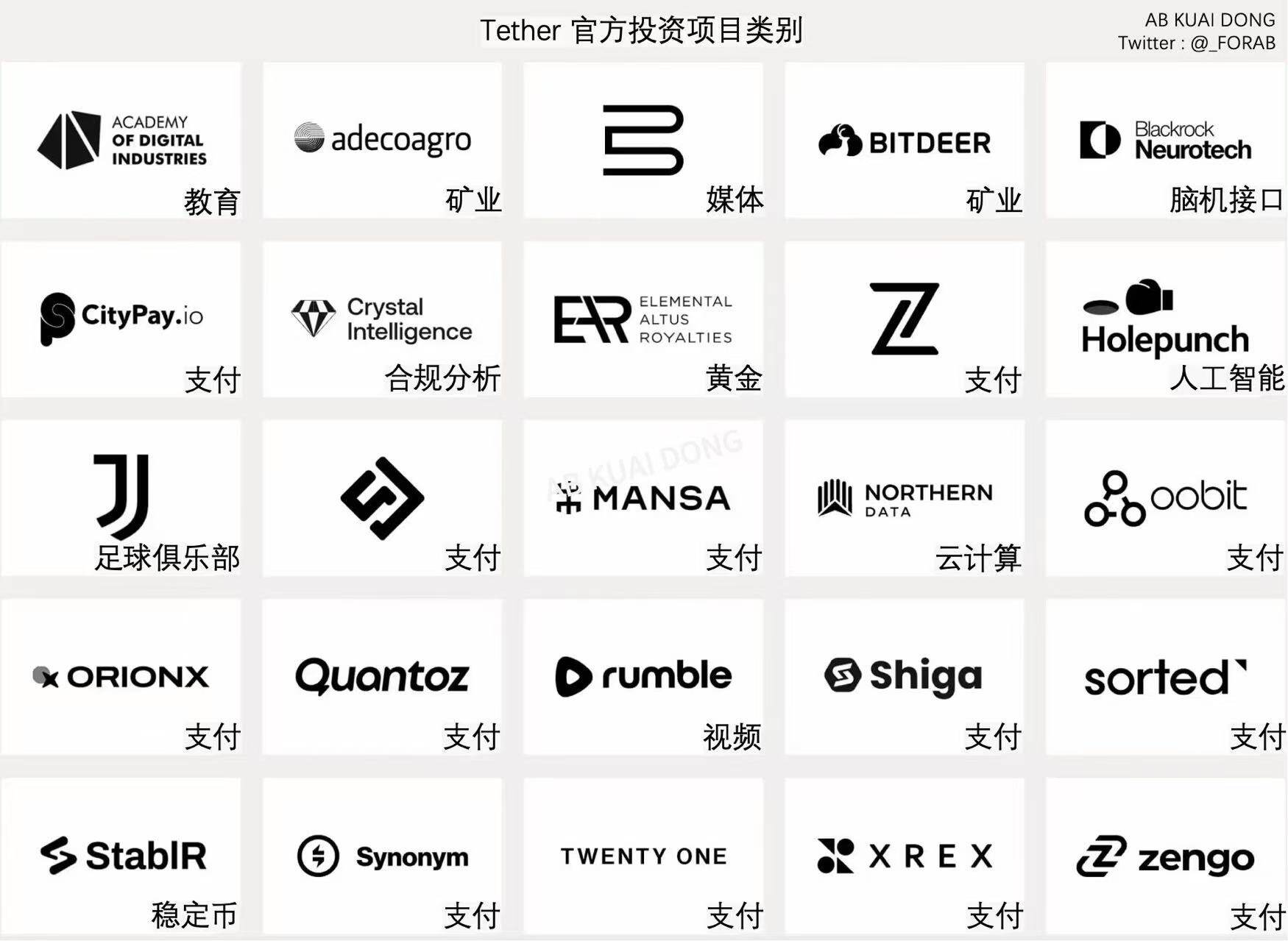

根據加密 KOL @_FORAB 統計,Tether 今年已投資 10 個項目,基本上圍繞著加密貨幣支付、資管賽道。

Tether 的部分投資版圖

更多關於 Tether 的投資佈局及商業模式的信息,詳見舊文《「第一穩定幣」USDT 市值創新高,揭秘 Tether 背後的千億商業帝國》的具體分析。

廣積糧的「囤積策略」:BTC、黃金、美債是底氣

除去外部的政治資源、投資佈局,Tether 最主要的發展底氣仍來自自身深厚的儲備資產。

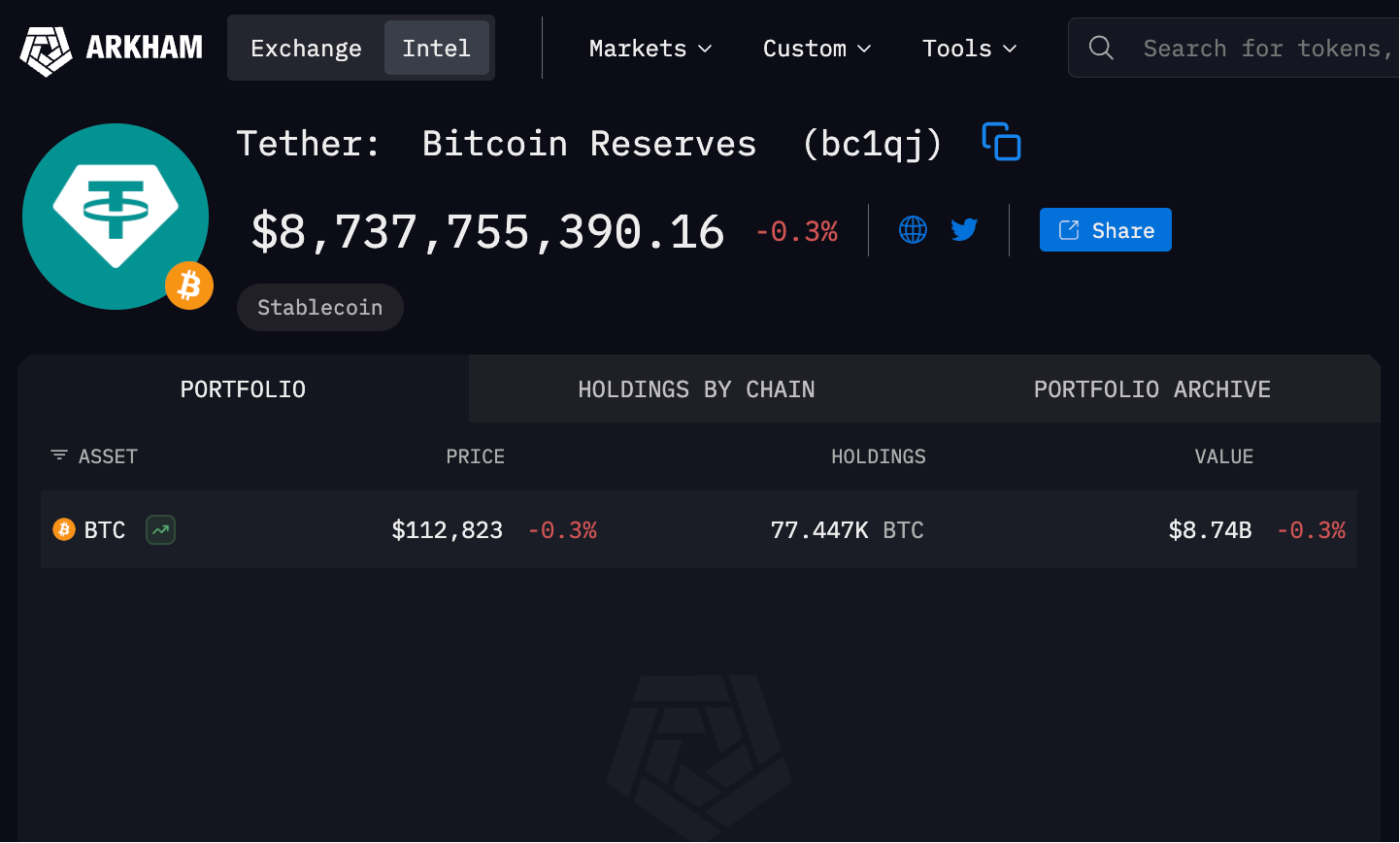

9 月初,Tether CEO Paolo Ardoino 公佈了公司主要比特幣持倉地址並高調表示:我們絕大多數的比特幣都是直接持有的。根據 Arkham 網站訊息,該地址持有超 7.7 萬枚 BTC,價值 87.4 億美元。

另外一邊,Tether 的黃金儲備也堪稱巨量。本月初,Tether 透露計劃在黃金供應鏈的各個環節進行投資,包括礦業、精煉、交易和特許權公司。目前已在瑞士蘇黎世金庫持有價值 87 億美元的黃金儲備,作為其穩定幣的抵押品。今年 6 月,Tether Investments 已斥資 1.05 億美元收購多倫多上市黃金特許權公司 Elemental Altus 的少數股權。不僅如此,Tether 推出的黃金代幣 XAUT 目前市值已突破 14 億美元,排名黃金代幣第一。

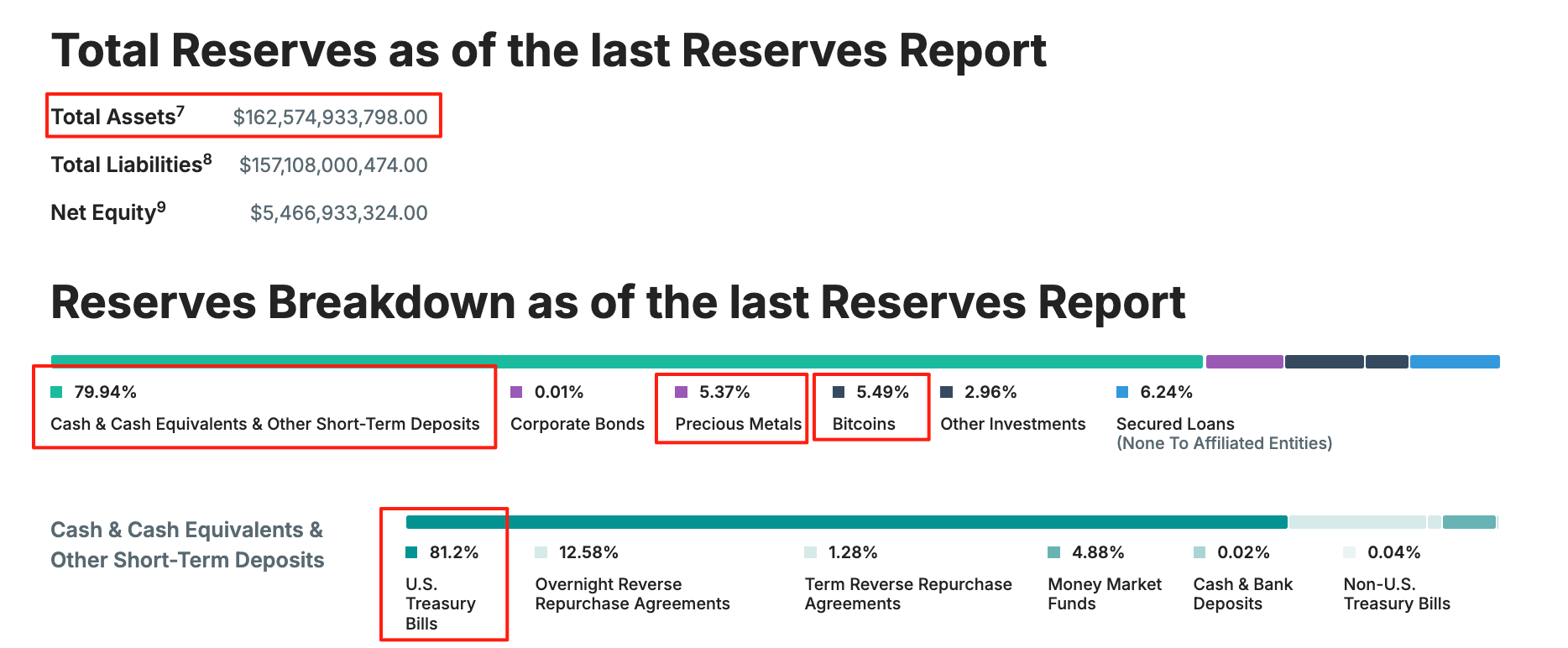

此外,根據 Tether 官網訊息,截止今年第二季度,其儲備資產高達 1,625.7 億美元,其中現金及現金等價物佔比近 80%,而這之中美債又佔 81.2%,堪稱「最穩定的生息機器」。

訊號源:Tether 官網

結論:「鏈上聯準會」的未來,或許就在 PayFi

說了這麼多,回到文章標題的問題,穩定幣賽道的天花板在哪裡?

此前,美國財長貝森特在 X 平台發文表示,近期報告預測,預計下個十年末(2035 年),穩定幣市場規模或達 3.7 兆美元。標準 Chartered 銀行 4 月曾預測,若美國《GENIUS 法案》通過,2028 年穩定幣供應量或激增至 2 兆美元。摩根大通則發布研究報告預測,全球穩定幣市場規模將在 2028 年成長至 5,000 億美元,遠低於部分機構預測的 1 兆 – 2 兆美元。其也指出,目前 88% 的穩定幣需求來自加密原生活動(如交易、DeFi 抵押),僅 6% 用於支付場景。

綜合現有資訊來看,下一個十年,穩定幣賽道從目前的 2945 億美元增長至 10000 億美元問題不大,而作為掌握不完全版本 “鑄幣權” 的 “鏈上美聯儲”,Tether 的未來,或許還得寄希望於明日即將發幣的 Plasma 帶動的 “穩定幣全球支付 + 儲蓄熱潮”。

延伸閱讀:《 深入分析:Plasma 憑何改變鏈上支付格局? 》