在 2022 年因美國證券交易委員會壓力而陷入停滯的回購,如今再度成為焦點。本報告由 Tiger Research 撰寫,分析了這種一度被認為不可行的機制是如何重新進入市場的。

重點總結

- Hyperliquid 99% 的回購以及 Uniswap 重啟回購討論,使回購重新成為焦點。

- 曾經被認為行不通的回購,如今因美國證券交易委員會的「加密項目」和《清晰法案》的推出而成為可能。

- 然而,並非所有回購結構都是可行的,這證實了去中心化的核心要求仍然至關重要。

1. 三年後回購捲土重來

在 2022 年後從加密市場消失的回購,於 2025 年重新出現。

2022 年,美國證券交易委員會將回購視為須接受證券監管的活動。當一個協議使用其收入回購自身代幣時,SEC 認為這是向代幣持有者提供經濟利益,本質上等同於股息。因為股息分配是證券的核心特徵,任何進行回購的代幣都可能被歸類為證券。

因此,Uniswap 等主要項目要么推遲了其回購計劃,要么完全停止了討論。沒有理由承擔直接的監理風險。

然而到了 2025 年,情況發生了變化。

Uniswap 已經重新開啟了其回購討論,包括 Hyperliquid 和 Pump.fun 在內的幾個協議已經執行了回購計劃。幾年前還被認為是不可行的事情,如今已成為一種趨勢。那麼,是什麼改變了呢?

本報告探討了回購為何被叫停、法規和結構模式如何演變,以及當今每個協議的回購方法有何不同。

2. 回購為何消失:SEC 的證券解釋

回購的消失與 SEC 對證券的看法有直接關係。從 2021 年到 2024 年,整個加密領域的監管不確定性異常之高。

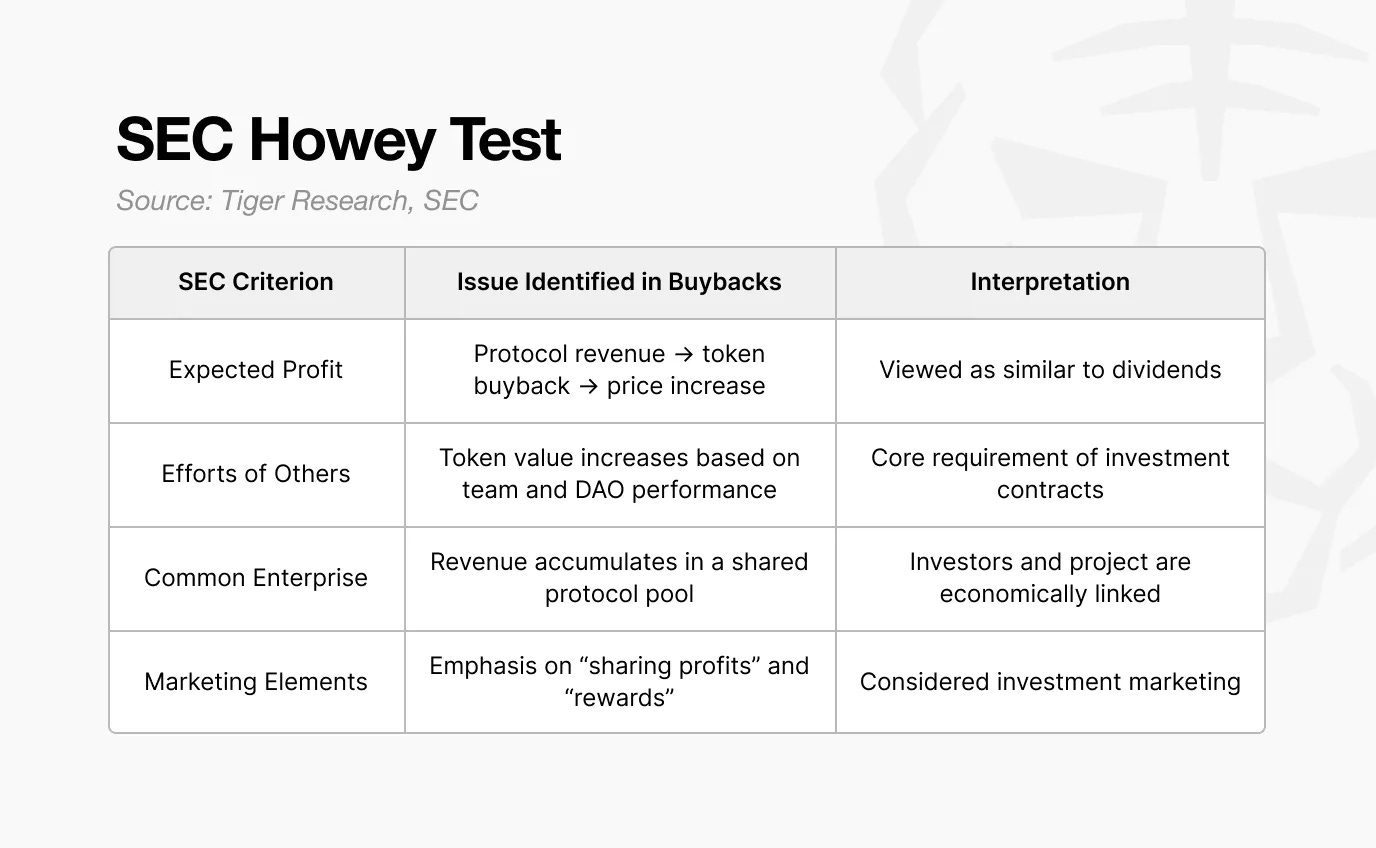

豪威測試是 SEC 用來判斷某項行為是否構成證券的架構。它包含四個要素,符合所有要素的資產即符合投資合約的資格。

基於此測試,SEC 一再聲稱許多加密資產屬於投資合約的範疇。回購也在同一邏輯下被解釋。隨著監管壓力在整個市場增加,大多數協議別無選擇,只能放棄實施回購的計畫。

SEC 並未將回購視為簡單的代幣經濟機制。在大多數模式中,協議使用其收入回購代幣,然後將價值分配給代幣持有者或生態系統貢獻者。在 SEC 看來,這類似於公司回購後的股利或股東分配。

由於豪威測試的四個要素與此結構相符,「回購 = 投資合約」的解釋變得越來越根深蒂固。這種壓力對於美國的大型協議來說最為嚴峻。

由美國團隊營運的 Uniswap 和 Compound 都受到了直接的監管審查。因此,他們在設計代幣經濟學和任何形式的收入分配時必須高度謹慎。例如,Uniswap 的費用開關在 2021 年後一直處於未啟動狀態。

由於監管風險,主要協議避免了任何直接向代幣持有者分配收入或可能對代幣價格產生實質影響的機制。 ” 價格升值” 或” 利潤分享” 等術語也從公開溝通和市場營銷中移除。

3. SEC 觀點的轉變:加密項目

嚴格來說,SEC 在 2025 年並未「批准」回購。改變的是其對證券構成的解釋。

- Gensler:基於結果和行為(代幣是如何銷售的?基金會是否直接分配價值?)

- Atkins:基於結構和控制(系統是否去中心化?實際上由誰控制?)

在 2022 年 Gensler 的領導下,SEC 強調結果和行為。如果收入被分享,則該代幣傾向於被視為證券。如果基金會以影響價格的方式進行幹預,它也會被視為證券。

到了 2025 年,在 Atkins 的領導下,框架轉向了結構和控制。焦點轉移到誰治理系統,以及營運是依賴人為決策還是自動化程式碼。簡而言之,SEC 開始評估實際的去中心化程度。

資料來源:美國紐約南區地方法院

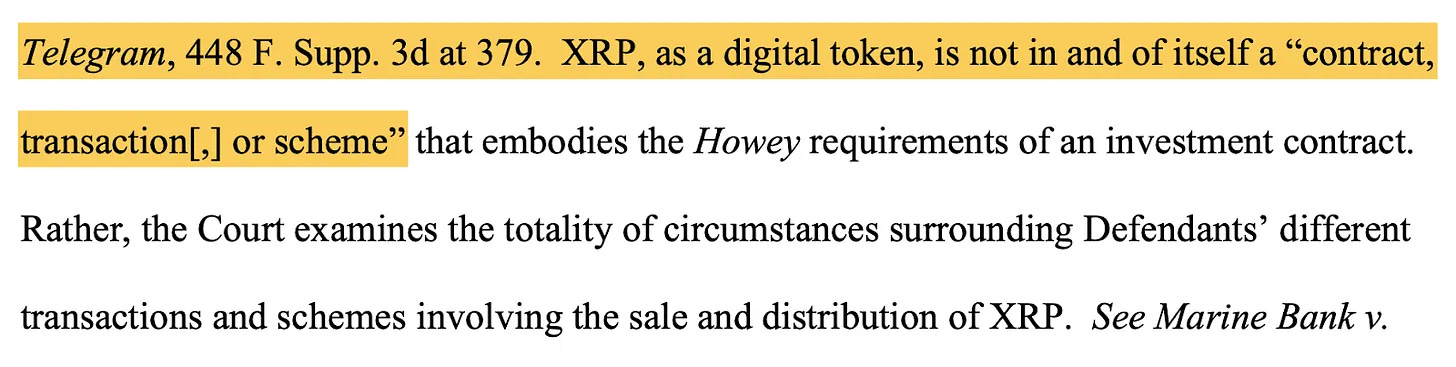

瑞波(XRP)訴訟案成為關鍵先例。

2023 年,法院裁定向機構投資者出售的 XRP 符合證券資格,而零售投資者在交易所交易的 XRP 則不屬於證券。同一代幣依其銷售方式可能屬於不同的分類。這強化了一種解釋,即證券地位不取決於代幣本身,而是取決於銷售方法和營運結構,這一觀點直接影響了回購模型的評估方式。

這些轉變後來在名為」加密計畫」的倡議下得到整合。在” 加密項目」之後,SEC 的核心問題發生了變化:

實際上由誰控製網路?決策是由基金會還是 DAO 治理做出?收入分配和代幣銷毀是手動定時的,還是由程式碼自動執行的?

換句話說,SEC 開始審視實質的去中心化,而非表面結構。有兩個視角的轉變變得特別關鍵。

- 生命週期

- 功能性去中心化

3.1. 生命週期

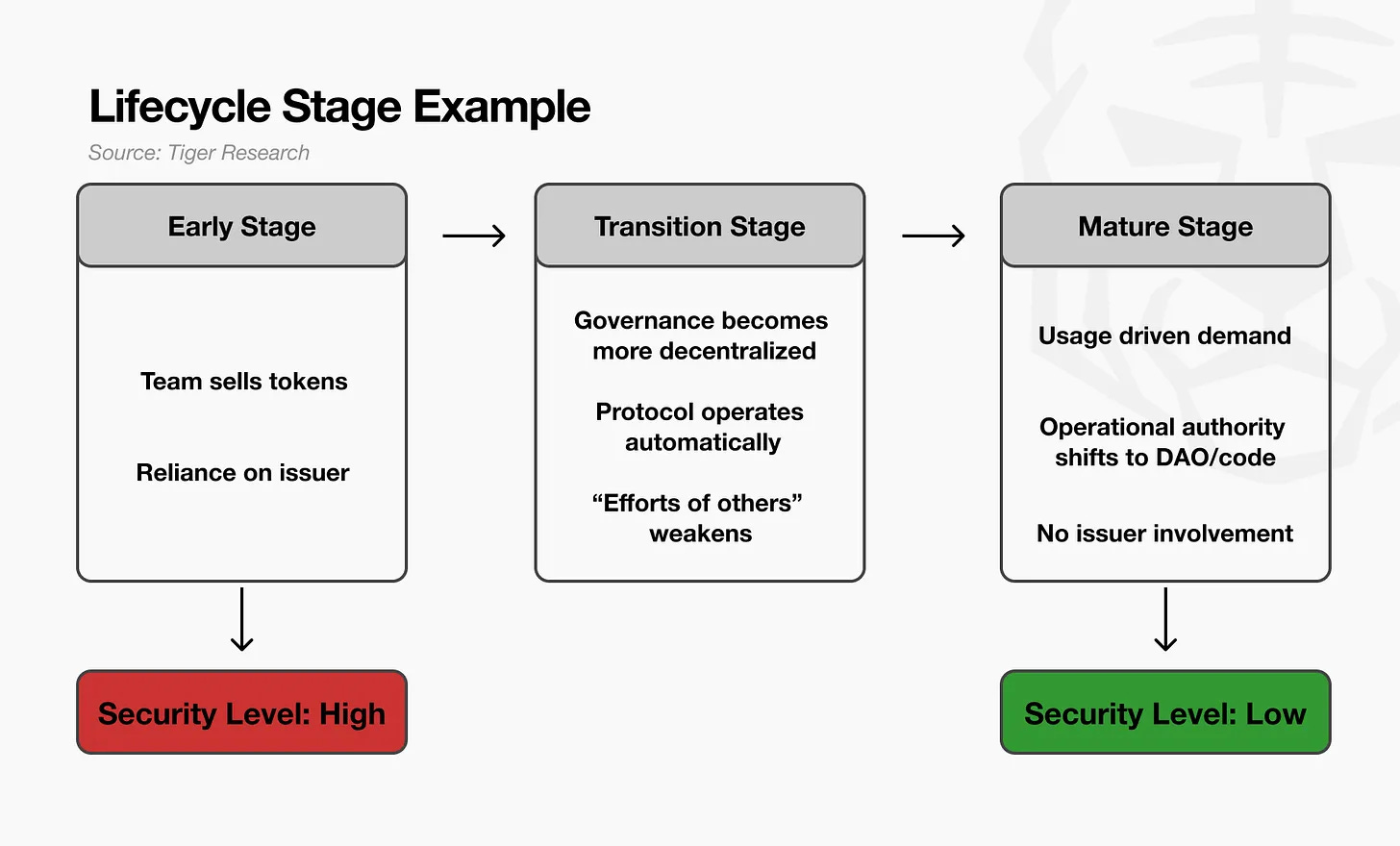

第一個轉變是引入了代幣生命週期的視角。

SEC 不再將代幣視為永久的證券或永久的非證券。相反,它認識到代幣的法律特徵可能隨時間改變。

例如,在專案的早期階段,團隊出售代幣以籌集資金,投資者購買代幣是期望團隊的強大執行力增加代幣價值。在這一點上,該結構嚴重依賴團隊的努力,這使得此次銷售在功能上類似於傳統的投資合約。

隨著網路開始看到實際使用,治理變得更加去中心化,並且協議在沒有團隊直接幹預的情況下可靠運行,解釋也隨之改變。價格形成和系統運作不再依賴團隊的能力或持續工作。 SEC 評估中的關鍵要素 ——「依賴他人的努力」—— 被削弱了。 SEC 將這段時期描述為過渡階段。

最終,當網路進入成熟階段時,代幣的特徵與其早期階段相比有顯著不同。需求更多由實際使用而非投機驅動,代幣的功能更像是一種網路商品。此時,應用傳統的證券邏輯變得困難。

簡而言之,SEC 的生命週期視角承認,代幣在其早期階段可能類似於投資合同,但隨著網絡變得去中心化和自我維持,將其歸類為證券變得更加困難。

3.2. 功能性去中心化

第二個是功能性去中心化。這視角關注的不是存在多少個節點,而是實際上由誰掌握控制權。

例如,一個協議可能在全球運行一萬個節點,其 DAO 代幣分佈在數萬名持有者手中。表面上看,它似乎是完全去中心化的。

然而,如果智能合約的升級權限由一個三人基金會的多簽錢包持有,如果金庫由基金會錢包控制,並且如果費用參數可以由基金會直接更改,那麼 SEC 並不認為這是去中心化。實際上,基金會控制整個系統。

相較之下,即使一個網路僅由一百個節點運行,如果所有重大決策都需要 DAO 投票,如果結果由程式碼自動執行,並且如果基金會不能隨意幹預,那麼 SEC 可能會認為它更加去中心化。

4. 《清晰法案》(Clarity Act)

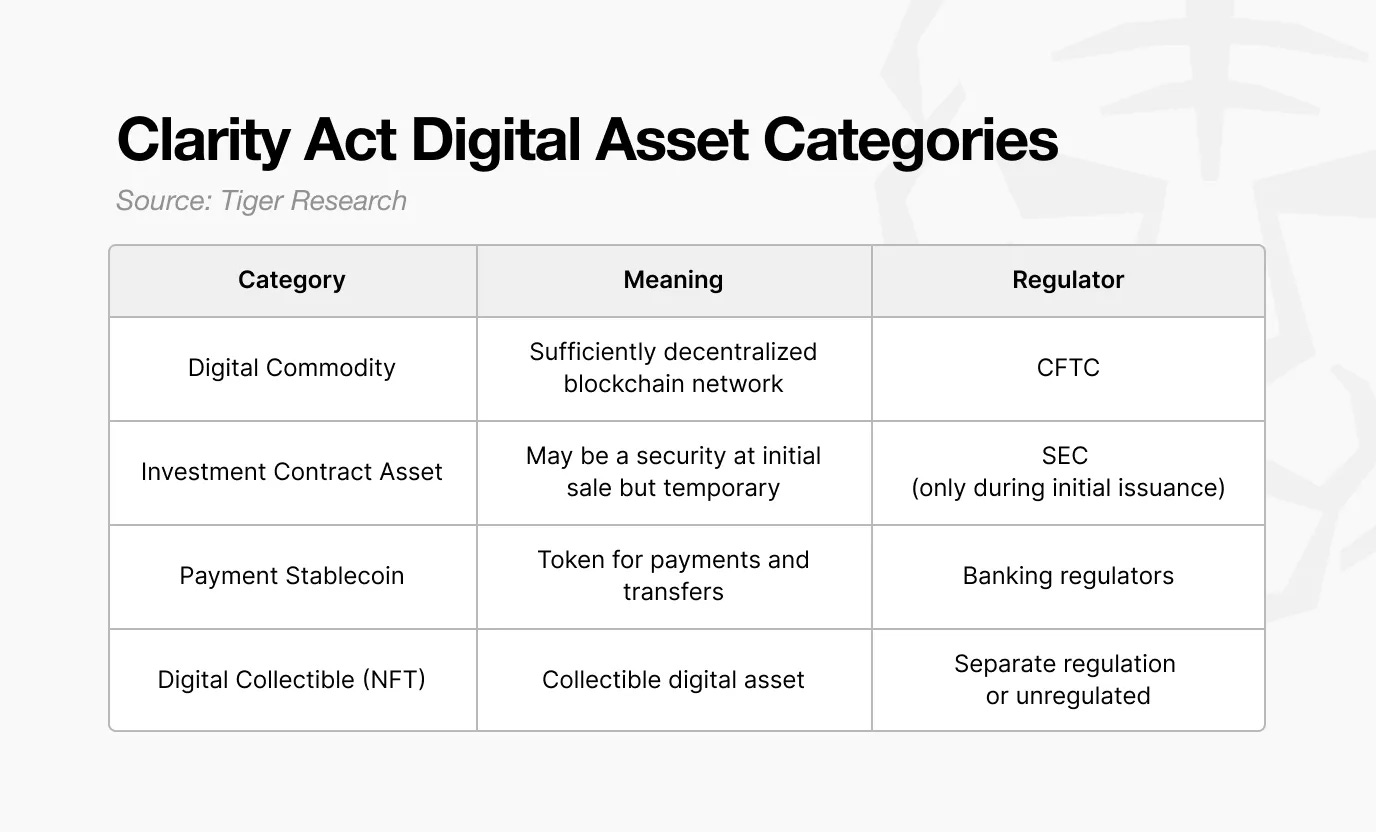

2025 年,使得回購討論能夠重新出現的另一個因素是《清晰法案》,這是美國國會提出的一項立法倡議。該法案旨在重新定義代幣應如何依法分類。

雖然 SEC 的「加密項目」著重於確定哪些代幣符合證券資格,但《清晰法案》提出了一個更根本的問題:作為一種法律資產,代幣是什麼?

核心原則很簡單:一個代幣不會因為其是在投資合約下出售的而永久成為證券。這個概念類似於 SEC 的生命週期方法,但應用方式不同。

根據 SEC 先前的解釋,如果一個代幣是作為 ICO 投資合約的一部分出售的,那麼該代幣本身可能會被無限期地視為證券。

《清晰法案》將這些要素分開。如果一個代幣在發行時是在投資合約下出售的,那麼在該時刻它被視為」投資合約資產」。但一旦它進入二級市場並由零售用戶交易,它就會被重新分類為「數位商品」。

簡單來說,一個代幣在發行時可能是證券,但一旦它被充分分發並活躍交易,它就會變成普通的數位資產。

這種分類很重要,因為它改變了監管機構。初始銷售屬於 SEC 的監管範圍,而二級市場活動則屬於 CFTC 的監管範圍。隨著監管的轉移,協議在設計其經濟結構時面臨的與證券監管相關的約束減少了。

這一轉變直接影響了回購的解釋方式。如果一個代幣在二級市場被歸類為數位商品,那麼回購就不再被視為「類似證券的股息」。相反,它可以被解釋為供應管理,類似於商品本位體系中的貨幣政策。它成為營運代幣經濟的一種機制,而非向投資者分配利潤。

最終,《清晰法案》將代幣的法律特徵可能隨情境而改變這一理念形式化,這減少了與回購設計相關的結構性監管負擔。

5. 轉向回購並銷毀

2025 年,回購與自動銷毀機制結合重現。在這種模式下,收入不直接分配給代幣持有者,基金會對價格或供應沒有控制權,銷毀過程透過演算法執行。因此,該結構進一步遠離了監管機構先前標記的要素。

Uniswap 於 2025 年 11 月宣布的「統一提案」清楚地說明了這一轉變。

在該模式下,部分交易費用會自動分配給 DAO 金庫,但沒有任何收入直接分配給 UNI 持有者。相反,智能合約在公開市場上購買 UNI 並將其銷毀,從而減少供應並間接支撐價值。管理此過程的所有決策均透過 DAO 投票做出,Uniswap 基金會不進行幹預。

關鍵的改變在於對該行為的解釋方式。

早期的回購被視為向投資者進行」利潤分配」的一種形式。而 2025 年的模式將該機制重新定義為供應調整,作為網路政策的一部分運作,而非有意影響價格。

這種結構不與 SEC 2022 年的觀點衝突,並且符合《清晰法案》中定義的」數位商品」分類。一旦代幣被視為商品而非證券,調整供應就類似於一種貨幣政策工具,而非類似股利的支付。

Uniswap 基金會在其提案中表示,“這種環境已經改變”,並且” 美國的監管清晰度正在演變”。這裡的關鍵見解是,監管機構並未明確授權回購。相反,更清晰的監管邊界使得協議能夠設計出滿足合規預期的模型。

過去,任何形式的回購都被視為監管風險。到了 2025 年,問題從「是否允許回購」轉變為「其設計能否避免引發證券擔憂」。

這項轉變為協議在合規框架內實施回購開闢了空間。

6. 實施回購的協議

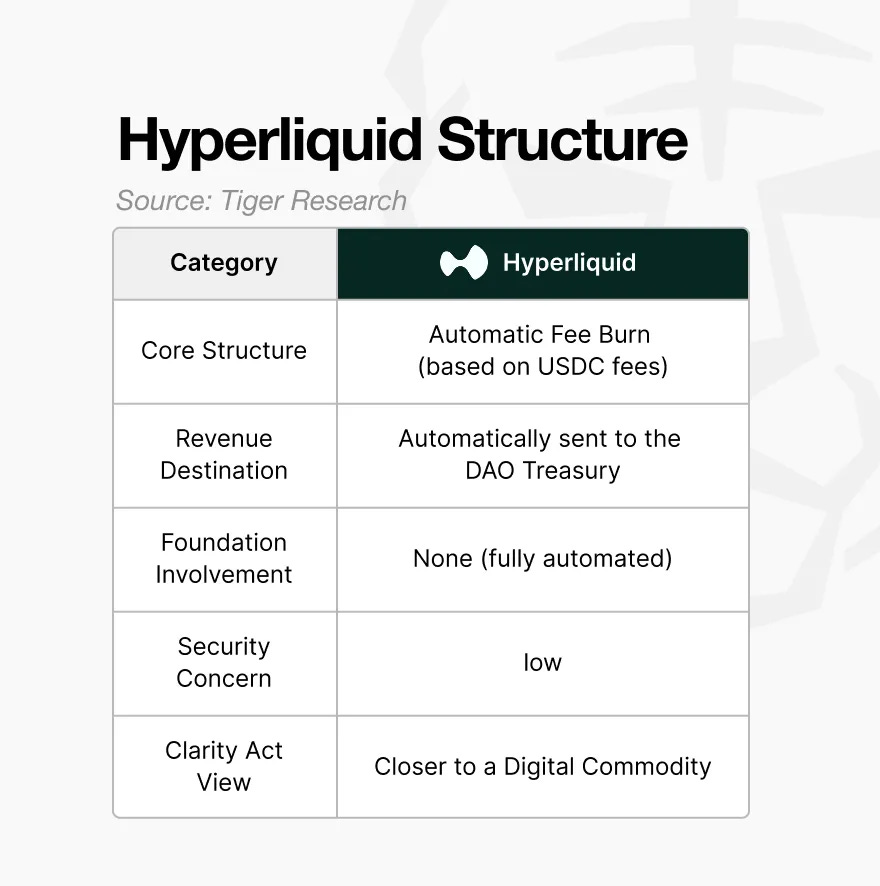

2025 年執行回購並銷毀機制的代表性協議是 Hyperliquid。其結構說明了幾個決定性特徵:

- 自動化機制:回購和銷毀是基於協議規則運行,而非基金會酌情決定。

- 非基金會收入流:收入不流入基金會控制的錢包,或即使流入,基金會也無法用它來影響價格。

- 無直接費用分享:收入不支付給代幣持有者。它僅用於供應調整或網路營運成本。

關鍵在於,該模式不再承諾向代幣持有者提供直接的經濟利益。它作為網路的供應政策發揮作用。該機制經過重新設計,以適應監管機構願意接受的邊界。

然而,這並不意味著所有回購都是安全的。

儘管回購重獲勢頭,但並非每次實施都承擔相同的監管風險。 2025 年的監管轉變是為結構上合規的回購打開了大門,而不是為酌情處理的、一次性的或基金會驅動的計劃。

SEC 的邏輯仍然一致:

- 如果基金會決定市場購買的時機,則會強化「有意支撐價格」的解釋。

- 即使有 DAO 投票,如果升級或執行權限最終掌握在基金會手中,則不符合去中心化要求。

- 如果價值累積給特定持有者而非被銷毀,則類似於股利。

- 如果收入從基金會流向市場購買,然後導致價格升值,則會強化投資者的預期,並與豪威測試的要素相符。

簡而言之,酌情處理的、偶發的或由基金會控制的回購仍然無法逃脫證券審查。

同樣要注意的是,回購並不能保證價格升值。銷毀會減少供應,但它只是一種長期的代幣經濟機制。銷毀不能讓弱勢項目變強;相反,強勢項目可以透過設計良好的銷毀系統來加強其基本面。