作者:深潮 TechFlow

最近很明顯的趨勢是,大家又開始重新看多以太坊。

從喊出「以太坊是數位時代的石油」,到 EthCC 上出現「ETH 要漲到 1 萬」的口號… 還有什麼能重振 ETH ?

這個問題的答案或許不在鏈上,而是在美股上。

隨著「比特幣儲備」成為美股上市公司的新潮流,以太坊儲備,已成為美股市場的新寵。

例如上週,SharpLink 宣布再次購買了 7,689 枚 ETH,使其成為了擁有 ETH 儲備最多的上市公司;昨天其股價(SBET)也上漲了近 30%;

而專注於比特幣挖礦的礦商 BitMine(BMNR),近日也宣布啟動 2.5 億美元的 ETH 資產儲備計劃,意圖效法微策略。該公司的股價在 1 個月內已經上漲了 16 倍,短期財富效應甚至已經超過某些 Meme 幣。

此外,另一家美股上市的比特幣挖礦公司 Blockchain Technology Consesus Solutions(BTCS)也遵循了類似路徑,週二宣布計劃籌集 1 億美元,用於購買 ETH。

消息一出,該公司的股價狂飆 110%。

還有更激進的 Bit Digital,主營業務為比特幣挖礦和以太坊質押,直接宣布全面轉向以太坊並出售比特幣,昨天其股票 BTBT 盤中一度上漲約 20%。

這 4 家企業,是最近美股積極擁抱以太坊敘事的縮影,也是資本市場風口浪尖的明星。

投機的資金注意力有限,市場往往記不住更多的後來者,於是你能看到它們爭先恐後的官宣,要的就是一個明確的姿態和心智定位。

我們也盤了盤這幾家公司在業務和背後資源上的異同,為更多關注幣股連動的玩家們提供一些參考。

業務不同,但都尋求扭虧為盈

SharpLink(SBET)、BitMine(BMNR)、Blockchain Technology Consensus Solutions(BTCS)和 Bit Digital(BTBT)四家企業爭相押注 ETH,股價暴漲的背後有著各自的業務邏輯。

SharpLink(SBET):從賭博中來,到賭博中去

SharpLink Gaming(SBET)主營業務是線上體育博彩。此外也與體育媒體公司合作,協助其製定策略、產品和創新解決方案。

不過,2024 年該公司的營收僅 366 萬美元,年比暴跌 26%;當年還透過出售了部分業務才實現扭虧為盈。

在轉型前,SBET 市值約 1,000 萬美元,股價徘徊在下市邊緣(低於 1 美元),股東權益不足 250 萬美元,面臨合規壓力。其傳統業務成長有限,難以在競爭激烈的博彩行業中突圍。

2025 年 5 月,SBET 通過 4.25 億美元私募狂買 ETH,目前持有 205,634 枚 ETH(截止 7 月 9 日)。

大規模融資收購 ETH,也讓它成為了全球最大的公開交易 ETH 持有者之一,僅次於以太坊基金會。

公開資料顯示 SBET 超過 95% 的 ETH 都被部署在流動性質押協議中,目前已獲得 322 個 ETH 的質押獎勵。

透過質押產生的現金流,確實能對優化資產負債表產生正面影響,但更重要的在於這種策略不僅優化了財務結構,還讓 SBET 從一家掙扎於退市邊緣的小公司,搖身一變成了資本市場追捧的「加密概念股」。

在主營業務瓶頸和以太坊 ETF 熱潮的大背景中,SBET 的轉型更像是一場豪賭,高 ETH 佔比也讓其極容易受到幣價波動的影響,畢竟 ETH 跌起來比 BTC 劇烈的多。

BitMine(BMNR):從 BTC 礦場, 到 ETH 金庫

從名字上就可以知道,BitMine Immersion Technologies(BMNR)是一家比特幣挖礦公司,依靠浸沒式冷卻技術在德州和特立尼達的礦場掘金區塊鏈。

透過自有挖礦和託管第三方設備,BMNR 產生比特幣收入。

2025 年第一季度,公司營收 331 萬美元,但高能耗和低利潤率(2024 年淨虧損 329 萬美元)讓它舉步維艱。在轉型前,BMNR 市值僅 2,600 萬美元,其挖礦業務受制於高成本和激烈競爭,成長空間有限。

6 月 30 日公司宣布私募募資,計劃購入約 95,000 枚 ETH,但實際持有量尚未披露。不過消息公佈後,BMNR 的股價從 4.50 美元飆至 111.50 美元,6 月以來暴漲 3,000%。

同時,股價上漲也推高了 BitMine 的市值,目前約 57 億美元。與 SBET 不一樣的是,BitMine 仍保留了原有的 BTC 挖礦業務,這也顯得做 ETH 儲備更像是短期敘事。

Blockchain Technology Consensus Solutions(BTCS):老活新整,敘事符合業務

BTCS 和上面兩家公司都不同,儲備 ETH 在歷史業務上站得住腳。

該公司專注於區塊鏈基建,成立於 2014 年,是納斯達克上市的早期區塊鏈企業之一。其核心業務聚焦於以太坊及其他權益證明(PoS)區塊鏈網路的基礎設施運營,主營業務包括運行以太坊節點和提供數據分析平台 ChainQ,為 DeFi 和企業提供質押和數據服務。

但同樣的,該公司的財務表現不佳。

2024 年,BTCS 營收約 260 萬美元,較去年同期下降 12%,主要因節點營運成本高企及市場競爭加劇。淨虧損達 580 萬美元,陷入高投入低報酬的財務困境。

BTCS 自 2021 年起持有 ETH 並運行驗證者節點,積累了 14,600 枚 ETH,遠早於前述兩家上市公司的 ETH 儲備計劃;今年 6-7 月,BTCS 加速 ETH 積累,透過 AAVE DeFi 借貸和傳統融資計劃,並於 7 月 8 日擴大公告,加速 ETH 積累,透過 AAVE DeFi 借貸和傳統融資計畫,並於 7 月 8 日擴大公告,

客觀來說,增持 ETH 可以增強 BTCS 主營業務中驗證者節點的質押能力,提升 gas 費用收入和市場競爭力。市場也相當買賬,這波公告這也使得 BTCS 的股價單日暴漲超 100%,從 2.50 美元升至 5.25 美元。

Bit Digital(BTBT):賣 BTC,全面轉向 ETH

Bit Digital, Inc.(BTBT)是一家總部位於美國紐約的區塊鏈技術公司,成立於 2015 年,最初專注於比特幣(BTC)挖礦,2022 年起逐步佈局以太坊質押(staking)基礎設施,另外還有 GPU 雲端算力和資管服務等業務。

同樣該公司在財務上也陷入虧損,財報顯示 2025 年第一季度,營收 2,510 萬美元,會計口徑調整後虧損約 4,450 萬美元。

2025 年 7 月,公司透過 1.72 億美元公募和出售 280 枚 BTC,增持 ETH 至 100,603 枚(約 2.64 億美元),ETH 佔資產 60%,使其成為僅次於持有 ETH 數量僅次於 SharpLink 的公司。

很明顯,這 4 家公司都有財務狀況差、市值低的特點,與加密市場某些沒有收入的低市值協議有類似之處,在獲得了敘事和關注之後快速拉升。

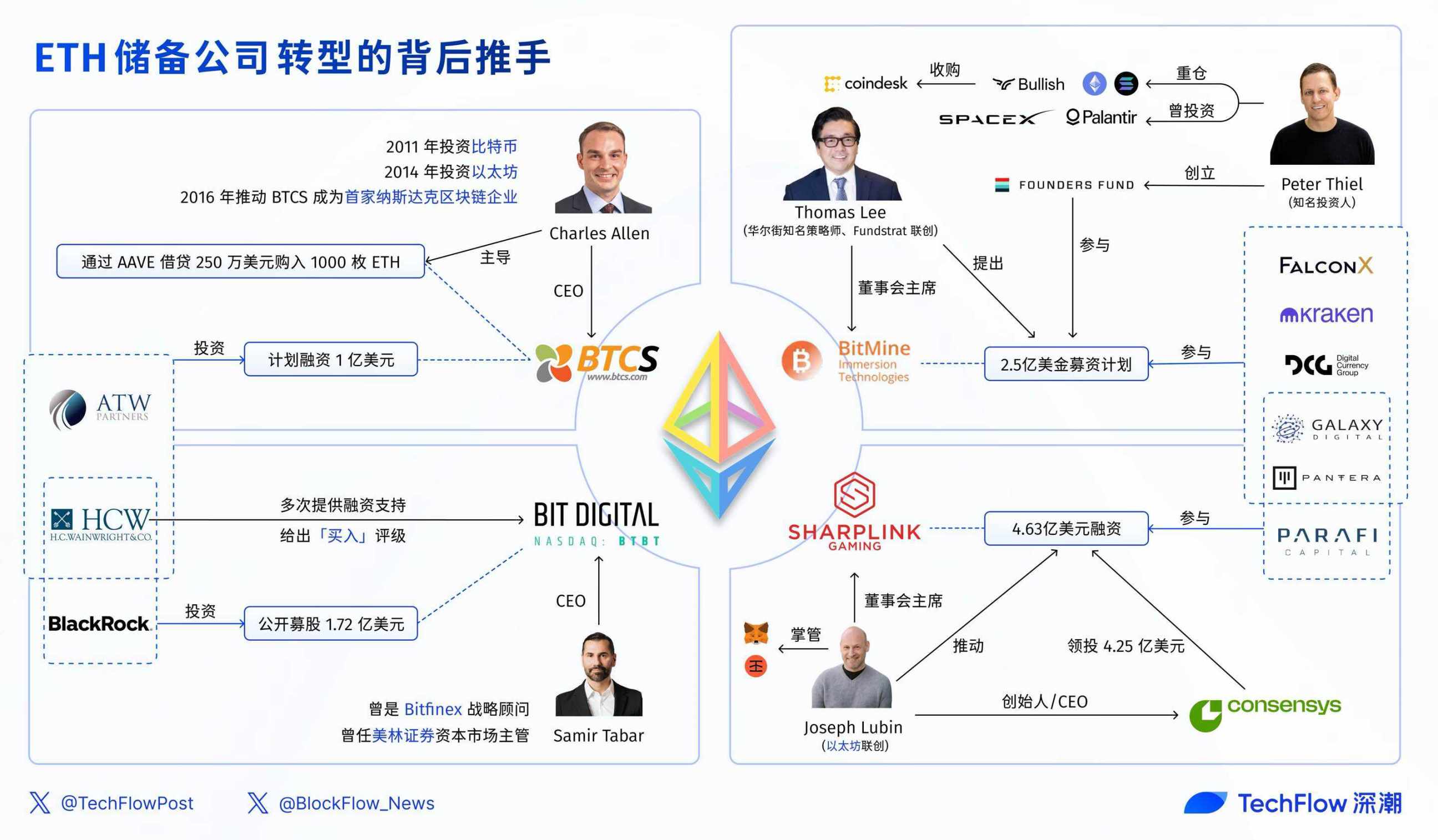

轉型背後的關鍵推手們

Bankless 創辦人 David Hoffman 在最近的一篇文章中,對 ETH 儲備現像有著非常深刻的洞見:

「策略很簡單:把 ETH 納入資產負債表,然後把 ETH 推銷給華爾街… 以太坊本身就有很多敘事亮點,ETH 需要的只是一個足夠有活力、能讓華爾街興奮的人」。

人脈和資源,連結加密敘事走進傳統資本市場。從幣圈大佬到投行巨擘,這 4 家公司背後也有著不同的關鍵人物。

SharpLink:以太坊聯創和他的加密幫

從瀕臨下市到 ETH 最大持有者,背後離不開以太坊聯合創始人 Joseph Lubin 的操盤。

身為 ConsenSys 的創始人兼 CEO,Lubin 掌管以太坊生態中的重要基建,例如 MetaMask 錢包和 Infura (後者處理超 50% 的以太坊交易)。

2025 年 5 月,Lubin 加入 SBET 董事會,擔任主席,親自推動 4.63 億美元的融資。而這背後也與曾經投過以太坊生態各類計畫的加密 VC 們有著緊密的連結:

他自己的 ConsenSys 領投 SBET 4.25 億美元的私募,聯合 ParaFi Capital(DeFi 領域頂級風投,投資 Uniswap、Aave)、Pantera Capital(以太坊早期投資者,管理資產超 50 億)和 Galaxy Digital(管理以太坊入局)等多家機構共同入局。

儘管有社區質疑這是以太坊基金會的陰謀,但 Lubin 的人脈和 ConsenSys 的資源,無疑讓 SBET 有成為以太坊華爾街化先鋒的能力。

BitMine:Thomas Lee 與矽谷 VC 的連結

Thomas Lee,華爾街知名策略師、Fundstrat 共同創辦人,以精準預測聞名,是 BitMine(BMNR)ETH 儲備策略的幕後推手。

Lee 自 2017 年起就看多比特幣,2024 年預測 ETH 將達 5000-6000 美元,2025 年 6 月宣佈出任 BMNR 董事會主席。

他在一次訪談中曾提到押注以太坊的原因:

「說穿了,我選擇以太坊的真正原因是穩定幣正在爆發。Circle 是五年內最好的 IPO 之一,市盈率 100 倍 EBITDA,給一些基金帶來了非常好的表現… 穩定幣是加密世界的 ChatGPT 已經進入主流,是華爾街嘗試」股權化「代幣的證據。而加密圈則在」代幣化股權化股權化股權化。

同時他在 CNBC 表示,BMNR 將成為「以太幣的 MicroStrategy」。

而由 Lee 提出的 BitMine 2.5 億美金的募款計畫中,我們也看到了知名矽谷 VC Founders Fund 的身影,其由 Peter Thiel 創立,曾投資過 SpaceX、Palantir,2021 年起也開始重倉加密,包括以太坊和 Solana 和 Bullish 集團,該集團也收購了 CoinDesk 坊。

此外,Pantera、FalconX、Kraken、Galaxy Digital 和 DCG 等加密原生機構也參與其中。

Bit Digital:CEO 曾是 Bitfinex 顧問

Samir Tabar 是 Bit Digital(BTBT)ETH 儲備策略的掌舵人,他也有從華爾街到幣圈的跨界經驗。

Tabar 曾任美林證券資本市場主管,2017-2018 年擔任 Bitfinex 策略顧問,優化 USDT 在以太坊網路的交易流程,2021 年加入 Bit Digital。

Tabar 在 CNBC 採訪中稱以太坊為「重塑金融體系的藍籌資產」,強調其在穩定幣和 DeFi 應用中具有巨大潛力。傳統金融背景和加密經驗為 Bit Digital 的轉型提供了更多的可信度,其「藍籌資產」的言論也迎合了重振以太坊的敘事。

2025 年 6 月,Bit Digital 透過公開發行(ATM 發行)籌集 1.72 億美元購入 ETH;主要資方包括貝萊德和投行承銷商 HC Wainwright,而後者曾多次為 Bit Digital 提供融資支持,2025 年重申 BTBT 為「買入」評級,目標價 5-7 美元。

BTCS: 活用 AAVE 借貸購入 ETH

與前面三位比,BTCS 的 CEO Charles Allen 相對低調。

不過他也是位加密產業老兵,其區塊鏈經驗始於 2011 年比特幣投資,2014 年轉向以太坊,2016 年推動 BTCS 成為首家納斯達克區塊鏈企業。

2025 年 6 月,他主導了 BTCS 透過 AAVE 借貸 250 萬美元購入 1000 枚 ETH 的行動,2025 年 7 月計劃融資 1 億美元,資方也包括 ATW Partners 和 HC Wainwright,而前者是一家位於紐約的混合型風險投資 / 私募股權公司,既投資於債務,也投資於股權。

從這 4 家公司中我們可以看到的共通點是:

每家公司都有與加密圈相關的核心人物,不同公司的募資對像也有重疊。

加密基金、曾經投過以太坊的傳統基金,也是 ETH 儲備熱潮的幕後推手;以太坊生態的資本網絡觸角廣泛,或許也是以太坊網絡本身強健性的另一個例證。

金錢永不眠。當 ETH 儲備公司成為 2025 年的新 Meme 股,企業在轉型中勢必將造富一波人,目前來看,這場幣股盛宴,仍未走到盡頭。