CEX 推動鏈上服務的擴展不僅僅是一種防禦性策略,它體現了對加密生態系統未來的積極押注。

這篇由Tiger Research撰寫的報告分析了爲什麽像Bybit、Binance和Coinbase這樣的主要中心化交易所(CEX)正在進入DeFi領域,以及它們的戰略。

作者:Chi Anh、Ryan Yoon|編譯:深潮TechFlow

摘要

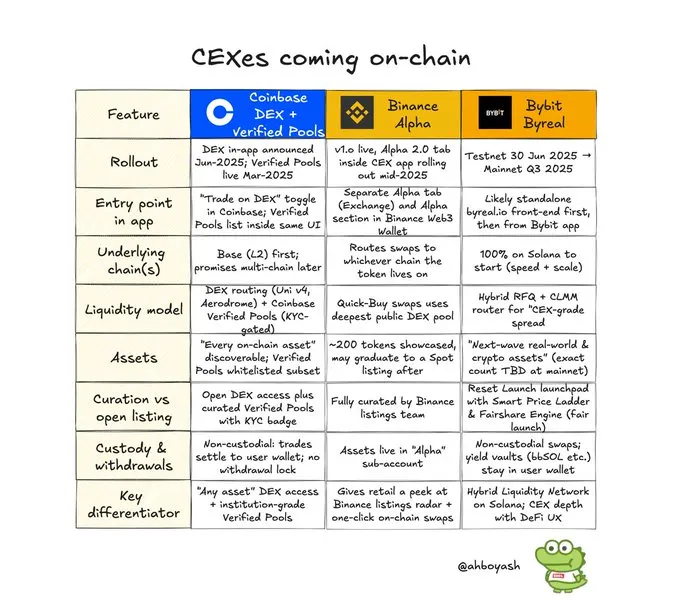

策略差異化:Binance 提供以零售爲中心的鏈上服務,旨在降低 Web3 的進入門檻。 Bybit 推出了獨立平台 ByReal,以在鏈上提供 CEX 級別的流動性。 Coinbase 則採用雙軌模式,目標是零售和機構用戶。

CEX 爲何轉向鏈上:隨著早期代幣越來越多地在去中心化交易所(DEX)上首發,中心化交易所因監管審核而面臨上市延遲 —— 失去了交易量和收入。鏈上服務使他們能夠參與早期代幣流動,並在不進行正式上市的情況下保留用戶。

CeDeFi 的未來:平台邊界正在模糊。交易所代幣正在從費用折扣工具演變爲連接中心化和去中心化生態系統的核心資産。一些 DeFi 協議可能會被吸收到更大的 CEX 主導網絡中,加速形成一個整合的混合市場。

1. 不可錯過的機會:CEX 轉向鏈上

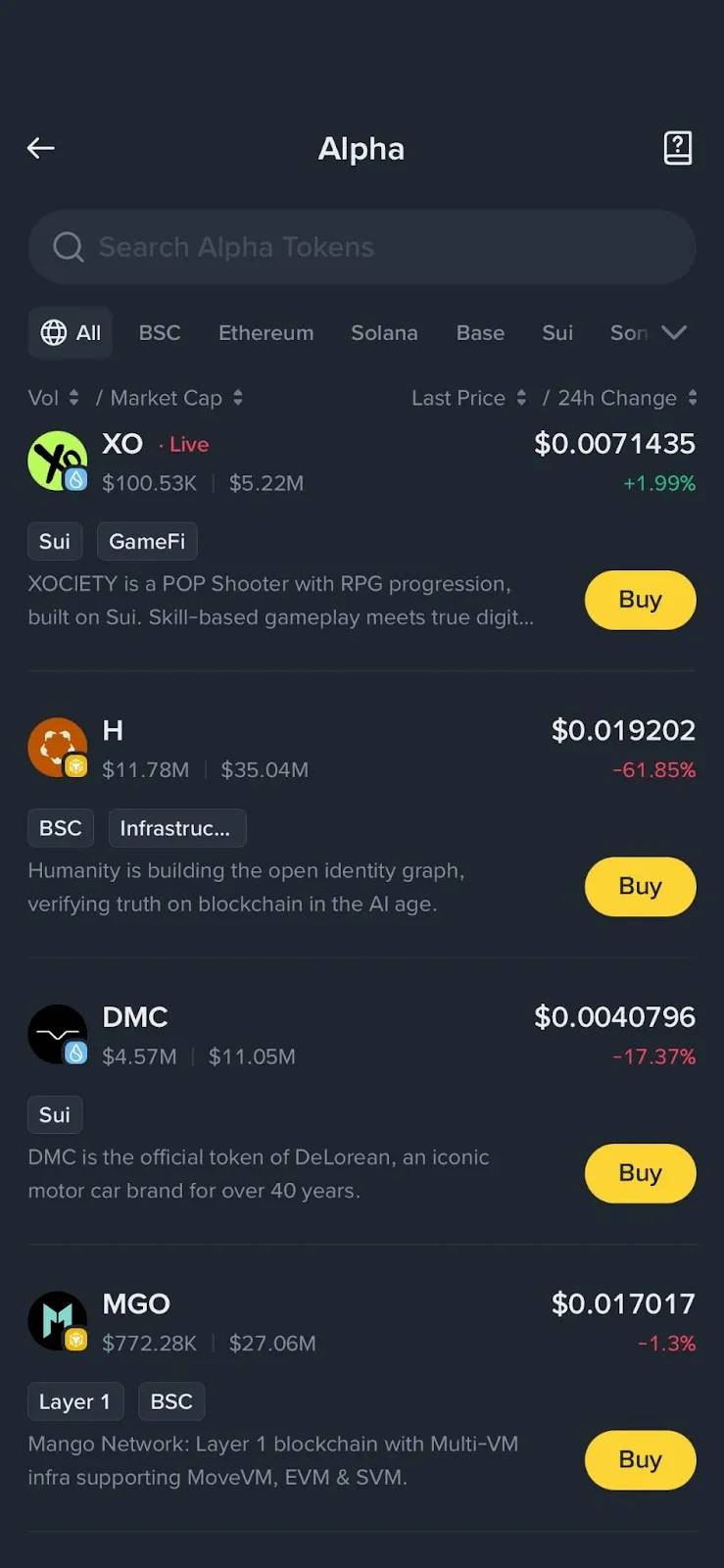

Binance 最近的舉措,Binance Alpha,成爲市場的焦點。由 Binance 團隊運營,Alpha 作爲基於 DeFi 的上市平台,使零售用戶能夠比傳統交易所管道更快地訪問早期代幣。這大大提高了代幣的可訪問性和參與度,尤其是透過 Alpha Points 這樣的機制,促進了對用戶的定向空投。

然而,該模式並非沒有爭議。通過 Alpha 上市的幾個代幣在推出後不久價格急劇下跌,引發了對該計劃結構和意圖的爭論。盡管評價不一,但有一個趨勢是顯而易見的:中心化交易所不再是 DeFi 生態系統的旁觀者 —— 它們現在是活躍的參與者。

這種轉變不僅限於 Binance。其他主要平台也在轉向鏈上。例如,Bybit 最近宣布了 ByReal,一個基於 Solana 的 DeFi 平台。 Coinbase 也透露計劃將鏈上服務直接整合到其應用中。這些發展表明交易所行業正在進行更廣泛的結構性轉變。

關鍵問題是:爲什麽長期以來依靠穩定、能産生收入的商業模式的中心化交易所會進入本質上波動的 DeFi 市場?本報告分析了這一轉變背後的戰略理由,並審視推動這一演變的市場動態。

2. CEX 進入 DeFi 的現狀:他們到底在建構什麽?

在分析中心化交易所進入 DeFi 領域的戰略動機之前,首先要弄清楚他們實際上在建立什麽。雖然這些努力通常被歸爲「CeDeFi」(中心化 – 去中心化金融)的廣泛趨勢,但在各個平台上的實施差異顯著。

Bybit、Coinbase 和 Binance 各自採取了不同的方法 —— 在架構、資産託管模式和用戶體驗方面存在差異。了解這些差異對於評估它們各自的策略至關重要。

2.1. Bybit 的 ByReal:透過獨立 DEX 提供 CEX 級別的流動性

ByReal 首次公告。來源:@byreal_io

6 月 14 日,Bybit 宣布 ByReal 作爲其交易所基礎設施的鏈上擴展。主要目標很明確:在鏈上環境複製中心化交易所級別的流動性。爲此,Bybit 採用了混合設計,將報價請求(RFQ)系統與集中流動性做市商(CLMM)模型結合。

RFQ 機制允許用戶在執行交易之前從多個經紀商請求報價,透過專業做市商實現價格優化。 CLMM 模型將流動性集中在活躍交易價格範圍內,提高了資本效率並減少滑點 —— 這些都是在鏈上近似 CEX 交易體驗的關鍵因素。

同時,ByReal 在用戶層面保持去中心化。資産透過 Phantom 等 Web3 錢包自我託管,平台包括一個用於新項目發行的代幣啓動平台。它還透過其 Revive Vault 提供收益產生功能,包括 Solana 質押産品如 $bbSOL。

Bybit 透過 ByReal 的戰略意圖是爲可能不符合其主要交易所上市標準的早期代幣創建一個平行流動性層,但這些代幣可以在更開放、社區驅動的環境中蓬勃發展。雖然該模型在結構上與 Binance Alpha 類似,但 ByReal 透過將啓動平台功能和收益産品整合到更全面的服務中而區分開來。

2.2. Coinbase:面向零售和機構用戶的雙軌戰略

來源:Coinbase

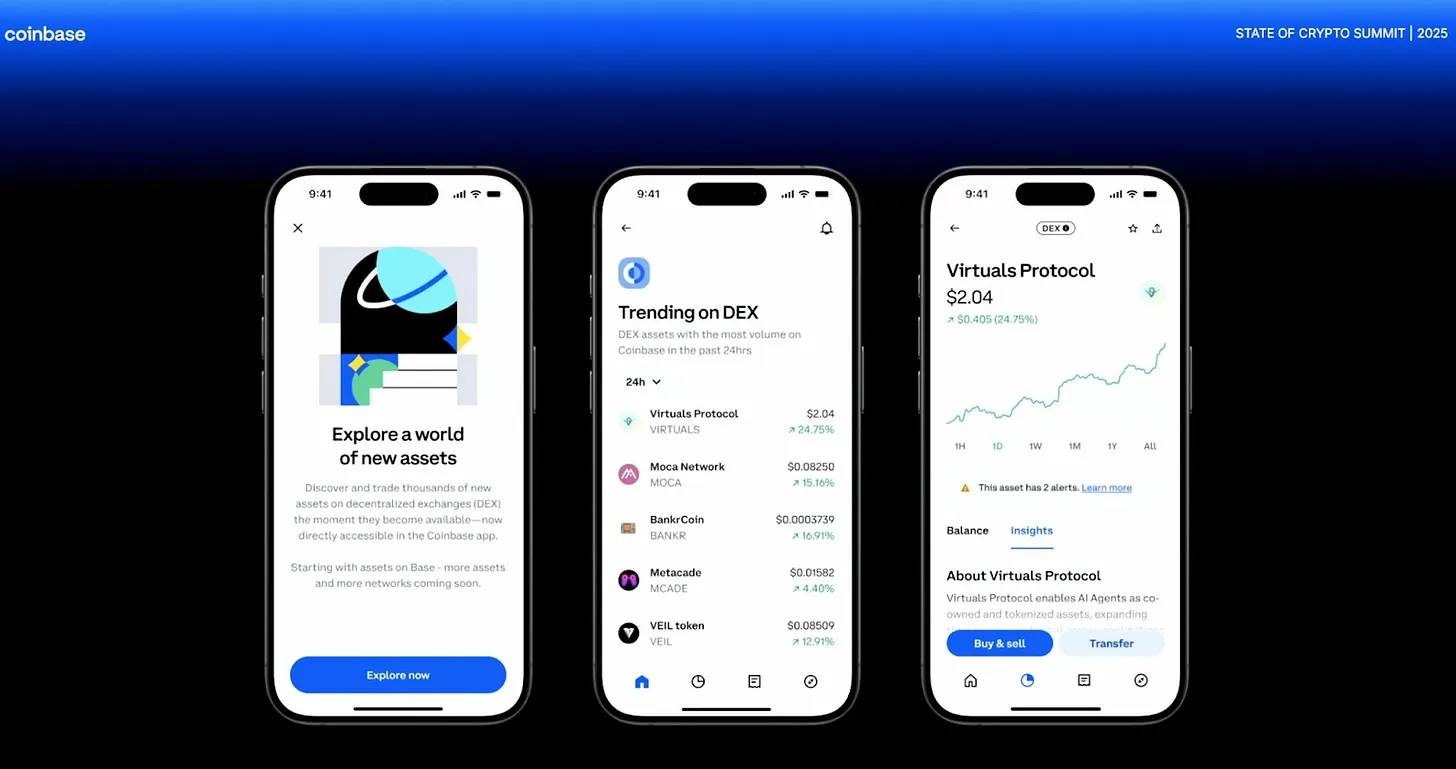

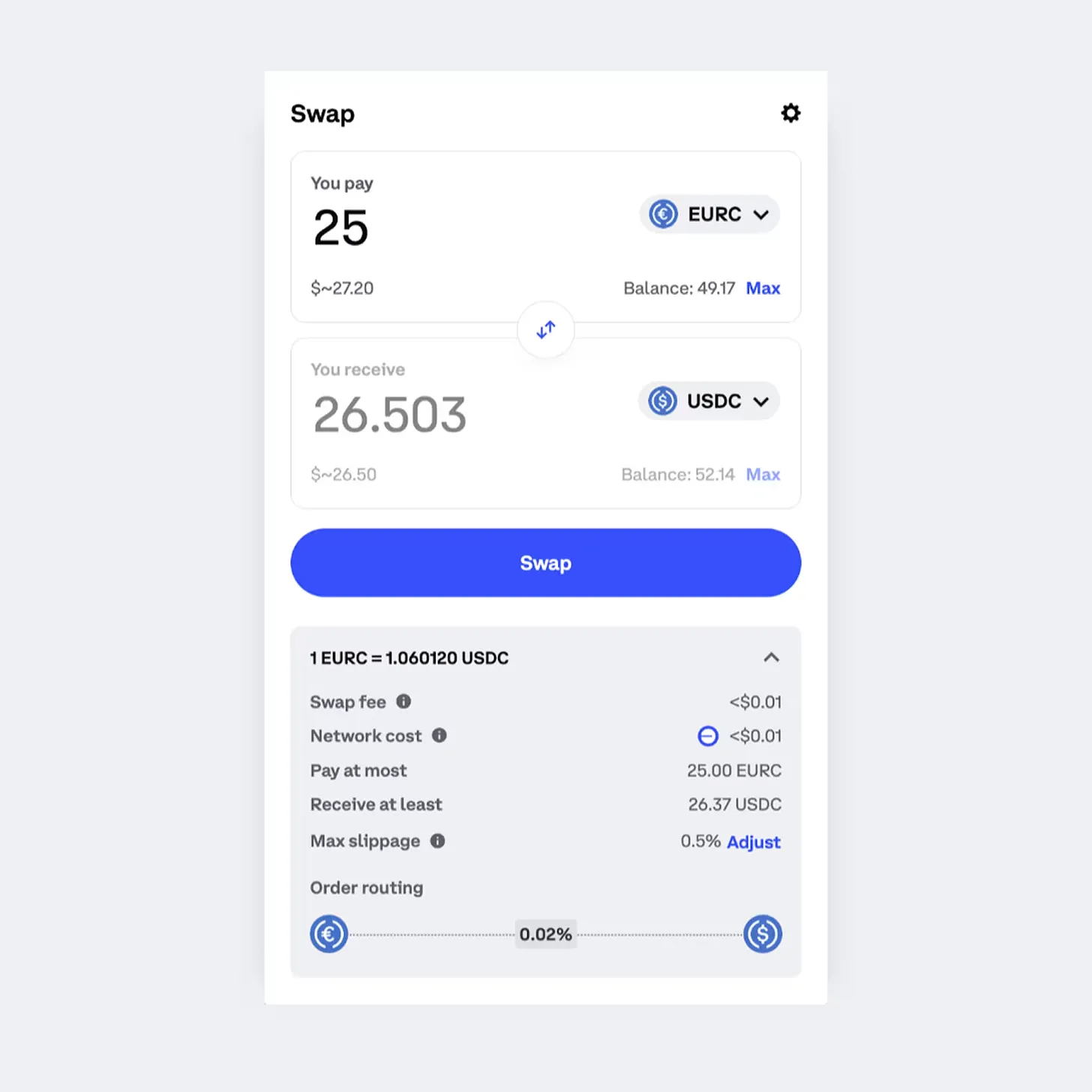

在 2025 年的加密峰會上,Coinbase 宣布計劃將 DeFi 交易直接整合到其主應用中,而非透過獨立錢包實現。這一戰略的核心在於提供無縫的用戶體驗。透過在核心應用程式中囉用 DEX 交易,用戶可以在資産鑄造的那一刻起訪問並交易數千種代幣,而無需離開 Coinbase 介面。

來源:Coinbase

盡管通過獨立的 Coinbase Wallet 已經可以接入 DeFi,但公司推出了關鍵的差異化功能:驗證池(Verified Pools)。這些池僅對通過 KYC(了解你的客戶)驗證的機構參與者開放,爲具有監管義務的實體提供了一個安全、合規的環境。

最終,Coinbase 形成了一種複雜的雙軌戰略:透過流暢、整合的鏈上訪問服務零售用戶,同時爲機構用戶提供一個受監管的、高保障的流動性場所。這使得公司能夠覆蓋兩個用戶群體,同時在用戶體驗和合規性之間保持平衡。

2.3 Binance Alpha:降低 Web3 門檻的零售導向策略

在三大交易所中,Binance Alpha 是最以零售爲導向的産品。不同於其他注重去中心化的平台,Binance 更優先考慮使用的便利性。 Alpha 可以直接透過 Binance 主應用程式中的一個標簽訪問,用戶無需離開熟悉的介面即可進行交易。

盡管所有交易都在鏈上處理,用戶通過其現有的 Binance 賬戶與 Alpha 交互,無需單獨設置錢包或管理助記詞,大大降低了 Web3 新手的進入門檻。

盡管三大平台都在向 CeDeFi 模式靠攏,但它們的路徑差異顯著。 Bybit 透過完全去中心化的架構和高級流動性機制,針對 DeFi 原生用戶;Coinbase 採用雙軌戰略,透過差異化的基礎設施同時服務零售和機構客戶;而 Binance 則專注於透過簡化 Web3 複雜性推動大眾普及。

每家交易所在資産託管、産品策劃和整合深度上都在探索各自的權衡,共同塑造了這個不斷演進的 CeDeFi 生態系統的多樣化切入點。

3. 中心化交易所(CEX)轉向 DeFi 的策略驅動因素

3.1 搶佔早期代幣機會,規避上市風險

第一個原因很直接:CEX 希望優先接觸熱門代幣,但它們無法以足夠快的速度將這些代幣上線。

大多數新代幣現在直接在去中心化交易所(DEX)上發行,在那裏無需許可的上市機制和廣泛傳播的關注度推動了快速的交易量增長。然而,由於法律審查、風險管控或區域合規性等限制,即使 CEX 明確看到用戶需求,也往往無法立即上線這些代幣。

這種延遲帶來了真實的機會成本。交易量流向了像 Uniswap 這樣的去中心化平台,CEX 失去了上市費用收入。而更重要的是,用戶開始將代幣發現和創新與 DEX 聯綁在一起,而非 CEX 。

通過推出自己的鏈上産品,CEX 創造了一個折衷的解決方案。像 ByReal 和 Binance Alpha 這樣的平台充當了半沙盒化的場所:代幣可以在不經過正式上市管道的情況下進行交易,但仍然處於受控且品牌安全的環境中。這使得交易所能夠在早期透過兌換費用或代幣發行機制變現用戶活動,同時保持法律上的距離。交易所提供了訪問管道,但不直接託管或背書這些資産。

這種結構爲 CEX 提供了一條參與代幣發現的途徑,同時避免了觸發監管責任。他們既能捕獲流動性,創造收入,又能將活動引導回自己的生態系統 —— 同時等待正式的上市審查流程跟上。

3.2 將用戶留在鏈上,避免流失

第二個驅動因素源自於用戶行爲。盡管 DeFi 在代幣創新和資本效率方面處於領先地位,但主流用戶仍然難以輕鬆訪問。大多數用戶不願手動跨鏈轉移資産、管理錢包、批準智能合約,或支付難以預測的 Gas 費用。盡管存在這些障礙,最具吸引力的機會(如新代幣上線交易、收益策略)卻越來越多地發生在鏈上。

CEX(中心化交易所)識別到了這一差距,並透過將 DeFi 訪問直接嵌入其平台來回應。上述提到的所有 CEX 整合都允許用戶透過熟悉的 CEX 介面與鏈上流動性互動。在許多情況下,交易所完全抽象化了錢包管理和 Gas 成本,使用戶能夠像使用 Web2 應用一樣輕鬆地訪問 DeFi。

這種方法實現了兩個目標。首先,它防止了用戶流失。那些可能轉向 DEX(去中心化交易所)的交易者,現在即便使用 DeFi 産品也可以留在 CEX 生態系統中。其次,它增強了平台的防禦能力。透過掌控訪問層,甚至逐步掌握流動性層,CEX 構建了超越現貨交易的網絡效應。

隨著時間推移,這種方式將轉化爲平台的用戶鎖定效應。當用戶變得更加成熟時,許多人會尋求跨鏈路由、收益産品和交易策略。如果 CEX 擁有自己的 DEX 基礎設施、Launchpad 層,甚至專屬鏈(如 Coinbase 的 Base),就能確保用戶、開發者和流動性都牢牢綁定在其生態系統內。用戶活動會被追蹤、變現並循環利用,而不會流向第三方協議。

實際上,鏈上化使 CEX 能夠控制用戶資金的完整生命週期:從法幣入金,到 DeFi 探索,再到最終的代幣上市和退出 —— 一切都在一個統一且能帶來收入的體系中完成。

4.CeDeFi 的未來之路

大型中心化交易所(CEX)向鏈上擴展,標誌著加密行業演變過程中的重要拐點。 CEX 不再將 DeFi 視爲外部現象,而是開始建立自己的基礎設施,或至少確保直接連接到用戶層的入口。

4.1 模糊界線:全新交易範式的崛起

隨著 CEX 整合鏈上服務,從用戶的角度來看,「交易所」和「協議」之間的界線正變得越來越模糊。一位使用 Bybit 交易鏈上代幣的用戶可能根本不會意識到自己是在與去中心化協議還是中心化介面互動。這種融合可能會顯著重塑整個產業的流動性架構、産品設計和使用者流程。

機構行爲也將成爲關鍵觀察點,但短期內全面的資本湧入不太可能發生。機構仍保持謹慎,主要是因爲一些風險尚未解決:監管的不確定性、智慧合約漏洞、代幣價格操縱以及不透明的治理機制。

交易所推出鏈上服務並不能消除這些結構性風險。事實上,一些機構可能會將交易所中介化的 DeFi 存取視爲一種新的中介風險層。現實來看,早期的嘗試可能主要來自對沖基金和自營交易公司,這些機構會部署小規模資本進行實驗。而更爲保守的參與者,如養老基金或保險公司,預計在未來幾年內仍將保持觀望態度。即便他們參與,也可能採取極其謹慎的分配方式 —— 通常不會超過其投資組合的 1-3%。

在這樣的背景下,關於「數十億美元資本流入」的預測顯得過於樂觀。更現實的前景是以數億美元爲單位的逐步測試。然而,即便是這些適度的資金流入,也可能在一定程度上增強市場深度並緩解波動性。

4.2 交易所代幣的演變角色

隨著交易所不斷擴展其鏈上服務,本地交易所代幣的功能也將隨之演變。持有一定數量的這些代幣可能爲用戶帶來鏈上手續費折扣,或透過質押和流動性激勵解鎖收益機會。這些變化可能爲交易所代幣引入新的實用性,同時也帶來新的波動性。

目前,Binance 是唯一一家爲其本地代幣(BNB)提供明確且持續實用性的主要平台,BNB 在多個服務中發揮積極作用。而大多數其他交易所代幣的功能仍然局限於基本的手續費折扣。

隨著 CeDeFi 基礎設施的成熟,這種現狀將會改變。交易所在運作整合的鏈上和鏈下平台時,其本地代幣將成爲連接這兩個領域的紐帶。用戶可能需要持有交易所代幣才能參與質押、Launchpool(蕓動池),或優先獲得新上線項目的早期訪問機會 —— 無論是中心化還是去中心化的項目。

這種功能擴展使交易所代幣超越了單純的工具資産,它們將成爲垂直整合生態系統中的核心資産。已有代幣的交易所可能會顯著增強其代幣的實用性,而尚未發行代幣的交易所可能會考慮推出新代幣,以支援與 DeFi 相關的服務。尤其是那些開發自有區塊鍊或差異化 DeFi 層的平台,這種可能性更大。

簡而言之,交易所代幣正從簡單的手續費工具演變爲戰略性資産,它們在用戶留存、協議整合以及跨平台資本流動中將扮演關鍵角色。

4.3 融合進行時:全新競爭格局

CEX 推動鏈上服務的擴展不僅僅是一種防禦性策略,它體現了對加密生態系統未來的積極押注。交易所不再將 DeFi 視爲威脅,而是將其視爲一個可以整合甚至吸收的鄰近領域。

最可能的情境是融合。主要交易所將越來越多地運營半去中心化網絡,而獨立的 DeFi 協議可能會發現自己依賴於這些不斷壯大的生態系統,甚至被整合其中。最終可能導緻權力和流動性的重新分配,CEX 主導的平台將成爲 DeFi 活動的引力中心。

這一趨勢可能促成一個更統一的市場結構,在中心化和去中心化環境之間實現流動性的自由流轉。用戶將能夠根據自己的偏好選擇信任度、透明度和便利性的組合。競爭格局正在發生變化,而 Bybit 推出的 ByReal 或許正是這種混合未來逐漸成形的早期訊號。