本輪週期比過去週期更慢且更不均衡,但並未打破歷史結構。

2025 年比特幣並未如許多人預期的那樣迎來爆發式開局。在價格突破 10 萬美元後,出現了大幅回調,投資者和分析師開始質疑我們在比特幣整體週期中的位置。

本文將透過市場噪音,深入分析一系列關鍵的鏈上數據和宏觀指標,以評估比特幣的多頭市場是否仍然完好,或者是否將面臨更深的調整。

撰文:Bitcoin Magazine Pro;編譯:白話區塊鏈

健康回調還是周期終結?

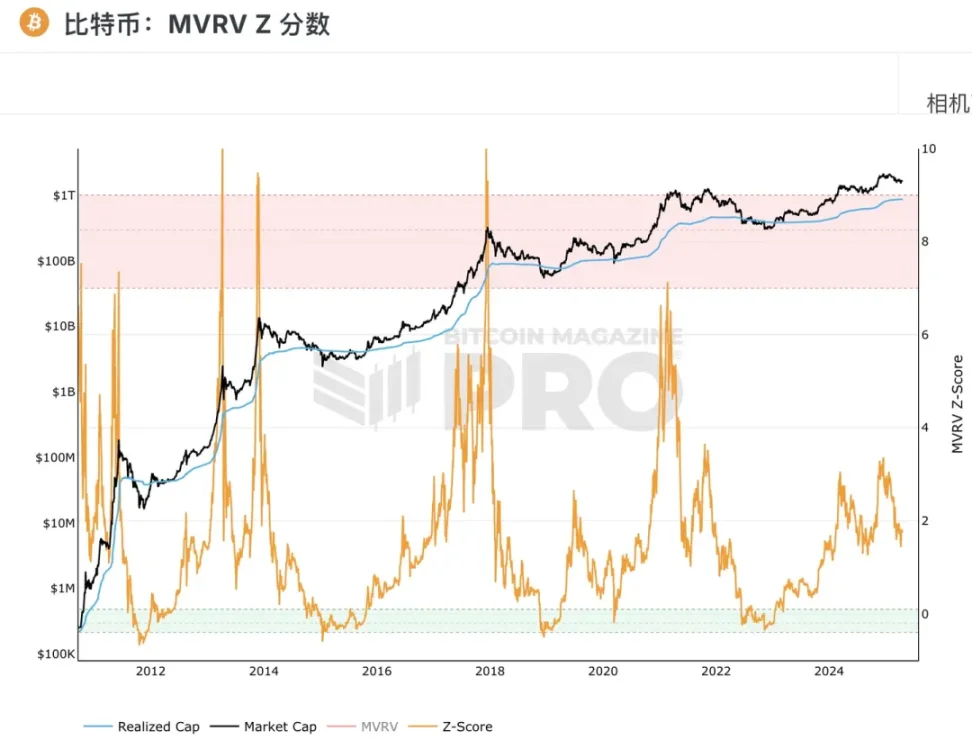

一個很好的起點是 MVRV-Z 分數,這是一個長期使用的估值指標,用於比較市場價值與已實現價值。在達到約 3.36 的峰值後,MVRV-Z 分數已降至約 1.43,與比特幣從 10 萬美元以上跌至 7.5 萬美元的低點相吻合。乍看之下,這 30% 的回檔似乎很嚴重。

圖 1:近期 MVRV Z 分數已從 2025 年的低點 1.43 反彈。

歷史上,與當前 MVRV-Z 分數水平相當的時期往往標誌著局部底部,而不是頂部。先前的周期,包括 2017 年和 2021 年,都出現過類似的回調,隨後價格恢復上漲。簡而言之,儘管這次下跌動搖了投資者的信心,但它與多頭期間的歷史性回調一致。

關注聰明錢

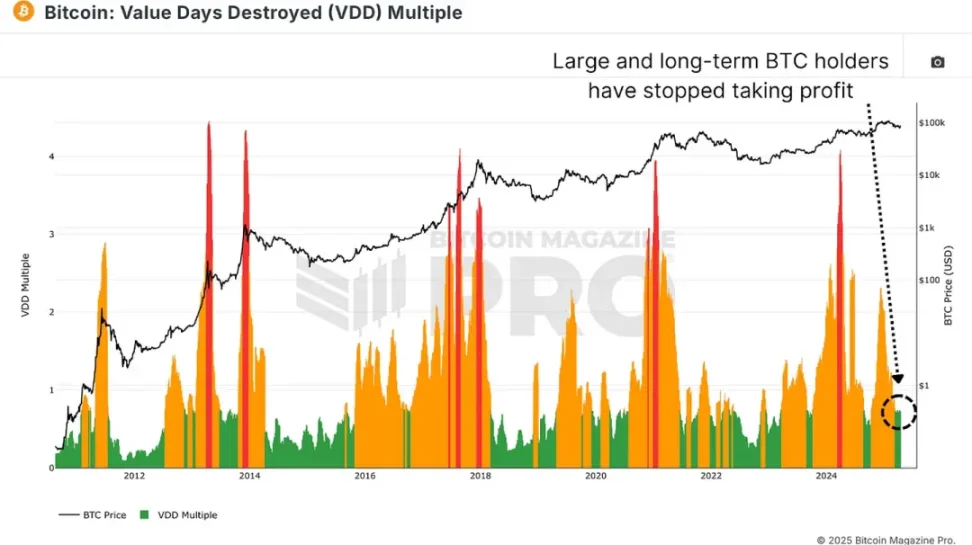

另一個關鍵指標是價值天數銷毀(VDD)倍數。此指標衡量比特幣的移動速度,並根據幣被持有時間加權。 VDD 倍數的高峰通常表示老練的持有者在獲利了結,而低水準則暗示累積。

目前,該指標處於「綠色區域」的低位,類似於熊市後期或早期恢復階段的水平。鑑於價格從 10 萬美元以上的急劇反轉,我們可能正在見證獲利了結浪潮的結束,長期累積的跡象再次出現,預示著對更高價格的預期。

圖 2:目前的 VDD 倍數顯示長期持有者正處於累積階段。

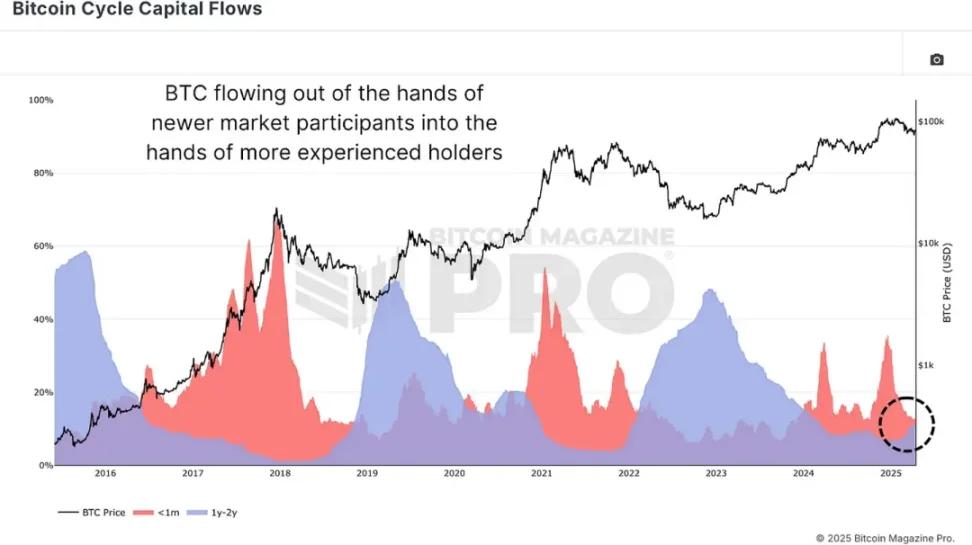

比特幣週期資本流動圖是鏈上數據中最具洞察力的圖表之一,它按幣齡細分實現了資本流動。它區分了不同群體,如新市場參與者(持有不到 1 個月)和中期持有者(1-2 年),以觀察資本遷移。當比特幣價格達到 106,000 美元峰值時,紅色帶(新持有者)的活動激增,表明 FOMO 驅動的買家在頂部附近蜂擁而入。此後,該群體的活動顯著降溫,回到了與牛市早期至中期一致的水平。

相反,1-2 年持有者群體(通常是宏觀敏銳的累積者)開始再次上升。這種反向相關性很關鍵:長期持有者在市場低點積累,而較新的參與者則在低點投降或退出。這些動態與早期牛市週期(特別是 2020 年和 2021 年)的累積 – 分配模式相似。

圖 3:比特幣週期資本流動圖顯示比特幣正流向較有經驗的持有者

我們現在處於什麼階段?

從宏觀角度來看,我們將比特幣市場週期分為三個關鍵階段:

- 熊市階段:深度回檔(70-90%)

- 恢復階段:收復前高

- 多頭市場 / 指數階段:突破前高後的拋物線式上漲

2015 年和 2018 年的熊市持續了大約 13-14 個月。我們最近的熊市週期也持續了 14 個月。過去週期的恢復階段持續了大約 23-26 個月,而我們目前的週期正處於這一時間窗口內。

圖 4:利用過去週期趨勢估算潛在的多頭峰值

然而,這一輪牛市階段有些不尋常。在突破歷史高點後,價格並未立即飆升,而是出現了回檔。這可能表明我們只是在進入指數階段的更陡峭部分之前形成了一個更高的低點。如果我們取過去週期指數階段 9 個月和 11 個月的平均值,預計牛市可能在 2025 年 9 月左右達到頂峰,前提是牛市階段恢復。

宏觀風險

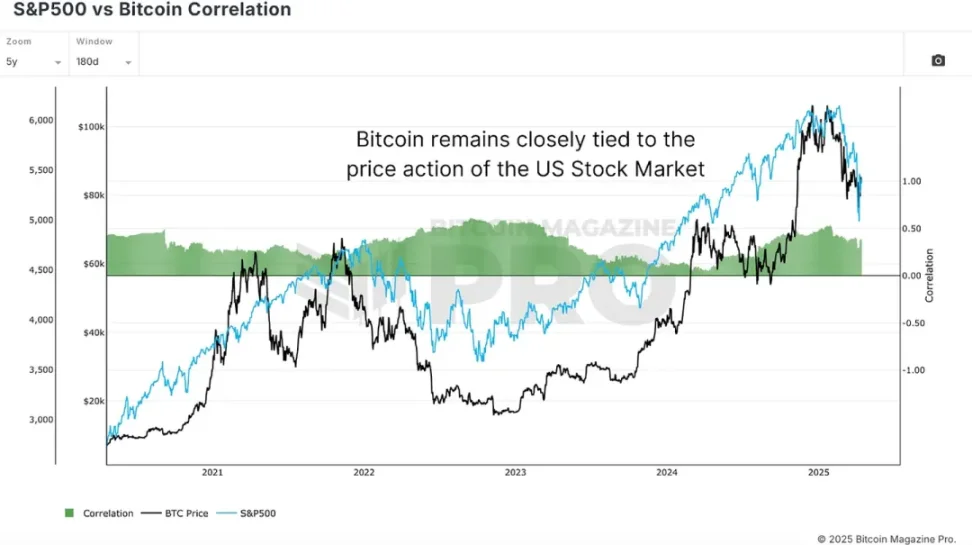

儘管鏈上數據令人鼓舞,但宏觀阻力依然存在。標普 500 與比特幣相關性圖表分析顯示,比特幣與美國股市仍高度相關。隨著對全球經濟衰退的擔憂加劇,傳統市場的持續疲軟可能在短期內限制比特幣的上漲能力。

圖 5:比特幣與美國股市的相關性

小結

正如我們在分析中所見,關鍵鏈上指標,如 MVRV Z 分數、價值天數銷毀和比特幣週期資本流動,顯示出健康且與週期一致的行為,以及長期持有者累積的跡象。然而,市場中仍存在顯著的宏觀不確定性,這是需要關注的關鍵風險。

本輪週期比過去週期更慢且更不均衡,但並未打破歷史結構。如果能避免傳統市場的進一步惡化,比特幣似乎已準備好迎來下一波上漲,可能在第三季或第四季初達到高峰。