中美正式開啟談判,比特幣劍指 10 萬美元

金融層面,「合則兩利」一點不假。

5 月 7 日早間,加密貨幣行情從五一假期末的連跌中回暖,二級市場跟隨 BTC 回升。 BTC 自昨日低點 93,390 美元一路拉升至 97,732 美元,漲幅超 4.4%,收復近五天的跌幅。截至發稿前,比特幣現報 96,866 美元。

ETH 自 1,751.45 美元回升至 1,850 美元,補漲 5.6%。 SOL 則從 141.41 美元起漲,最高回升至 149.54 美元,漲幅 5.74%。

加密貨幣總市值回升超 2%,再次回升突破 3 兆美元。比特幣市佔率突破 65%,創下 2021 年 1 月以來新高。恐懼與貪婪指數攀升至代表貪婪的 67。同時,美股加密貨幣股票盤後同步攀升,Coinbase 盤後止跌回升至 200 美元,漲幅 1.58%;微策略收盤價達 393.89 美元,漲超 2.15%。

爆倉數據方面,根據 Coinglass 顯示,最近 24 小時共超過 13.76 萬人爆倉,爆倉總額 3.11 億美元,多空雙爆。而近 1 小時爆倉 4,097.2 萬美元,空單爆倉 3,800.2 萬美元。 CEX 上最大單筆爆倉為 ETH-USDT,發生在幣安,價值 805.30 萬美元。

究竟是什麼催化了加密乃至全球風險資產市場早盤的猛烈拉漲?

5 月 7 日早,中國外交部發布消息,何立峰副總理將於 5 月 9 日 – 12 日訪問瑞士,期間與美方舉行會談。這項消息大振風險偏好情緒,人民幣一度漲百點漲破 7.20。美國三大股指大漲,其中納指期貨漲超 1%。現貨黃金跌超 1.9%,刷新日低至 3,370 美元 / 盎司。

關稅大棒難以為繼

中美關係的微妙轉向成為市場情緒的關鍵轉捩點。繼 4 月川普政府對中國商品加徵 104% 關稅引發全球風險資產劇烈波動後,5 月 7 日中國外交部宣布何立峰副總理將於 5 月 9 日至 12 日訪問瑞士,期間與美國財政部長貝森特、貿易代表戴琪舉行正式會談。這是自 2024 年 G20 高峰會後,中美高層首次就經貿議題展開面對面磋商,並被市場解讀為雙方釋放「暫停關稅升級」的明確訊號。

歷史數據顯示,2024 年 1 月中美貿易談判窗口期,比特幣曾因跨境資本流動預期改善單月上漲 22%,而此次消息落地前 48 小時,加密貨幣市場已提前消化關稅壓制情緒 ——5 月 6 日美股暴跌時,BTC 僅微跌 0.3%,顯著低於納斯達克 0.87% 的《地盤》(D.87%)展現政治風險的「跌幅」。

美國商務部 5 月 6 日公佈的最新數據顯示,3 月美國貿易逆差激增至 1,234 億美元,創 1992 年有記錄以來最高水平,主要原因在於企業搶在關稅生效前囤積進口商品。這項數據迫使川普政府重新評估「關稅施壓」策略的實際效果。

根據彭博社引述白宮內部備忘錄,若維持目前關稅稅率,美國零售商年利潤將縮水 15%,通膨率可能反彈至 5.5%。 「關稅政策的邊際改善,本質上是全球資本對「去美元化」資產再定價的過程。 」Bitwise 首席投資長 Matt Hougan 在晨間電話會議中指出,當美元信用因貿易衝突受損時,BTC 的「數位中立性」成為跨境價值儲存的最優解。

機構「定投」,政策助攻

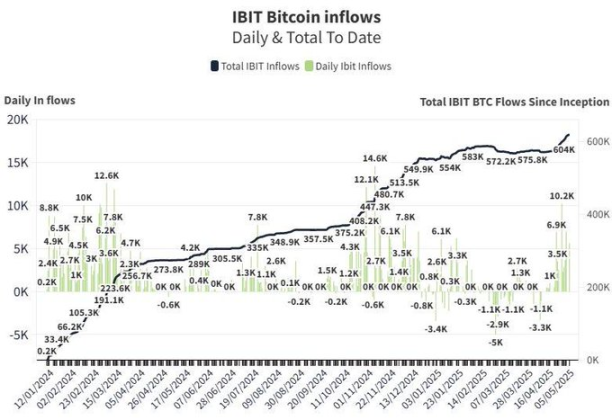

當市場沉浸在中美緩和的短期利好爆發時,機構似乎早以「定投 BTC」的方式長久重塑加密貨幣估值體系。根據 SoSoValue 數據,5 月 6 日,BTC 現貨 ETF 總淨流入 4.25 億美元,BTC 現貨 ETF 總資產淨值為 1,106.85 億美元,ETF 淨資產比率(市值較 BTC 總市值佔比)達 5.91%,歷史累計淨流入已達 406.62 億美元。

而根據 Lookonchain 監測,5 月 6 日,貝萊德的 BTC 現貨 ETF(iShares Bitcoin Trust ETF)再次購買了 5,613 枚 BTC,價值約 5.295 億美元,目前持有 620,252 枚 BTC,價值約 585.1 億美元。而自 4 月 21 日以來,貝萊德已累積購買了 47,064 枚 BTC,價值約 44.4 億美元。而且,在過去一周內,貝萊德 ETF 每日定向流入 5 億美元,引起了市場對其在此處 “高位加倉” 行為的猜測。

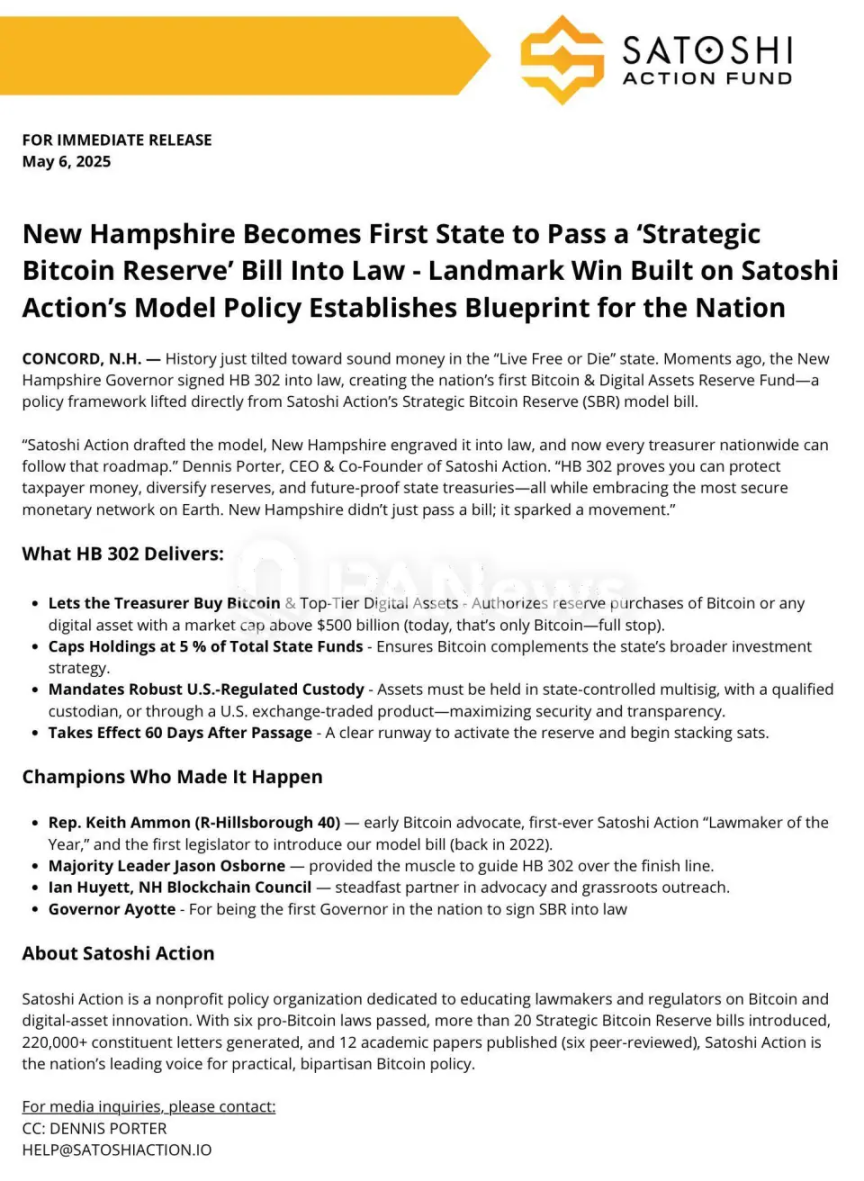

而政策方面,美國州級的加密貨幣戰略儲備傳來落地利好。新罕布夏州州長阿約特簽署了 HB302 法案,這是全美第一個將加密貨幣作為戰略儲備的州法案。這也代表了罕布希爾州財政部長將最多 5% 的州政府資金投資於市值至少 5,000 億美元的貴金屬和加密貨幣。以罕布什爾州總預算 154 億美元計算,5% 約為 7.7 億美元,以一般基金 56 億美元計算,5% 約為 2.8 億美元。因此,該州潛在的加密貨幣投資金額在 2.8 億至 7.7 億美元之間,為後續州立法建立加密戰略儲備樹起了旗幟。

聯準會會議仍深埋「導火線」

儘管短期情緒回暖,聯準會 5 月利率決議仍如高懸的「達摩克利斯之劍」。 CME 利率期貨顯示,目前市場認為 5 月降息 25 個基點的機率僅 3.1%。而 6 月降息 25 個基點的機率也只有 65%(較 4 月峰值下降 10 個百分點),10 年期美債收益率加速回落至 3.75%,反映出投資者對「政策滯後效應」的擔憂 —— 4 月非農就業新增 17.7 萬人,核心 PCE 物價指數同比上漲 4.7%,顯示美國經濟韌性時可能會延後經濟降價。

加密貨幣市場面臨微妙平衡。若聯準會維持利率不變,高商的資金成本可能壓制風險資產估值(歷史數據顯示,利率每維持 1 個百分點,比特幣隱含波動率將提升 12%);若釋放鴿派訊號,BTC 作為「抗通膨資產」的邏輯將迅速強化。

目前市場的分歧點在於聯準會的「降息節奏」。在聯準會最新公佈的「經濟預測摘要」中,12 位官員支持 2025 年僅降息 50 個基點,7 人支持降息 100 個基點,形成罕見的「鷹鴿對峙」。當傳統金融體系陷入「滯脹螺旋」(通膨頑固 + 成長放緩),比特幣的網路效應(每日活躍地址達 1,200 萬)和市值規模(超 1.9 兆美元)使其成為機構對沖政策風險的「必需品」。值得注意的是,聯準會隔夜逆回購規模連續三日下降至 1.2 兆美元,顯示銀行體系流動性過剩問題緩解,可能間接影響加密貨幣的槓桿資金規模。

不過,雖然 BTC 已經回升至了 97,000 美元關卡上方,但其主導地位突破 65%,顯示資金避險情緒濃厚。結合 BTC 近期極低的波動率,聯準會會議後或許會出現顯著的價格波動。這次鮑爾 “放鷹” 還是 “放鴿”,將至關重要。