降息 25 基點已經 price in,市場後續走向如何?

如何看待這次時隔 9 個月的降息

9 月 17 日,聯準會宣布降息 25 個基點,標誌著貨幣政策再次出現方向性轉折。這是繼 2024 年底三度降息後的另一次寬鬆舉措,而在此之前,聯準會在 2025 年已連續五次選擇按兵不動。這項決議的出台,背後是多重因素疊加的結果:美國勞動市場出現明顯降溫,8 月就業成長停滯,前期數據遭大幅下修,失業率升至 4.3%,使市場愈發確信「充分就業」的支撐正在減弱。同時,雖然通膨仍高於 2% 的目標,8 月年比維持在 2.9% 左右,但市場普遍認為關稅帶來的物價擾動只是暫時現象。在這種背景下,聯準會似乎正將就業穩定置於抑制通膨之上,並在一定程度上回應來自總統川普的持續降息壓力。

值得注意的是,這場政策博弈不僅是貨幣政策的轉變,更揭示了聯準會內部前所未有的分歧。在 7 月的議息會議上,就已有兩位委員罕見地投下反對票,這是自 1993 年以來的首次;與此同時,川普對鮑爾的頻繁施壓更讓這場政策調整充滿火藥味。市場普遍認為,此次降息不僅將影響未來金融市場的趨勢與政策預期,也可能重塑全球資本流動格局,成為本輪貨幣週期的關鍵轉折點。

如何看待本次降息

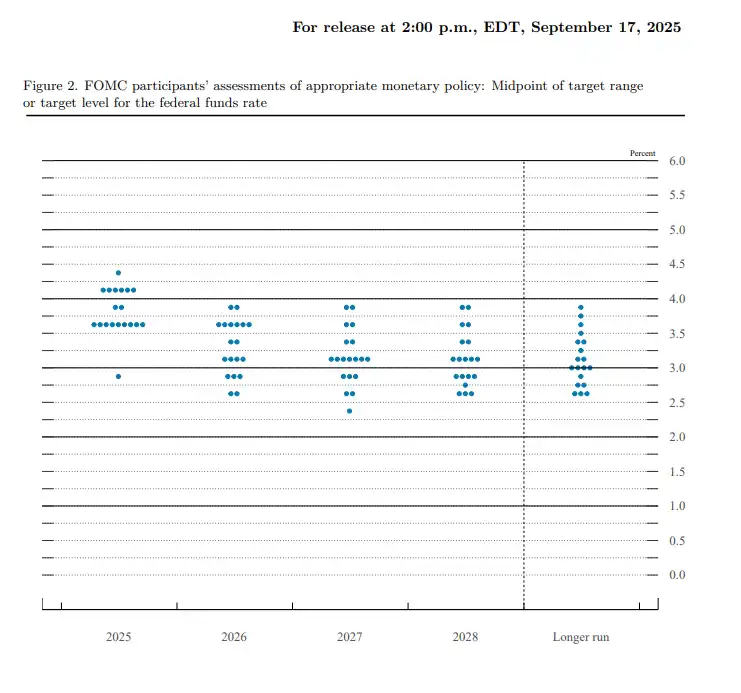

聯準會本次 25 個基點的降息,更多是一種「風險管理式降息」,而非開啟激進寬鬆的訊號。點陣圖顯示,2025 年利率預期中位數從 3.9% 下調至 3.6%,意味著在已降息一次的基礎上,今年還有 50 個基點的空間,大概率會在 10 月和 12 月再各落下一刀。截止目前,10 月聯準會再次降息 25 基點的機率為 87.5%。到了 2026 年和 2027 年,預期中位數繼續下調至 3.4% 與 3.1%,強化了市場對中長期溫和寬鬆的判斷。但長期利率錨仍穩在 3.0%,顯示聯準會心中的「中性利率」並未改變。

這背後傳遞的訊號十分微妙:一方面,通膨風險依舊偏高,8 月 PCE 整體同比或升至 2.7%,核心 PCE 仍在 2.9%,官員們不會貿然大幅放鬆;另一方面,勞動力市場的下行風險促使他們必須提前布防。於是,鮑威爾團隊選擇了「小步慢走」,透過逐次會議決策與預期管理來引導市場,而不是讓政策大幅搖擺。

政治角度上,這次利率決議也可視作鮑爾保守派對川普陣營的一次「防守反擊」,維護了聯準會的「獨立性」。除新任聯準會理事米蘭仍執行「總統意志」外,多數官員選擇了理性與抱團,僅在點陣圖上釋放些許空間。短期來看,市場或許因連降兩次的可能性而得到安撫,但從結果上看,川普在這回合與聯準會的博弈中顯然落了下風。

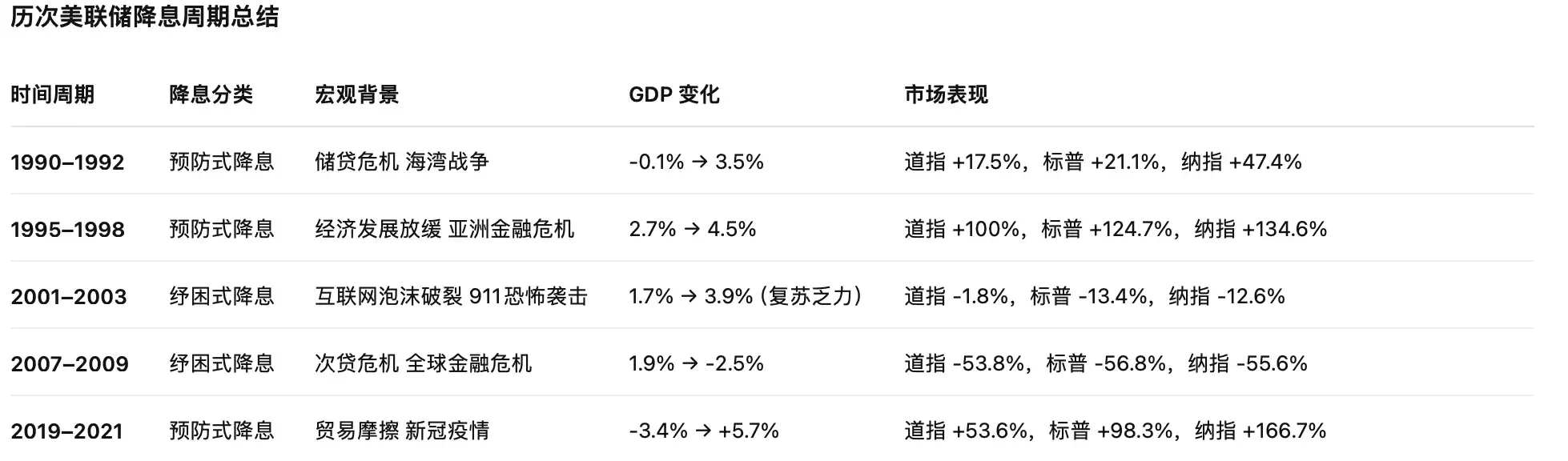

歷史上的降息:降息週期下的市場表現

從歷史複盤來看,聯準會的降息大體可以分為兩類:預防式降息與紓困式降息。 1990、1995、2019 年的降息屬於前者,發生在經濟尚未全面衰退之前,更多是為了對沖潛在風險,往往能夠為市場注入新一輪增長動能;而 2001、2008 年的降息則是在金融危機的重壓下被迫啟動,最終伴隨著市場的劇烈下跌。放到當下,美國勞動市場疲軟,關稅和地緣政治持續製造不確定性,但通膨已有緩和跡象,整體環境更接近「預防式降息」而非危機背景。也正因如此,創投才得以在今年延續強勢行情,比特幣和美股雙雙創下歷史新高。

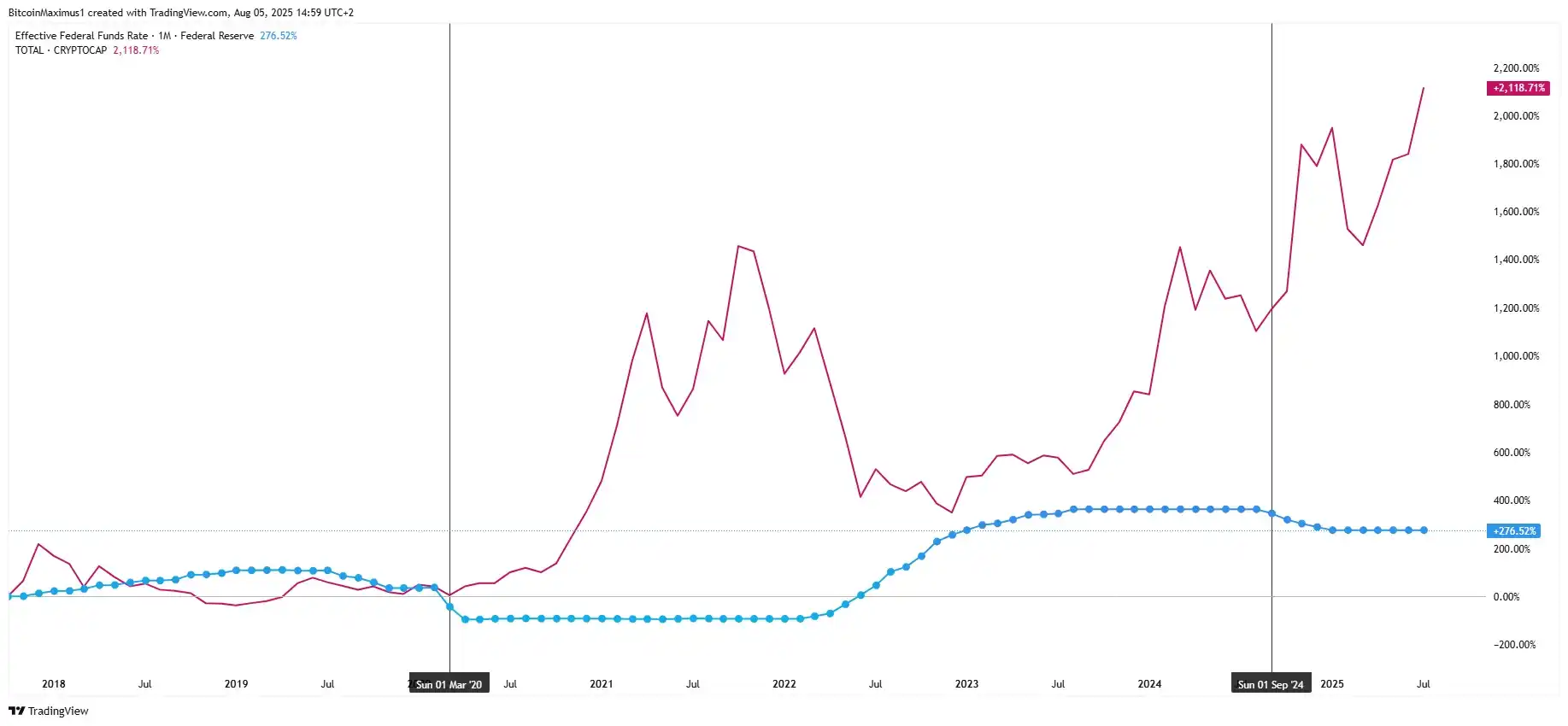

如果將降息路徑與加密貨幣市值並排繪製,不難發現兩者的高度相關性:利率下行往往與加密市場的牛市週期同步。 2020 年和 2024 年的降息,均標誌著加密貨幣拋物線式上漲的起點。這項規律再次印證,利率下降對加密貨幣等風險資產有顯著的正面影響。

機構如何看待降息後的行情

Coinbase 在研報中指出,加密牛市在 2025 年第四季初仍有延續空間,背後動力來自充裕的流動性環境、友善的宏觀背景以及支持性的監管動態。比特幣被認為是最大受益者,其表現可望持續超越市場預期。除非能源價格劇烈波動、進而推升通膨壓力,否則乾擾美國貨幣政策路徑的即時風險相當有限。同時,數位資產財庫(DATs)的技術需求仍將為加密市場注入增量資金。儘管「九月魔咒」長期困擾市場 —— 比特幣在 2017 至 2022 年連續六年九月兌美元下跌,但這一季節性規律已在 2023 年和 2024 年被打破。

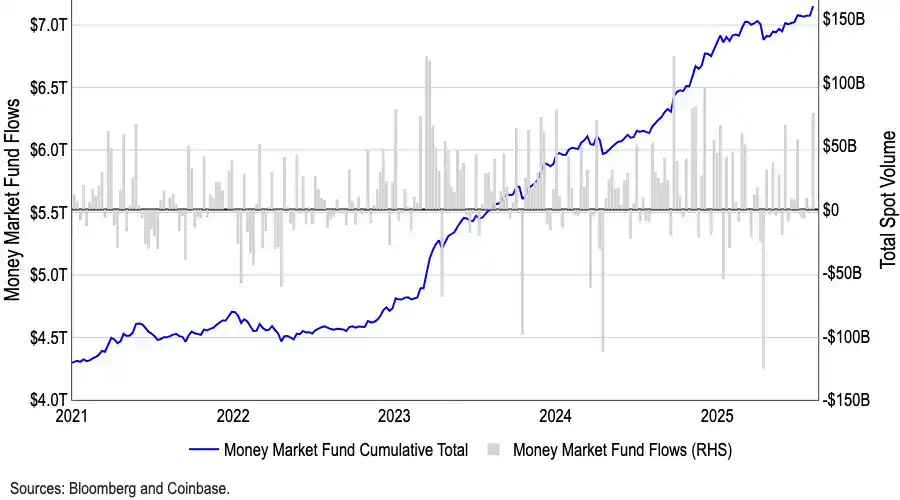

美國貨幣市場基金規模已達創紀錄的 7.2 兆美元,大量資金被困在低風險工具中。歷史上,貨幣市場基金的資金外流常常與風險資產的上漲形成呈正相關。隨著降息落地,其收益吸引力將逐漸減弱,更多資金有望釋放進入加密與其他高風險資產。可以說,這筆史無前例的現金儲備,是這輪多頭市場最強大的潛在火藥庫。

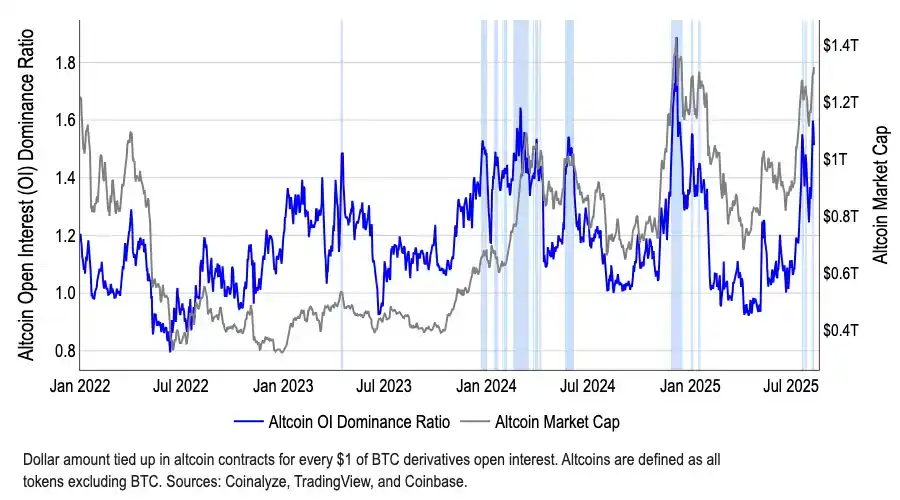

此外,從結構上看,資金已開始逐漸離開 BTC。 BTC 的市場主導地位自今年 5 月的 65% 下滑至 8 月的 59%,同時,山寨幣總市值自 7 月初以來已增長超過 50%,達到 1.4 兆美元。雖然 CoinMarketCap 的「山寨季指數」仍停留在 40 左右,遠未觸及傳統定義山寨季的 75 閾值,但這種「指標低迷 — 市值狂飆」的背離,恰恰揭示了資金正在有選擇地進入特定板塊,尤其是 ETH。 ETH 不僅受益於 ETF 規模突破 220 億美元的機構興趣,也承載了穩定幣與 RWA 的核心敘事,並具備超越 BTC 的資金吸引力。

其他機構對於 BTC 的價格預期同樣樂觀。 Derive 的 Sean Dawson 預測,比特幣年底可望觸及 14 萬美元,若機構資金持續流入,甚至可能升至 25 萬美元。 Bitmine CEO Tom Lee 在 CNBC 的訪談中表示,「今年年底前,比特幣價格很容易達到 20 萬美元。」BitMEX 共同創辦人 Arthur Hayes 也在訪談中預測,到 2025 年底比特幣或攀升至 20 萬美元,理由是美國政府潛在的國債回購計畫將為市場釋放流動性,把投資者資金引向更高風險資產。

不過,部分股票交易員則在對沖短期波動風險,因 25 個基點的降息已基本被市場消化。選擇權交易員預計,標普 500 指數週三可能出現約 1% 的雙向波動,為近三週最大單日波動。 IUR Capital CEO Gareth Ryan 表示,關鍵要看點陣圖是否確認 2025 年底和 2026 年第一季各追加一次降息。若確認,股市反應或較溫和;若意向模糊,市場可能迎來更大幅震盪。摩根大通交易部門也發出警告,認為會議可能演變成「利好出盡」的事件。