Bybit 駭客攻擊後,DeFi 如何有效應對市場動盪?

本文將深入探討此攻擊對 Aave、Ethena 及 USDe 的影響,分析 DeFi 系統如何應對此事件,並探討 Proof of Reserves(儲備證明)是否能夠防止超過 2,000 萬美元的清算。

原文:Omer Goldberg,Chaos Labs創辦人|編譯:Yuliya,PANews

在 Bybit 遭遇 14 億美元駭客攻擊後,加密貨幣市場面臨嚴重衝擊,DeFi(去中心化金融)平台如何應對這一史上最大規模的駭客事件,以及潛在的傳染風險和 USDe 價格波動,成為了加密領域關注的焦點。本文將深入探討此攻擊對 Aave、Ethena 及 USDe 的影響,分析 DeFi 系統如何應對此事件,並探討 Proof of Reserves(儲備證明)是否能夠防止超過 2,000 萬美元的清算。

在攻擊發生後,Chaos Labs 團隊與 bgdlabs、AaveChan 和 LlamaRisk 共同成立了緊急小組,評估 Aave 可能面臨的風險和系統性風險。

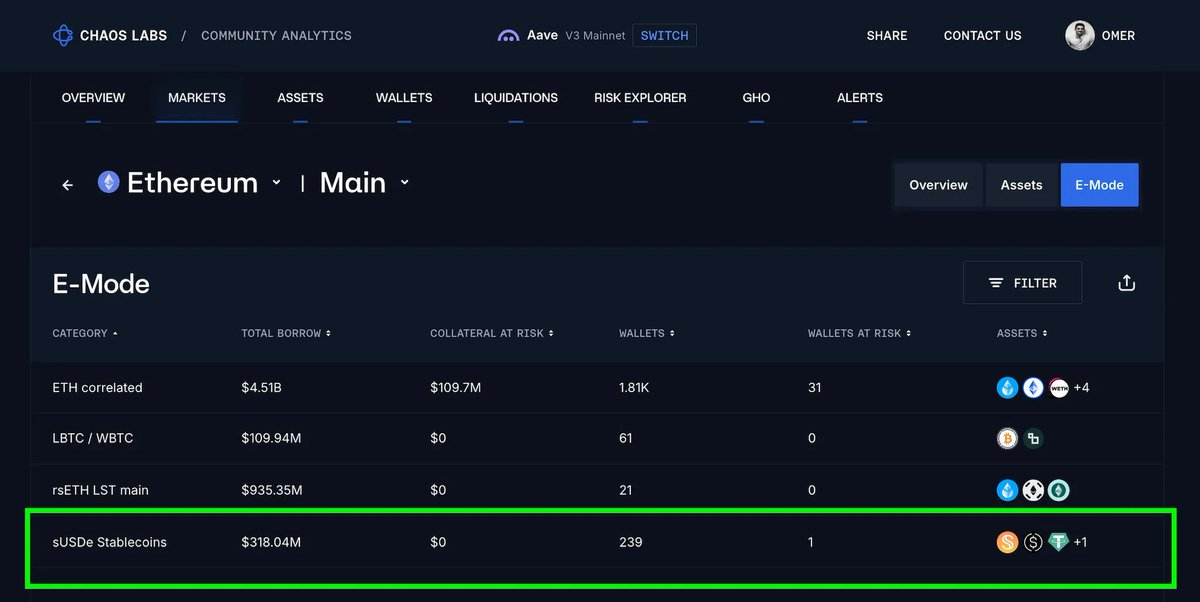

緊急小組重點關注了幾個核心問題:Bybit 的償付能力狀況、是否存在更大規模攻擊的可能性,以及考慮到 sUSDe 的敞口,任何破產或減記可能對 Aave 造成的影響。

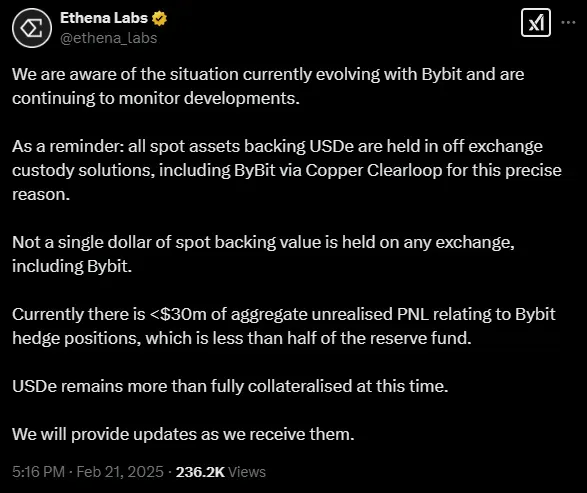

Ethena Labs 確認其資金是透過 Copper.co 託管的,但市場仍擔憂 Bybit 無法兌現損益可能導致的連鎖反應,以及 USDe 是否會面臨更深度的脫鉤風險。

對 Bybit 破產風險的分析顯示,主要有三個方面的隱憂:USDe 對沖失敗導致的敞口風險、ETH 價格下跌引發的連鎖清算風險,以及潛在的 DeFi 傳染風險。

這促使相關方需要準確量化損失以決定是否採取凍結 sUSDe 市場等措施。透過透明度儀表板可以看到 Ethena 在 Bybit 的 ETH 配置情況,而 Ethena Labs 的抵押品則安全地存放在 Copper.co 場外,這種託管解決方案和場外結算機制使 Ethena 和 USDe 有效地規避了類似 FTX 交易所的破產風險。

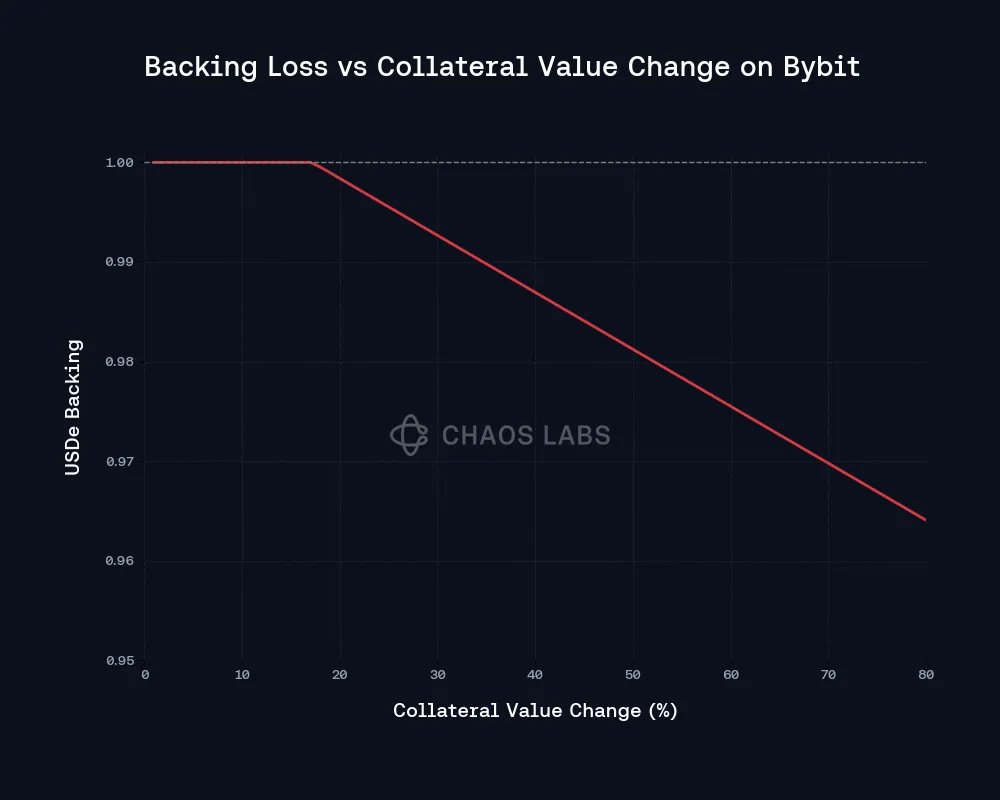

在假設 4 億美元的” 帳面” 名義 ETH 頭寸無法平倉,且 ETH 價格在 Copper.co 釋放資金前下跌 25% 的情況下,Ethena 可能面臨 1 億美元的未對沖損失。不過,考慮到 6000 萬美元的保險基金,USDe 的總支持損失預計僅為 0.5%。

基於風險相對可控的判斷,Aave 準備了風險應對方案,並持續監控事態發展。

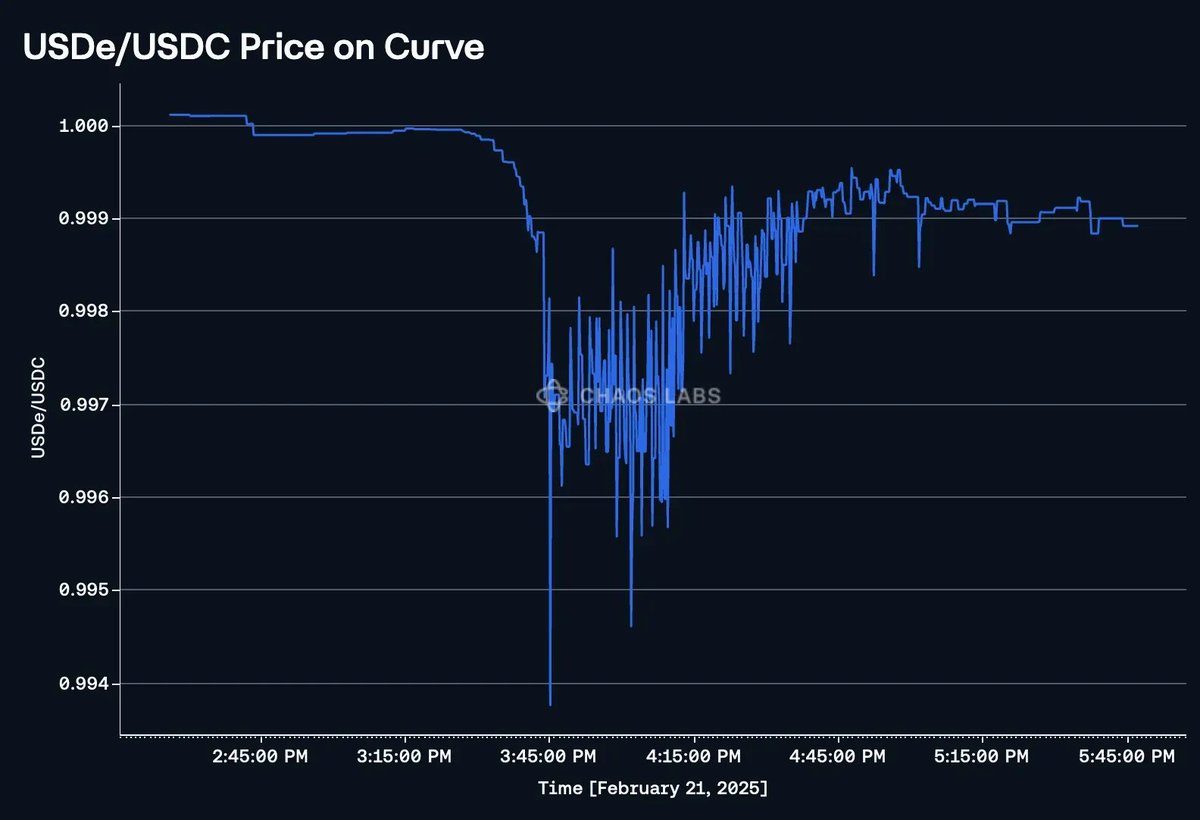

在價格方面,USDe 在不同交易場所出現了明顯的價格偏差。在 Bybit 平台上,由於恐慌性拋售和缺乏即時套利,USDe/USDT 一度跌至 0.96 美元。

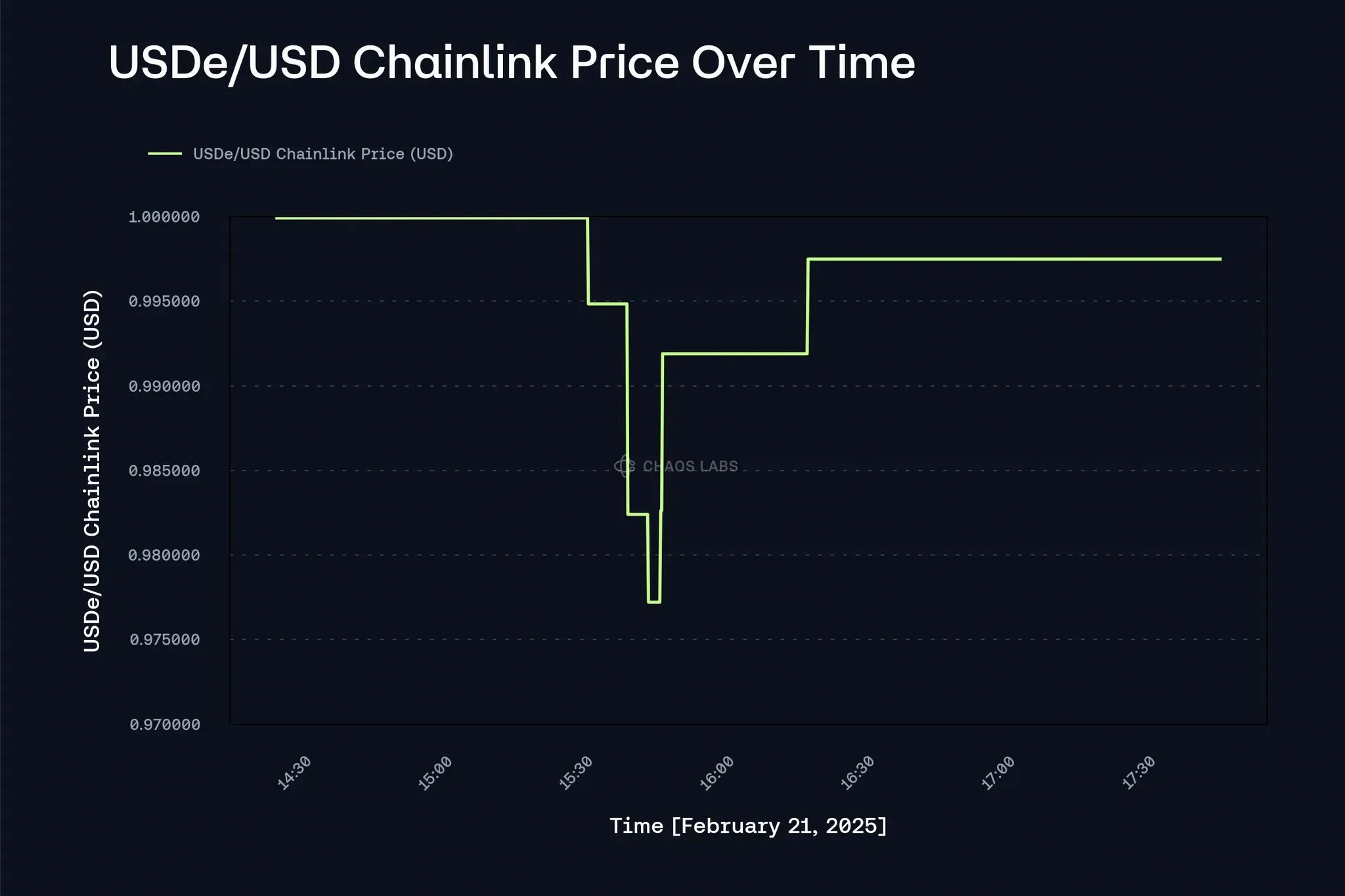

相較之下,鏈上定價表現更為穩定,僅出現短暫脫鉤至 0.994 美元的情況,並很快透過套利恢復。這種差異主要源自於贖回機制和預言機的作用。

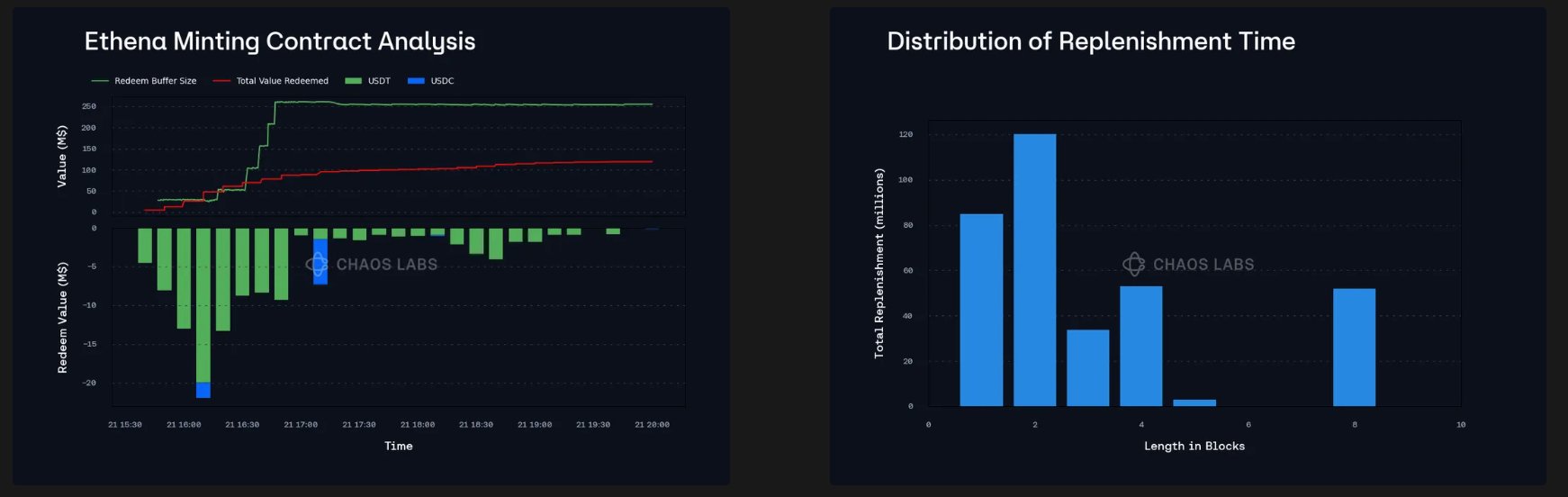

與 CeFi 不同,USDe 的贖回可透過 Mint and Redeem(鑄造與贖回)合約在鏈上持續且原子化地進行。 USDe 的鏈上贖回機制運作順暢,數小時內完成了 1.17 億美元的贖回。 Ethena Labs 也將贖回緩衝區提升至 2.5 億美元,並透過持續補充維持價格穩定,直到 USDe 恢復錨定。由於 USDe 贖回的原子化特性,白名單贖回者迅速在 Curve 上彌合價差。

然而,預言機的異常放大了市場風險。 Chainlink 的 USDe/USD 價格預言機偏離鏈上價格,下跌至 0.977 美元,儘管贖回機制仍在正常運作。

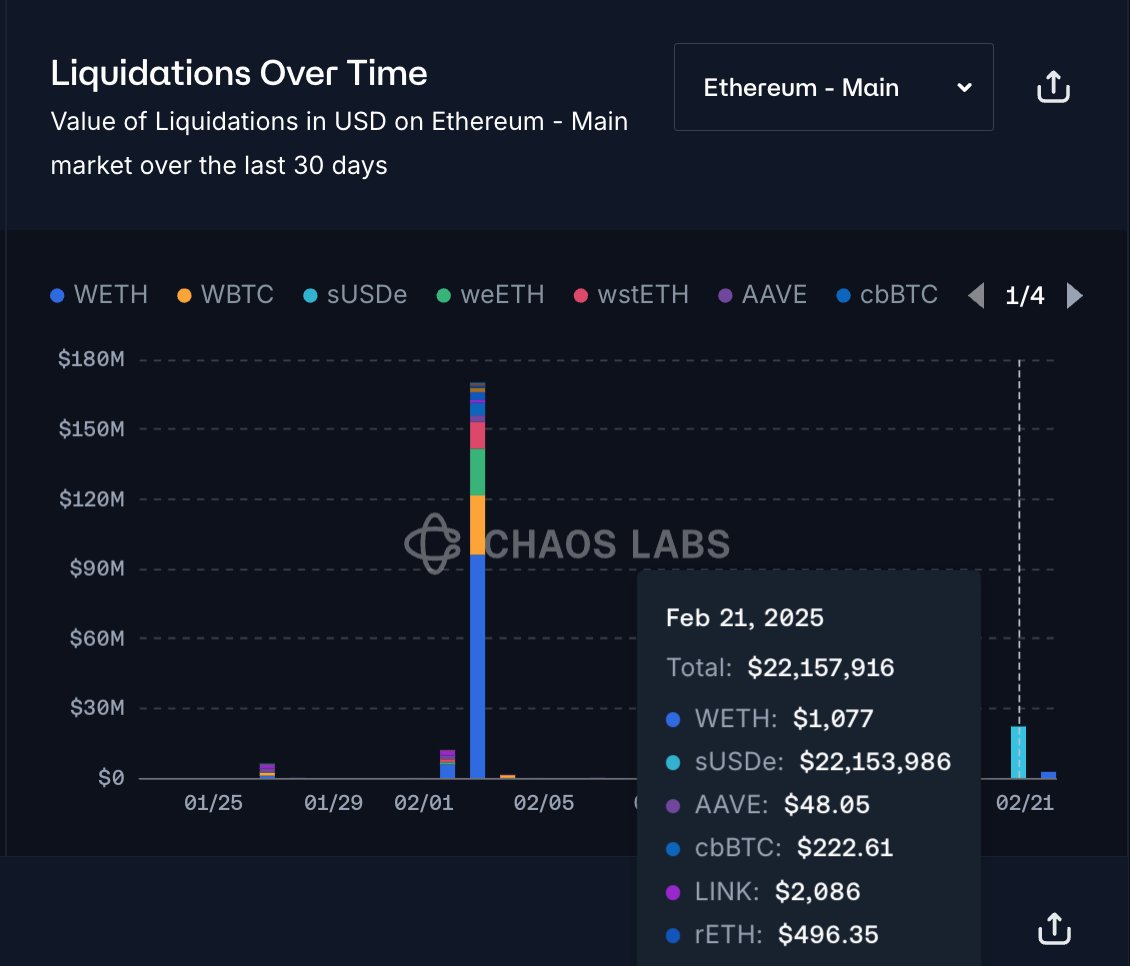

這一偏差導致 Aave 上 2,200 萬美元的清算,交易者因二級市場價格波動而被清算,儘管其USDe資產的抵押狀況良好。

這凸顯了預言機機制的改進空間,一個整合儲備證明的智慧資料來源或許能提供更準確的 USDe 估值,避免不必要的清算。考慮到即時贖回,而不是僅依賴加權平均交易價格。這樣的智慧預言機可以:

- 防止不必要的清算;

- 維持資本效率;

- 降低市場壓

哪些地方可以改進?

風險、價格和儲備證明數據必須協同工作,而不是孤立存在,以確保價值並在壓力下保持DeFi系統的韌性。價格預言機應反映真實的抵押品支持,而不僅僅是二級市場價格。

整體來看,DeFi 生態系統經歷了這次壓力測試。 Bybit 團隊透過保持透明溝通穩定了市場,Ethena Labs 團隊迅速消除了風險敞口,確保贖回順利進行,而 Aave 則在沒有產生壞帳的情況下有效控制了風險。

這次事件表明,為了建立更具韌性的系統,產業需要更智慧的預言機和風險感知基礎設施,在確保安全的同時提高資本效率。下一次重大壓力測試的到來只是時間問題,產業需要未雨綢繆。