2 個月獲利逾 2 億美元,ARK Invest 的加密擇時術

未來的加密世界,持有底層資產可能比持有交易這些資產的平台更有價值。

過去幾個月,我一直在追蹤ARK Invest 對加密公司的每日交易。這家美國基金公司管理著幾隻ETF 和一支風險基金旗下的資產。他們的買賣策略揭示了一個有趣的現象:在這個看似難以掌握時機的領域,他們是如何精準擇時的。

撰文:Prathik Desai|編譯:Luffy,Foresight News

一次操作可能是巧合,兩次或許是直覺,但 ARK 的加密交易展現出一種不尋常的時機感。這是刻意為之,而非被動反應。證據就是,光是在 6 月和 7 月透過交易 Coinbase 和 Circle 的股票,他們就斬獲了超過 2.65 億美元的利潤。

再仔細觀察會發現,ARK 正將資金從交易所和交易平台撤離,轉向基礎設施、資產儲備等。

ARK 近期交易讓我們得以一窺,這家最受關注的機構投資者之一,如何透過快速且往往精準的進出時機,為其加密投資者優化回報。這與加密領域「鑽石手」(長期持有)的論調截然不同,且更為複雜精妙。

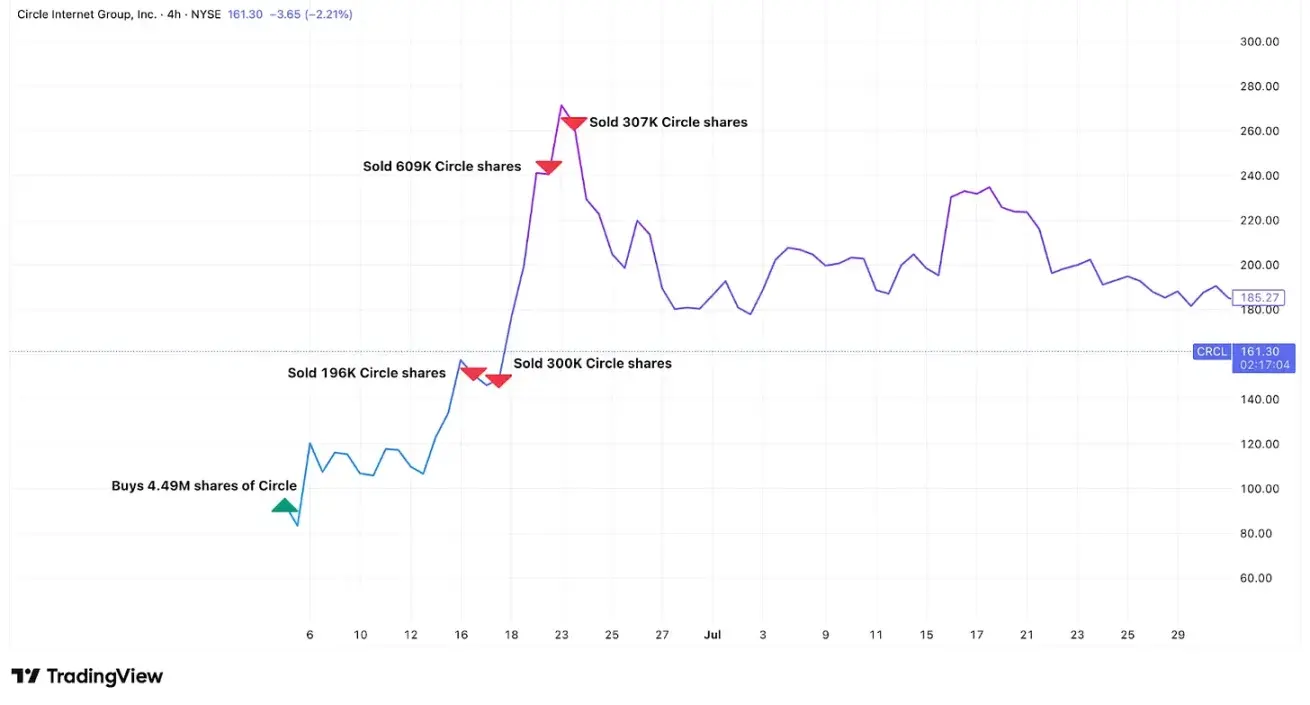

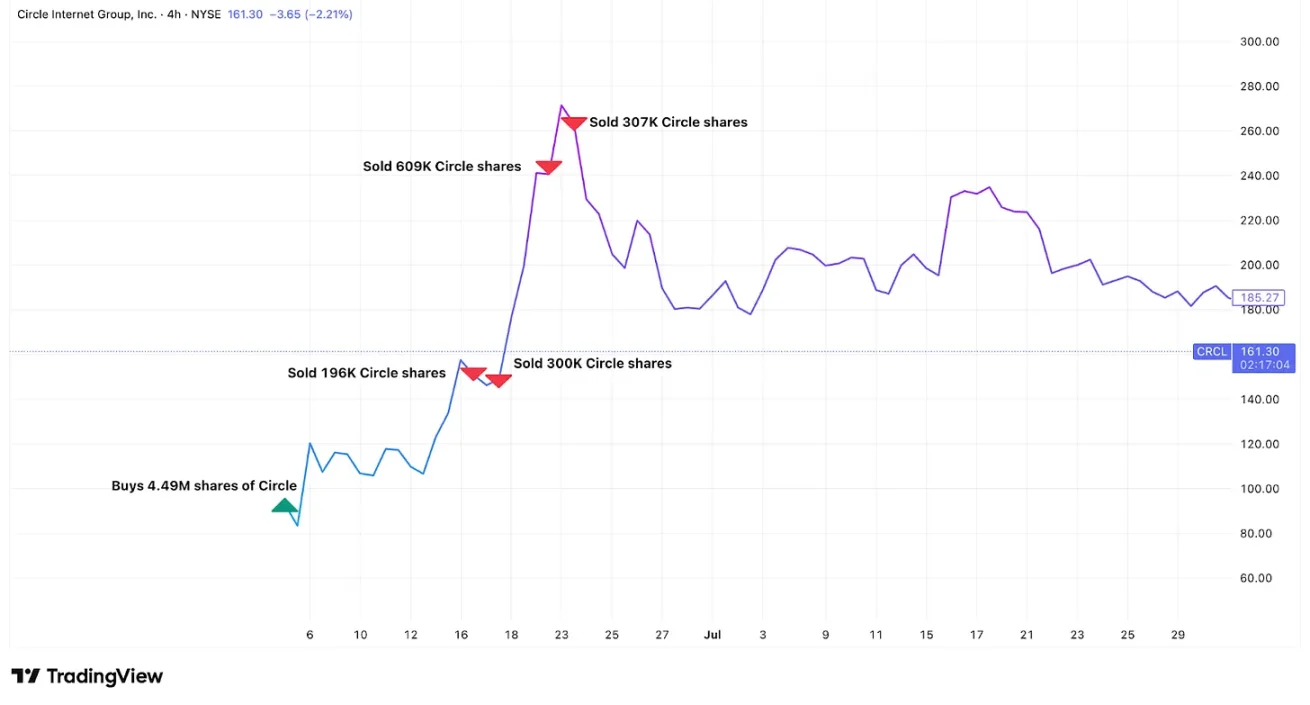

2025 年 6 月 5 日,最大的合規穩定幣 USDC 的發行商 Circle 在紐交所上市,發行價 69 美元。 ARK 作為基石投資者,透過旗下基金購入 449 萬股,總價值約 3.73 億美元。

6 月 23 日 Circle 股價觸及峰值,收於 263.45 美元,這意味著 Circle 的市值約為 600 億美元,相當於其當時管理資產規模的 100%。這可能是因為市場對穩定幣的未來持樂觀態度,並試圖以當前資產管理規模(AUM)的 10 倍來預估 Circle 的遠期收入。但與傳統資產管理公司的估值相比,這顯得過於誇張。參考一下:貝萊德管理著 12.5 兆美元資產,但市值卻僅略超 1,800 億美元,約為其資產管理規模的 1.4%。這對 ARK 而言,是一個信號。

每日交易文件顯示,隨著 Circle 股價溢價飆升,ARK 透過多檔基金系統性地拋售其股票。

ARK 在 Circle 股價見頂前一週就開始拋售,總計賣出約 150 萬股(佔總持股的 33%),在股價拋物線式上漲期間套現約 3.33 億美元。這與 ARK 建倉時相比,實現了超過 2 億美元的利潤,回報率達 160%。

ARK 對熱門 IPO 的興趣不止於此。

上週,他們在 Figma 上市首日購入 6 萬股。這家總部位於舊金山的設計軟體公司在 SEC 文件中透露,其持有 7,000 萬美元的比特幣 ETF,並獲批再購入 3,000 萬美元。

Figma 股價上市首日飆漲逾 200%,收在 115.50 美元,漲幅達 250%。第二天,Figma 股價又上漲了 5.8%。

ARK 近期對 Coinbase 的交易,進一步揭示了其係統性的獲利了結模式。

截至 2025 年 4 月 30 日,ARK 持有這家美國最大加密交易所 288 萬股股票。此後,他們在 7 月底前系統性地獲利了結。

同時,隨著比特幣創下逾 11.2 萬美元的歷史新高,Coinbase 股價也同步上漲,一度突破 440 美元,創下自身歷史高點。 7 月 1 日,ARK 拋售了價值 4,380 萬美元的股票;7 月 21 日(Coinbase 股價見頂當天),ARK 透過三檔基金減持了 9,310 萬美元的股票。在 6 月 27 日至 7 月 31 日期間,ARK 總計賣出 528,779 股(約佔總持股的 20%),價值超 2 億美元,平均賣出價為每股 385 美元。相較之下,ARK 四年來累積買入 Coinbase 的加權平均成本約為 260 美元,這些交易帶來的利潤超過 6,600 萬美元。

過去兩個月,Coinbase 在 ARK 的基金組合中不再是頭號重倉股。

7 月 31 日收盤後,Coinbase 公佈的第二季業績令投資人失望,隔日股價暴跌 17%,從約 379 美元跌至 314 美元。 8 月 1 日(暴跌當天),ARK 買入了價值 3,070 萬美元的 Coinbase 股票。

這些交易並非孤立事件,而是策略轉變的一部分,將資金從過熱的加密交易所生態,轉向剛開始引發廣泛關注的領域。

在拋售 Coinbase 股票的同時,ARK 也減持了其競爭對手 Robinhood。這兩項減持動作,都與 ARK 將大量資金投入 BitMine Immersion Technologies 的時間相吻合,後者被稱為「以太坊版的微策略」。由華爾街資深人士 Tom Lee 領導的 BitMine 正在建立以太坊儲備庫,目標是持有並質押 5% 的以太坊總量。

7 月 22 日,ARK 透過大宗交易向 BitMine 投資 1.82 億美元。但他們並未就此止步,而是在每次顯著回調時都係統性地買入,僅兩週內就累積投入超 2.35 億美元。

這些交易表明,ARK 正從加密交易所和支付公司轉向所謂的加密基礎設施領域。 Coinbase 和 Robinhood 透過人們的加密交易獲利,而 BitMine 則透過直接持有加密貨幣獲利。這兩種方式都能取得加密貨幣普及的紅利,但風險特徵不同。

交易所受益於市場波動性和投機行為。當加密貨幣價格劇烈波動時,交易活動增加,交易所收入上升,但這具有週期性。而 BitMine 等儲備型公司直接受惠於加密貨幣價格上漲,若以太幣上漲 50%,BitMine 的資產也會同步上漲 50%,不依賴交易量或使用者行為。即便沒有顯著的資本增值,透過在網路上質押以太坊也能產生穩定收入。

但高回報伴隨高風險:儲備型公司也面臨直接的下行風險。當以太坊價格下跌時,BitMine 的資產價值也會成比例縮水,這使得儲備策略的 beta 值(風險係數)更高。

ARK 的交易反映了其對加密貨幣的信念:加密貨幣正從投機性交易市場走向成熟,更接近永久性金融基礎設施。在這樣的世界裡,持有底層資產可能比持有交易這些資產的平台更有價值。

這些交易的有趣之處在於時機的精準性。他們在 Circle 的夢幻漲勢中一路拋售,直至見頂;他們抓住了 Figma IPO 250% 的漲幅;他們在 Coinbase 見頂時賣出,又在其業績不及預期暴跌後加倉;他們在 BitMine 多次回調時買入。

ARK 方法論融合了傳統價值投資原則與精準擇時:當 Circle 的市值達到其管理資產規模的 100% 時,可能已被高估;當 Coinbase 因業績不及預期單日下跌 17% 時,可能已被低估。 ARK 似乎也圍繞著可預測事件(財報發布、監管決策、市場波動)進行擇時交易。

這裡還有一個更關鍵的問題:這些股票為何相對於其底層資產有如此巨大的溢價? Circle 的市值一度與其管理的資產規模持平,BitMine 的股價也較其持有的以太坊價值存在倍數溢價。這種溢價的存在,很大程度上是因為大多數投資人無法輕易直接購買加密貨幣;即便可以,對散戶而言,入金和出金平台的體驗也不夠流暢。如果你想在退休金中配置以太坊以獲取其增值收益,買入持有以太坊的公司股票,遠比直接購買以太坊容易。

這為持有加密資產的公司創造了結構性優勢。 ARK 的交易表明,他們深諳這一現狀:在溢價合理時買入,在溢價過高時賣出。

ARK 的策略證明,投資加密股票可能不是簡單的買入並持有,尤其是當你想優化回報時。對任何試圖追蹤 ARK 加密交易的人而言,僅知道他們買了什麼還不夠,還需要理解他們買入的原因、可能賣出的時機,以及接下來會轉向什麼標的。