撰文:Ben Giove|編譯: Moni

一個比較安全的方法是直接投資 ETH。

合併或許是迄今為止以太坊網路升級最重要的「催化劑」之一,也將在多個方面影響網路,比如:

- 顯著降低以太坊的能源消耗,減輕批評者對其環境影響的擔憂;

- 在協議級別為以太坊網絡優化掃清道路,包括分離「proposer-builder」,將區塊生產與區塊驗證分開;

- 大大增加資產 ETH 的吸引力,因為 ETH 的發行量將減少約 90%,可能會導致通貨緊縮,同時質押者也能獲得收益。

那麼對於更廣泛的投資者來說,還有沒有其他利用以太坊合併的投資機遇呢?這裡我們給大家帶來四個利用以太坊合併的投資策略 ——

1️、流動性質押 Token

示例:LDO、RPL、SWISE

流動性質押服務將會是以太坊合併最直接的受益者,預計在以太坊過渡到權益證明後的幾個月內,非托管協議會經歷一次顯著增長。

實際上,流動性質押的理念非常簡單,它允許用戶同時進行以下所有三種操作:持續托管抵押品,獲得質押獎勵,通過發行流動性質押衍生品(LSD)部署 DeFi 資產。

由於以太坊通過合併可以消除此前的技術和執行風險,因此抵押風險大大降低,相應地也會推動一波協議的發展。

此外,以太坊在完成合併後也將有助於降低 LSD 交易中和 ETH 有關的折扣。目前,DeFi 流動性巨頭 Lido 上的 stETH 價格約為 0.963 ETH,但在六月份 Cessius 開始暴雷時, stETH 價格曾一度出現脫錨,來到了 0.933 ETH 的低點。

預計在「上海」網絡升級之前,信標鏈不會回撤,而是要等到合併後的 6-12 個月。不過,合併帶來的影響是巨大的,由於折扣將會進一步減少,因此質押人承擔的價格風險也會更小,從而使這些質押協議更具吸引力。

此外,由於預計質押收益率會增加,因此流動性質押協議中的抵押品也可能會增多。現在,信標鏈驗證者僅僅只能獲得區塊獎勵,而在合併之後,質押者可以通過 MEV 策略(指礦工或驗證者根據其在以太坊區塊鏈上確定交易順序的能力從交易區塊中提取的最大價值)獲得交易費用和其它收入。預計這一轉變將使質押收益率從目前的 4% 左右大幅提升到 6-12% 。

隨著更高收益率以及更高 ETH 價格的到來,流動性質押協議的收益將會持續增加,質押者的收入也將進一步得到提升。

到目前為止,市場上共有三種支持公開交易 Token 的流動性質押協議,分別是: Lido(LDO) 、 Rocket Pool(RPL)和 Stakewise(SWISE)。

其中,不同 Token 在投資組合中扮演著不同的角色:

- 投資者如果尋求藍籌敞口,那麼可以選擇 LDO ,因為它是信標鏈上最大的質押實體,擁有 31.2% 的質押份額。此外, Lido 在流動性質押行業擁有最大的控制權,佔 90.3 % 的市場份額。目前,該 Token 的市值(MC)為 14.8 億美元, 完全稀釋估值(FDV)為 27 億美元。

- 投資者如果比較看重 Token 經濟學,那麼可以關注下第二大流動性質押協議 Rocket Pool(RPL),它在信標鏈質押中佔有 1.6% 的份額,在流動性質押行業佔有 4.5% 的份額,市值為 4.6752 億美元,完全稀釋估值為 5.1973 億美元。事實上, RPL 中蘊含著獨特的 Token 經濟學,這是由於迷你池的運營商或是通過 Rocket Pool 進行驗證的實體需要為每個新驗證器購買價值 1.6 ETH 的 RPL,因此 Token 需求與 RPL 增長就緊密地聯繫在了一起。

- 投資者如果想要最大化風險並且優化 beta 係數,則可以選擇 StakeWise(SWISE),其市值為 2666 萬美元,完全稀釋估值為 1.9845 億美元。雖然該協議的信標鍊和流動性質押份額分別只有 0.4% 和 1.3%,但由於其規模較小且浮動性較低,SWISE 可能是三者中 beta 係數最高的 Token。

2️、DeFi 投資

當然,購買 Token 並不是利用合併賺錢的唯一途徑。精明的市場參與者可以通過 DeFi,以各種不同的方式來進行投資,以此反映出不同的市場在以太坊合併之前、之中和之後是如何做出反應的。

其中有一種方法就是在 Aave、Compound 和 Euler 等貨幣市場借出 ETH。這是由於投資者希望能夠積累盡可能多的資產,以便在基於權益證明的以太坊分叉 (ETHPOW)中獲得「空投」的機會,因此在以太坊合併期間,市場對於借入 ETH 的需求可能會大幅增加。

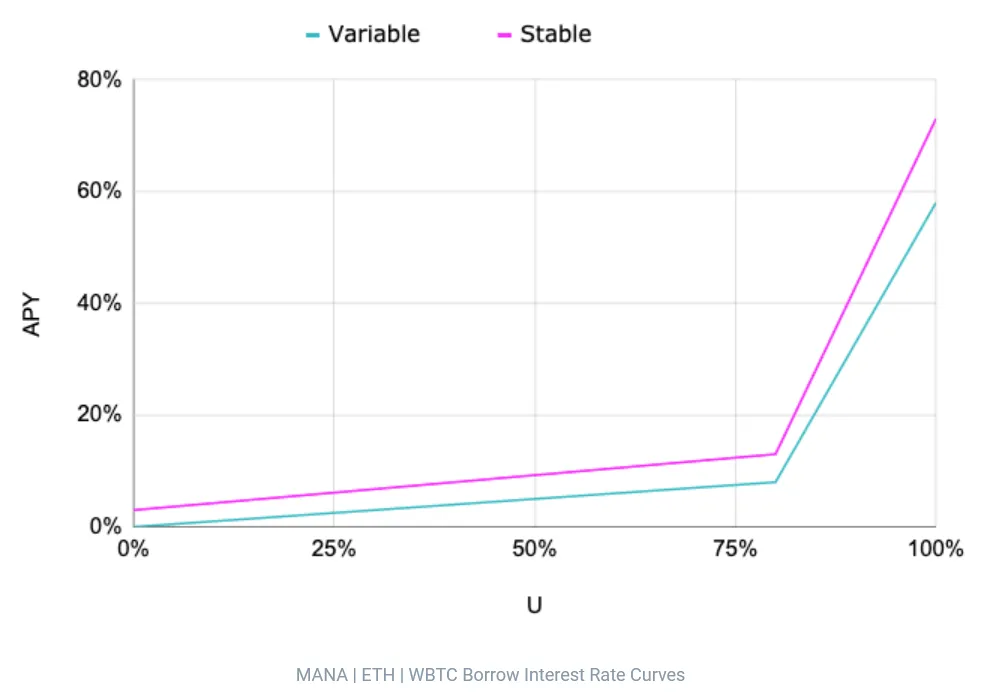

由於這些協議的利率是基於利用效率(比如借入了多少資產)的,借貸需求的大幅飆升將導致貸方的存款率非常高。我們看到 Aave V2 上 ETH 的利率曲線開始快速飆升。目前該市場的利用率為 61.56%,但自 8 月 8 日以來開始大幅飆升,並大有持續的趨勢。

有 ETH 流動性,在藉款人償還或更多存款湧入協議之前,貸方可能暫時無法提取資產。

另一個方法是使用 Voltz 協議,這是一種用於利率掉期的 AMM,旨在押注 LSD 抵押收益率。由於 Staking 的回報可能會在合併後增加,因此市場參與者可以使用 Voltz 通過將 ETH 作為保證金併購買可變利率 stETH 或 rETH Token,用戶可以通過利用槓桿來放大他們的回報,但需要注意的是,這會帶來更大的清算風險,使用任何形式的槓桿都要非常小心!

3、PoW 空投收益耕作

流動性挖礦中蘊藏著數十億美元的「質押機遇」,幾乎可以肯定的是,合併後以太坊仍會存在一些 PoW 實例,比如孫宇晨和交易所 Poloniex 等眾多知名行業人士已經承諾支持這次硬分叉,併計劃上架 ETHPOW Token。

雖然目前尚不清楚分叉鍊是否具有任何長期生存能力,也不知道 ETHPOW 未來能具有多少價值,但用戶不必放棄這個「分叉機會」,至少可以多種不同的方式賺取看似大概率會有的空投(小貼士:獲得空投資格的最簡單方法是將 ETH 保存在非託管錢包中,比如 Metamask、Coinbase 等。)

如果您尋找更高風險的投資機會,這裡有一種方法:在貨幣市場上借入 ETH,如果空投的價值大於借入 ETH 的成本,那麼可能是有利可圖的。不過,這種策略伴隨著相當大的風險。借款利率不僅可能超過空投收益,而且一旦 ETH 價格飆升或抵押品價值下跌,借款人將會被清算。鑑於合併當天極有可能出現大幅波動,投資者需要非常謹慎地進行這種選擇。

如果你害怕高風險,也可以在永續期貨創建一個 ETH 頭寸。在這種情況下,用戶可以購買現貨 ETH,同時在 CEX 或 DEX 上使用永續合約做空等量的 ETH。通過這種方式,用戶既可以獲得 ETH 投資敞口,又可以獲得空投,同時不會承擔持有資產帶來的價格風險。如果空投的價值超過資金(保持持倉的成本),這種策略將是有利可圖的。

然而,天下沒有免費的午餐。這種策略的風險同樣很大,因為融資收益略(如借貸利率)可能會隨著合併事件而飆升。無論哪一種槓桿策略,加上波動性,都會使用戶面臨被清算的巨大風險。

所以,請謹慎行事。

4️、其他受益機會

事實上,合併後的以太坊有望對生態經濟的其他領域產生變革性影響。

最先受益的應該是 Layer 2,PoS 過渡後,基本上能為以太坊網絡可擴展性升級(例如 EIP-4844)鋪平道路,終端用戶的鏈上匯總交易費用將得到大幅降低,這意味著會有更多用戶被吸引到網絡上進行交易,同時也將推動更多 Dapp 創新 —— 費用降低有助於「刺激」Layer 2 的普及應用。

在合併的大背景下,投資者可以(其實已經開始)投資整個 Layer 2 生態系統,比如 Layer 2 基礎層(OP)、以及 Synthetix (SNX) 和 GMX (GMX) 等 Layer 2 原生 DeFi 項目,還有一些支持 Layer 2 的基礎架構,比如 Synapse (SYN) 和 Hop Protocol (HOP) 等快速橋接服務。

合併後,另一個發生變化的領域將會是 MEV。隨著「proposer-builder」逐漸分離,MEV 的競爭動態將發生巨大變化,這將使以太坊區塊生產(決定哪些交易進入區塊)和區塊驗證分開。 MEV 領域中也有一些值得關注的項目,預計會在合併過程中有所突破,比如 Manifold Finance (FOLD)、 Rook Protocol (ROOK) 和 Cow Protocol (COW),這些 Token 在最近幾週運行相當不錯,未來也有望成為 PoS 以太坊的長期受益者。

結論

關注風險,做好研究,選擇冒險

合併即將到來,毫無疑問,這將是以太坊發展道路上一次重要里程碑,也將給以太坊經濟帶來重大變化。

如果您擔心風險,一個比較安全的方法是直接投資 ETH,但現在與 2018 年熊市有很大不同,我們生活在 DeFi 世界中,因此投資者可以通過多種其他方式參與合併,無論是通過投資 / 交易流動性質押協議、還是探索 Layer 和 MEV,或是使用 DeFi 賺取收益。

但無論選擇哪種方式,請關注風險,做好研究,最後再選擇冒險。

— 精選交易所文章 —

| 交易所 | 特色 | 優惠 |

| Max | 可以使用銀行台幣出入金 | 6 個月內 20% 手續費折扣,質押平台幣 MAX 最高可享 60% 折扣 |

| Binance | 全球最大交易所,幣種與理財產品齊全 | 終生 20% 手續費折扣 |

| Bybit | 豐富的衍生品交易 | 應邀成為 Bybit 用戶,即可獲得 $20 體驗金。還有專屬獎勵 價值高達 $3,230! |

| Kucoin | 較多新上線的潛力新幣種 | 終生 20% 手續費折扣 |

更多交易所資料:加密貨幣新手入門大百科