誰掌控了加密產業的營收命脈?

去年加密協議創造了超過 160 億美元的收入,是 2024 年的兩倍多。

撰文:Prathik Desai;編譯:Chopper,Foresight News

我鍾愛加密產業的季節性傳統,像是十月上漲潮(Uptober)、十月驚魂期(Recktober)。社區裡的人們總是會圍繞著這些節點搬出一大堆數據,而人類本來就偏愛這類趣聞,不是嗎?

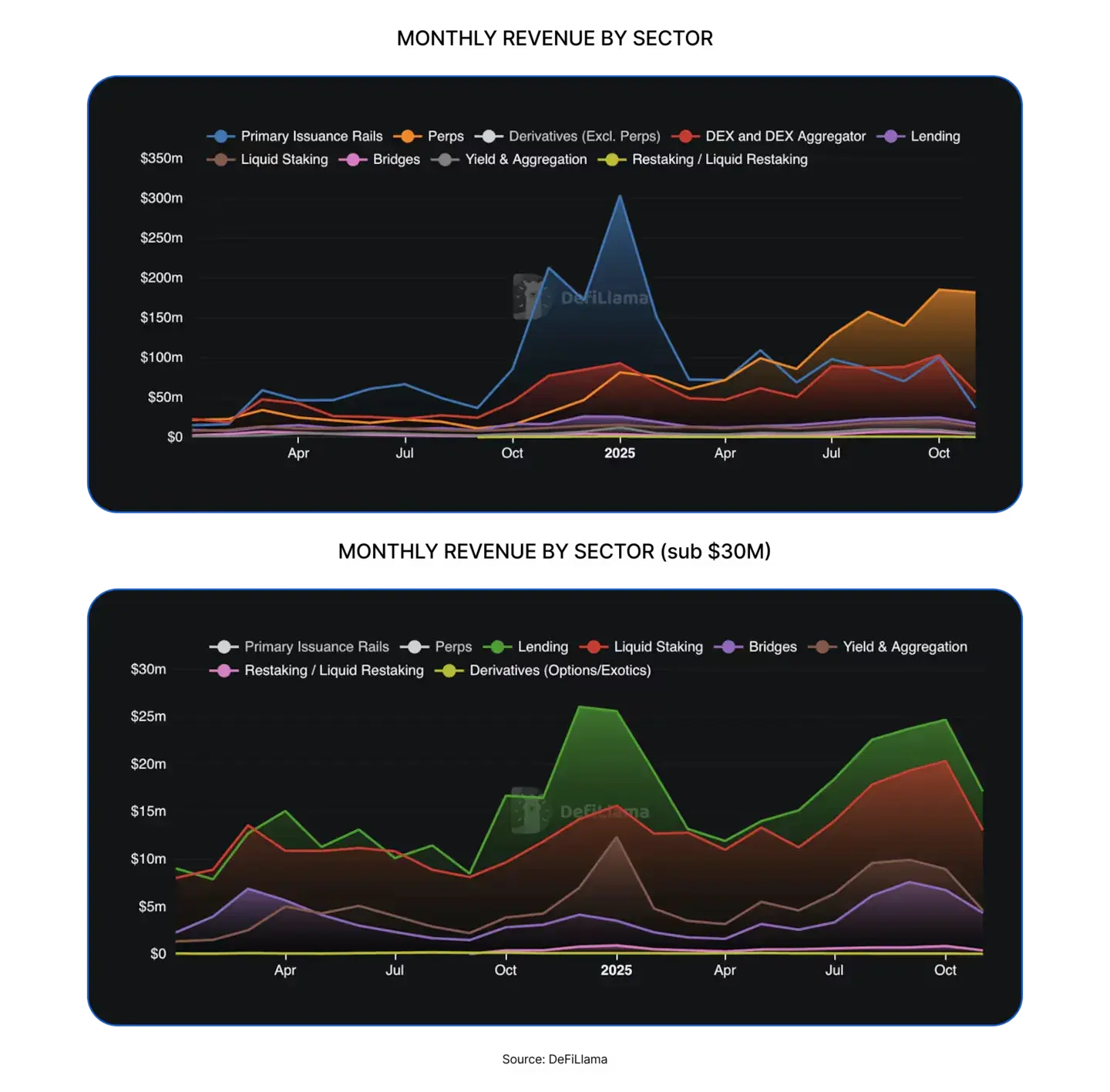

圍繞這些節點的趨勢分析和報告則更有意思:「這一次,ETF 資金流有所不同」,「加密產業融資今年終於成熟」,「比特幣今年蓄勢待漲」,諸如此類。最近,我翻閱《2025 年 DeFi 產業報告》時,幾組關於加密協議如何創造「可觀營收」 的圖表吸引了我。

這些圖表列出了全年營收最高的頭部加密協議,印證了過去一年行業內許多人討論的一個事實:加密行業終於開始讓營收變得有吸引力。但究竟是什麼在推動這些營收成長?

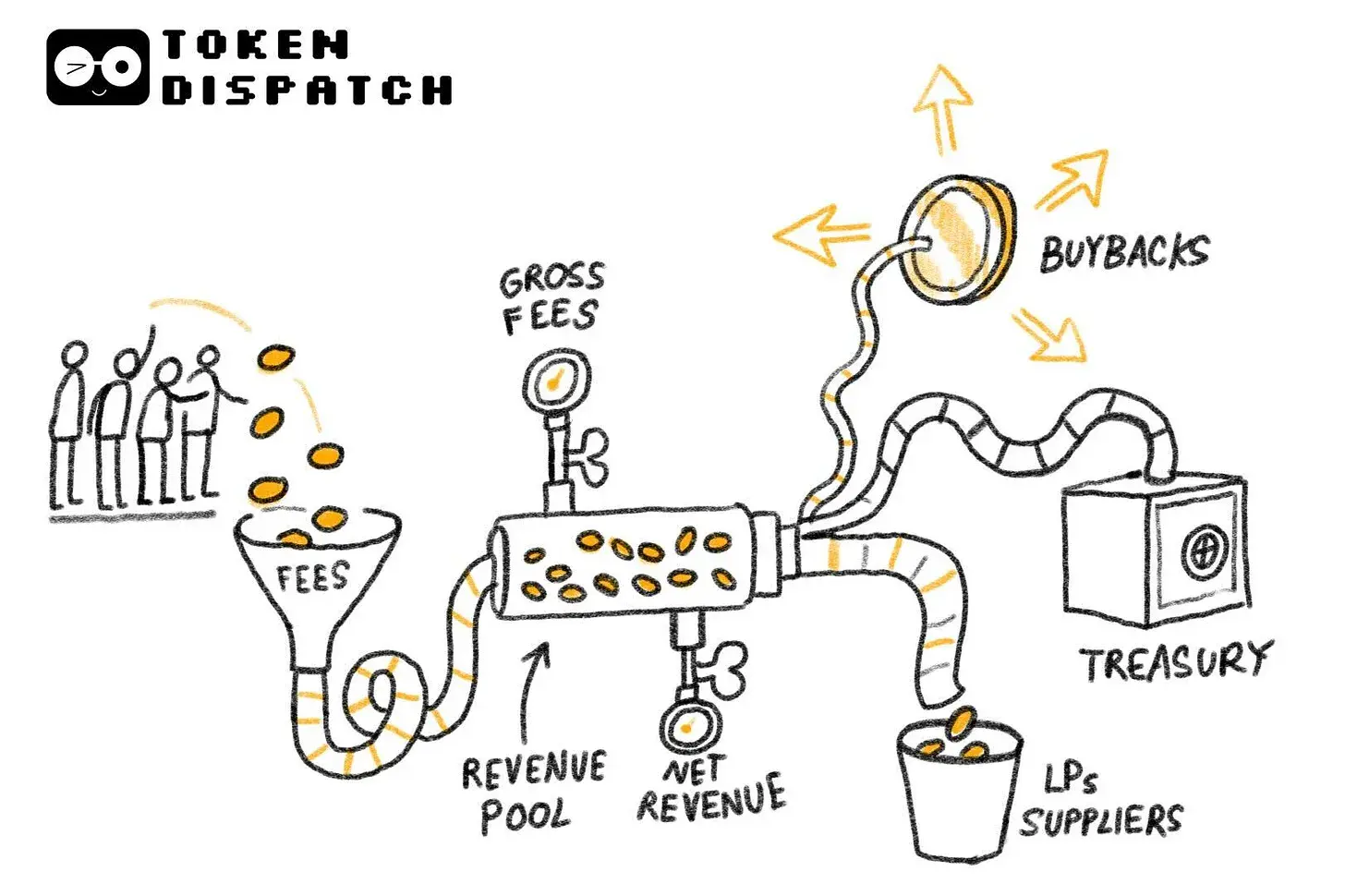

這些圖表背後,還暗藏著另一個鮮為人知的問題值得深究:這些手續費最終流向了何處?

上週,我深入研究了 DefiLlama 的手續費和營收數據(註:營收指支付流動性提供者和供應商後留存的手續費),試圖找到答案。在今天的分析中,我將為這些數據增添更多細節,解析加密產業的資金流動方式與去向。

加密協議去年創造了超過160 億美元的收入,是2024 年約80 億美元的兩倍多。

加密產業的價值捕捉能力全面提升,過去12 個月裡,去中心化金融(DeFi)領域湧現許多全新賽道,例如去中心化交易所(DEX)、代幣發行平台和去中心化永續合約交易所(perp DEX)。

不過,創造最高營收的利潤中心仍集中在傳統賽道,其中最突出的當屬穩定幣發行商。

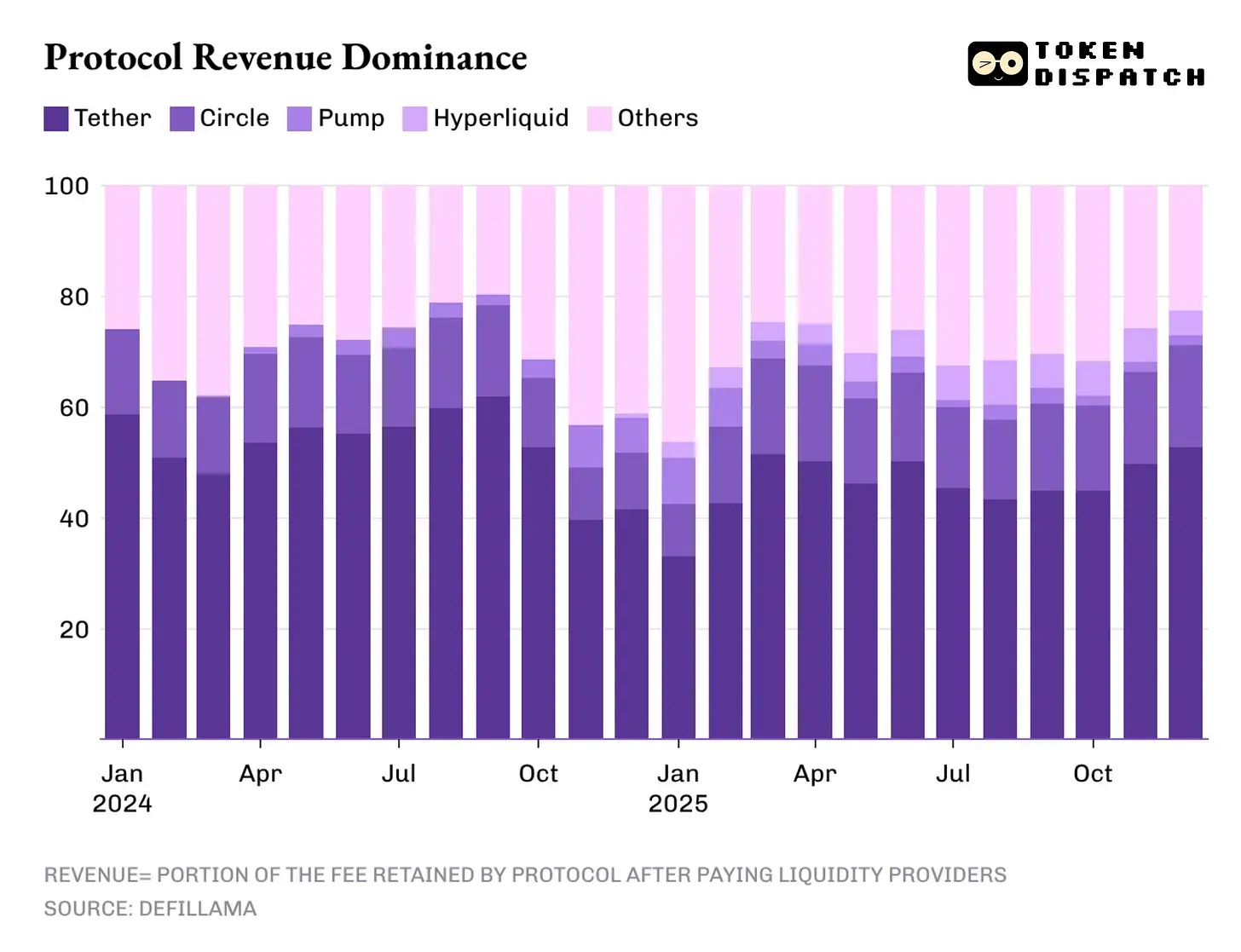

頭部兩家穩定幣發行商 Tether 和 Circle,貢獻了加密產業超60% 的總營收。 2025 年,它們的市佔率從 2024 年的約 65% 小幅回落至 60%。

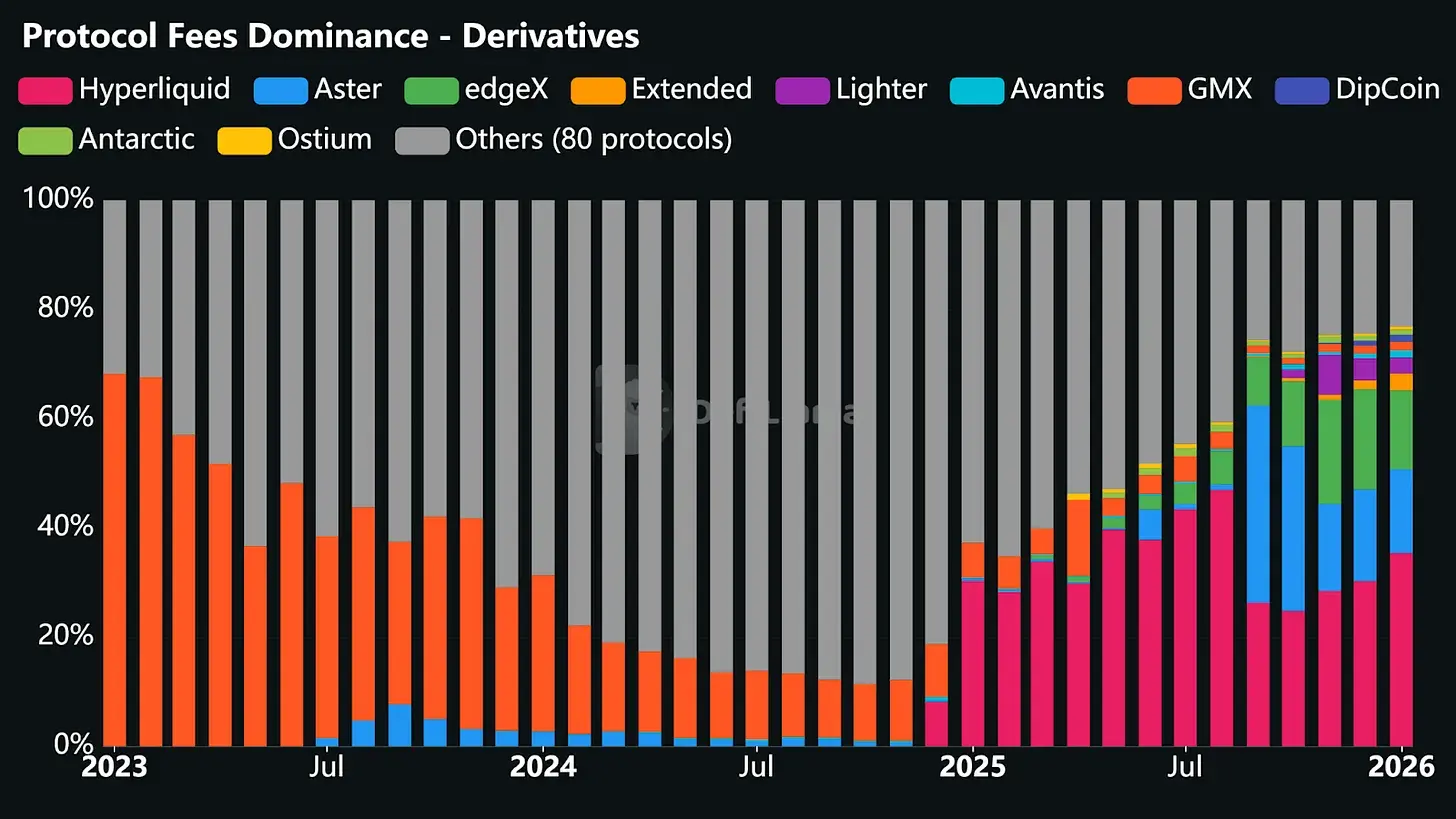

但去中心化永續合約交易所在 2025 年的表現不容小覷,這條賽道在 2024 年幾乎無足輕重。Hyperliquid、EdgeX、Lighter 和 Axiom 四家平台合計佔據了行業總營收的 7% 至 8%,遠超借貸、質押、跨鏈橋和去中心化交易聚合器等成熟 DeFi 賽道的協議營收總和。

那麼,2026 年的營收驅動力會是什麼呢?我從去年影響加密產業營收格局的三大因素中找到了答案:利差收益、交易執行和通路分發。

利差交易意味著,無論誰持有並轉移資金,都能從這個過程中獲得利益。

穩定幣發行商的營收模式兼具結構性與脆弱性。其結構性體現在,營收規模隨穩定幣的供應量和流通量同步擴張,發行商發行的每一枚數位美元,都由美國國債背書並產生利息。而脆弱性則在於,這個模式依賴發行商幾乎無法掌控的宏觀經濟變數:聯準會的利率。如今,貨幣寬鬆週期才剛開啟,隨著今年利率進一步下調,穩定幣發行商的營收主導地位也將隨之削弱。

接下來是交易執行層,這也是 2025 年 DeFi 領域最成功的賽道去中心化永續合約交易所的誕生地。

要理解為何去中心化永續合約交易所能迅速佔據可觀的市場份額,最簡單的方式就是看它們如何幫助用戶完成交易操作。這些平台打造了一個低摩擦的交易場所,讓用戶能按需進出風險部位。即便市場波動平緩,用戶仍可進行避險、加槓桿、套利、調倉,或為未來版面提前建倉。

與現貨去中心化交易所不同,去中心化永續合約交易所允許用戶進行連續、高頻的交易,無需為轉移底層資產耗費精力。

儘管交易執行的邏輯聽起來簡單,且操作速度極快,但背後的技術支撐遠比表面複雜。這些平台必須建立穩定的交易介面,確保高負載下不會崩潰;打造可靠的訂單匹配和清算系統,在市場混亂中保持穩定;還需提供充足的流動性深度,滿足交易者的需求。在去中心化永續合約交易所中,流動性是致勝的關鍵:誰能持續提供充裕的流動性,誰就能吸引最多的交易活動。

2025 年,Hyperliquid 憑藉平台內數量最多的做市商提供的充足流動性,稱霸永續合約前往中心化交易賽道。這也讓該平台在去年 12 個月中,有 10 個月成為手續費收入最高的去中心化永續合約交易所。

諷刺的是,這些DeFi 賽道的永續合約交易所之所以能成功,正是因為它們沒有要求交易者理解區塊鏈和智慧合約,而是採用了人們熟悉的傳統交易所運作模式。

一旦解決了上述所有問題,交易所就能透過對交易者的高頻、大額交易收取小額手續費,實現營收的自動化成長。即便現貨價格橫盤震盪,營收也能持續,原因就在於平台為交易者提供了豐富的操作選擇。

這也正是我認為,儘管去中心化永續合約交易所在去年的營收佔比僅為個位數,但卻是唯一有可能挑戰穩定幣發行商主導地位的賽道。

第三個因素是通路分發,它為代幣發行基礎設施等加密項目帶來增加營收,例如 pump.fun 和 LetsBonk 平台。這與我們在 Web2 企業中看到的模式並無太大差異:Airbnb 和亞馬遜並不擁有任何庫存,但憑藉龐大的分發管道,它們早已超越了聚合平台的定位,也降低了新增供應的邊際成本。

加密代幣發行基礎設施同樣不擁有透過其平台創建的 Meme 幣、各類代幣和微型社群等加密資產。但透過打造無摩擦的用戶體驗、自動化上幣流程、提供充足流動性並簡化交易操作,這些平台得以成為人們發行加密資產的首選。

2026 年,有兩個問題可能決定這些營收驅動力的發展軌跡:隨著利率下調衝擊利差交易,穩定幣發行商的產業營收佔比是否會跌破 60%?隨著交易執行層的格局趨於集中,永續合約交易平台能否突破 8% 的市佔率?

利差收益、交易執行和管道分發,這三大因素揭示了加密產業營收的來源,但這只是故事的一半。同樣重要的是,要了解在協議留存淨收入之前,總手續費中有多少比例會分配給代幣持有者。

透過代幣回購、銷毀和手續費分成實現的價值轉移,意味著代幣不再只是治理憑證,而是代表協議的經濟所有權。

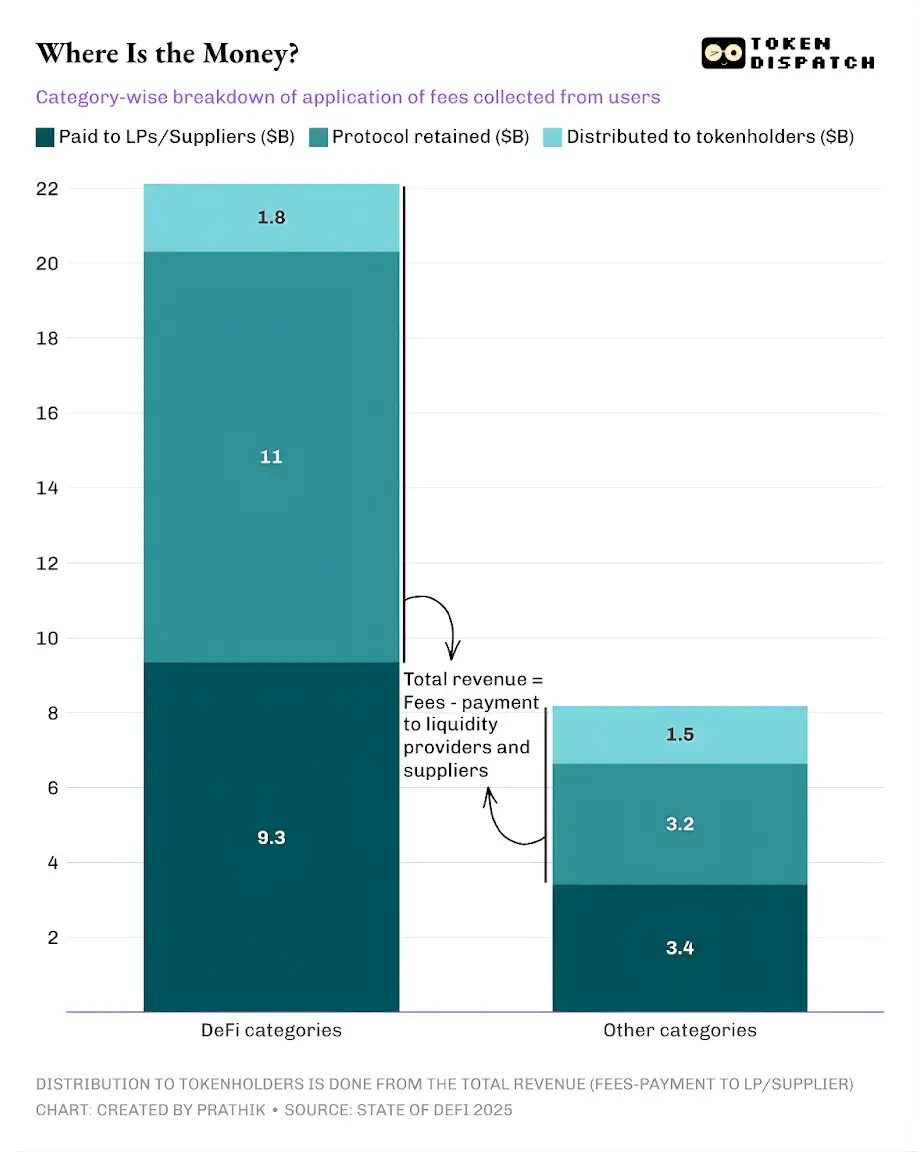

2025 年,去中心化金融及其他協議的用戶支付的手續費總額約為 303 億美元。其中,協議在支付流動性提供者和供應商後,留存的營收約為 176 億美元。總營收中,約有 33.6 億美元透過質押獎勵、手續費分成、代幣回購和銷毀的方式,返還給了代幣持有者。這意味著,有 58% 的手續費轉化為協議營收。

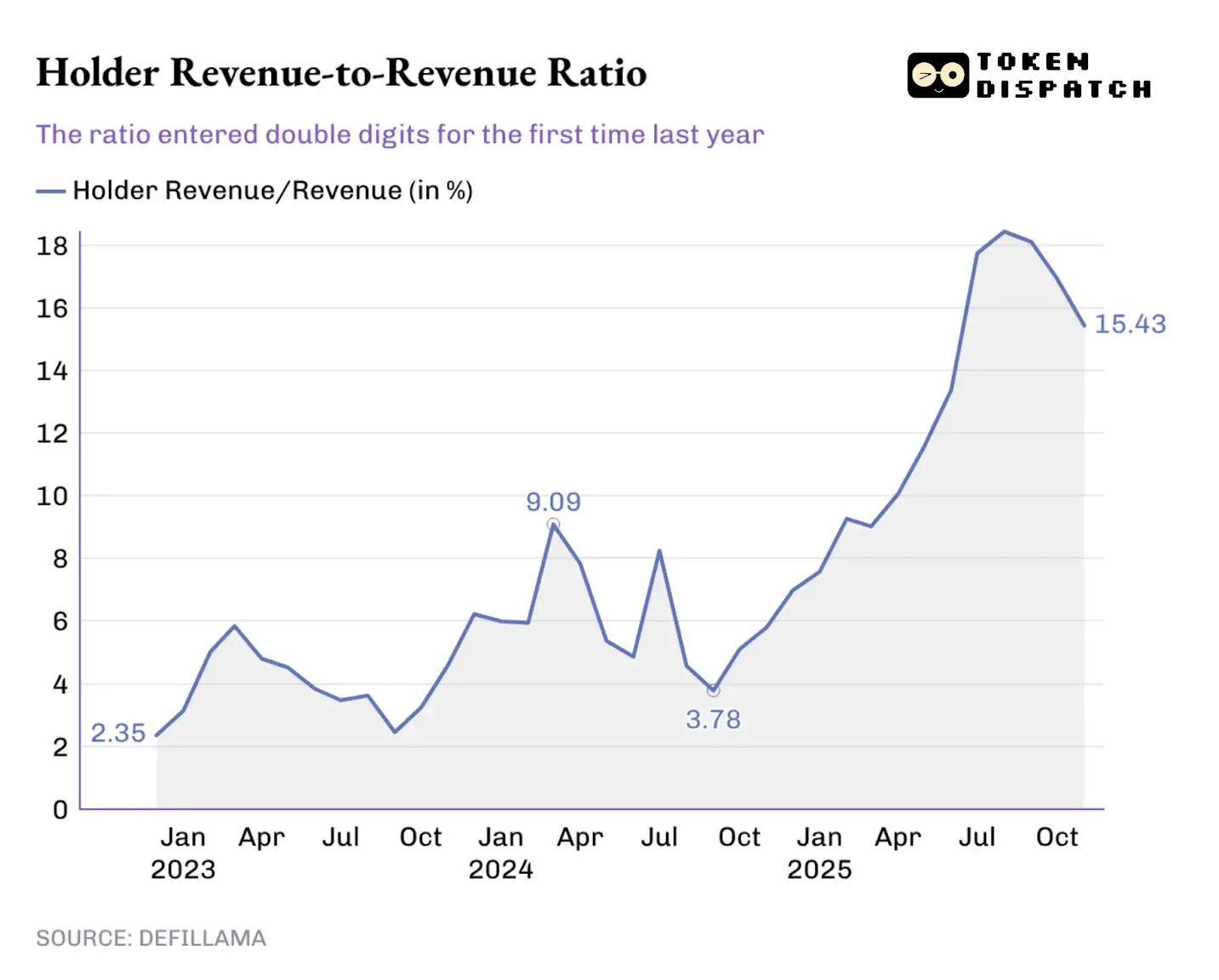

這與上一輪產業週期相比,已是顯著的轉變。越來越多的協議開始嘗試讓代幣成為對營運績效的所有權主張,這為投資者提供了實實在在的激勵,促使他們繼續持有並做多自己看好的項目。

加密產業遠非完美,大多數協議仍未向代幣持有者分配任何收益。但從宏觀視角來看,產業已經發生了不小的變化,這一訊號表明,一切都朝著好的方向發展。

過去一年,代幣持有者收益佔協議總營收的比例持續上升,去年年初就突破了 9.09% 的歷史高點,2025 年 8 月高峰時甚至超過了 18%。

這項變更也反映在代幣交易中:如果我持有的代幣從未帶來任何回報,我的交易決策就只會受媒體敘事的影響;但如果我持有的代幣能透過回購或手續費分成給我帶來收益,我就會將其視為生息資產。儘管它未必安全可靠,但這一轉變仍會影響市場對代幣的定價方式,使其估值更貼近基本面,而非被媒體敘事左右。

當投資人回顧 2025 年,試圖預判 2026 年加密產業的營收流向時,激勵機制將成為重要考量。去年,那些優先考慮價值轉移的專案團隊,也確實脫穎而出。

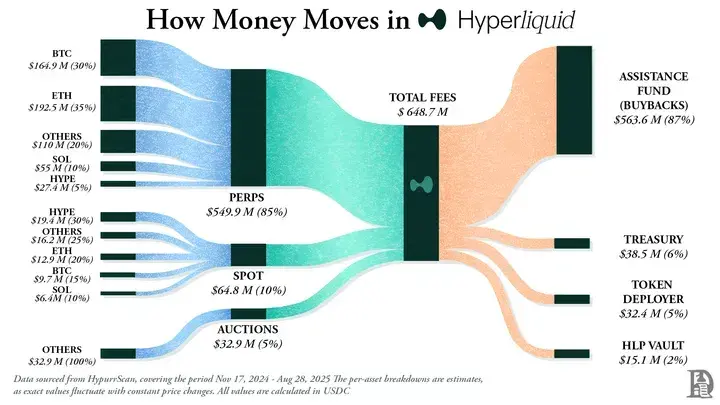

Hyperliquid 打造了獨特的社區生態,將約 90% 的營收透過 Hyperliquid 援助基金回饋給用戶。

在代幣發行平台中,pump.fun 則強化了「為平台活躍用戶提供獎勵」 的概念,透過每日回購,已銷毀了原生代幣 PUMP 流通供應量的 18.6%。

2026 年,預計「價值轉移」 將不再是小眾選擇,而是所有希望代幣基於基本面交易的協議的必備策略。去年的市場變化,讓投資人學會了區分協議營收與代幣持有者價值。一旦代幣持有者意識到,手中的代幣可以代表所有權主張,再回到先前的模式就顯得不理智了。

我認為,《2025 年DeFi 產業報告》並未揭示加密產業探索營收模式的全新本質,這一趨勢在過去幾個月早已被熱議。這份報告的價值,在於用數據揭示了真相,而深入挖掘這些數據後,我們便能找到加密產業最有可能實現營收成功的秘訣。

透過分析各協議的營收主導趨勢,報告明確指出:誰掌控了核心管道,利差收益、交易執行和管道分發,誰就能賺取最多的利潤。

2026 年,我預計會有更多項目將手續費轉化為給代幣持有者的長期回報,尤其是在利率下調週期導致利差交易吸引力下降的背景下,這一趨勢將更為明顯。