加密投資,押注基本面還是資金流?

加密領域最新的流行敘事當屬「收益」 與「DAT(加密貨幣財庫)」,它們凸顯了兩種截然相反的投資方式:

- 基本面投資:買入資產是因為你預期在一系列明確假設下,獲得可量化的經濟收益(如現金收益)。這些收益為資產創造了內在價值。

- 博傻投資:買入資產只是因為你相信有人會在未來以更高價格從你手中買走它(即便市場價格已高於內在價值)。

換而言之,你主要押注的是基本面,還是資金流?這篇短文將提供一個簡單框架,幫你理解兩者的價值。

撰文:Jon Charbonneau|編譯:Chopper,Foresight News

基本面與資金流

核心在於未來

相較於純粹押注資金流,基本面投資通常被認為風險較低、波動性較小:

- 下行風險較小:基本面投資者往往能避開大額的虧損。由於資產有內在價值,你能獲得一定的下行保護。這可能體現在資產的市場價格上,或者是它為你產生現金流的能力。

- 上行空間較小:基本面投資人往往會錯過最大的贏家。你會完全錯過純投機性投資(例如漲 1,000 倍的 Meme 幣),也常常會過早賣出部位(例如在達到估值巔峰前就離場)。

雖然上述情況往往是邊際收益,但兩種投資方式最終都依賴對未來的預測── 而你的預測可能對,也可能錯。你押注的是未來的基本面(例如,你認為協議 X 明年會產生 Y 美元收入),或者是未來的資金流(例如,你認為代幣 X 明年會有 Y 美元的淨買入資金流入)。

因此,兩種方式的核心都在於:你對這些預測的信心有多足。實際上,基本面投資往往更易做出有信心的預測。例如:

- 基本面:你能看到像 Tether 這樣的企業或 Hyperliquid 這樣的協議持續產生高收入。結合對核心業務的理解,你能合理預測未來的現金流。一個優質專案不會一夜之間失去所有客戶或收入,理想情況下還會成長。

- 資金流:押注 DAT 狂熱能持續多久,我看不到太多優勢(內線交易除外)。它可能明天就會降溫,也可能持續一年,我真的不知道。

成長型與價值型

基本面不等價於枯燥或低迴報。純粹押注基本面也能遇到暴漲的贏家。在這種情況下,你通常更專注於押注未來基本面的改善(即成長型投資),而非當前基本面的維持(即價值型投資)。押注高成長性通常意味著更高風險,因此你期望獲得更高回報作為補償。

這也是一個漸變的過程,成長型與價值型投資並非非此即彼。鑑於加密領域主要是早期投資,這裡的多數基本面投資更偏向成長型,而非價值型。

如今虧損但成長潛力高的資產,可能比當下獲利但成長潛力低(甚至獲利能力萎縮)的資產更適合做基本面投資。你比較願意持有 OpenAI 還是以太坊?這讓許多加密參與者感到困惑,高本益比的投資其實也可能是基本面投資。關鍵區別在於:

- 基本面投資:你認為該協議有潛力實現極高的未來成長,這能轉化為未來的高收益。

- 博傻投資:你不指望會有成長或收益,只是希望有人會以更高的估值從你手中買走。

基本面驅動與DAT 驅動

基於以上所有,我仍然傾向於持有基本面穩健的底層資產。這包括當前基本面強勁且我預計會持續的成熟項目,以及基本面有高未來成長潛力的早期項目。

相反,我們至今未參與任何 DAT(不過在特定情況下,我對其價值主張持開放態度)。對於那些投資邏輯幾乎完全依賴 DAT 資金流而非強勁基本面的底層資產,我同樣持謹慎態度。一旦 DAT 狂熱消退,這些資產的價格支撐可能會迅速崩塌。我認為這主要是受資金流驅動的投機趨勢,個人看不到太多獲取超額收益的空間。要在有優勢的領域投資,況且 DAT 也能買入基本面強勁的資產。

減少對人類心理的依賴

巴菲特與比特幣

預測的信心往往與結果對「不可預測人類心理與行為假設」 的依賴程度成反比。

基本面投資的核心在於:你不需要別人認同你。一個簡單的測試就是:「即便永遠賣不掉,你還會持有這項資產嗎?」華倫・巴菲特不需要市場認同他的觀點。他買的股票能產生足夠的現金流,不僅能收回投資,還能帶來一定報酬率。

- 比特幣:巴菲特曾表示,就算花 25 美元買全世界的比特幣也不乾。因為它不能為持有者產生任何收入,只有能賣給別人時才有價值。

- 蘋果股票:相反,任何人都會樂意花 25 美元買下所有蘋果股票,即便永遠賣不掉。因為蘋果一瞬間就能產生 25 美元的收入。

顯然,基本面投資者通常是可以賣出資產的,但至少他們買入時清楚:資產的市場價值可能長期偏離內在價值,而他們願意熬過這段時間。極端情況下,他們會說:「如果不願意持有一隻股票 10 年,就別考慮持有 10 分鐘。」

基本面投資者仍會考慮人類行為,因為它會影響預測資產的未來收益(例如,人們是否會繼續為該協議的產品付費)。但他們不必再額外踏出更難的一步:相信別人會認同自己的邏輯並買進資產。即便資產顯然能透過銷售產品創造價值,預測市場反應也往往很難(即市場可能長期非理性,低估基本面強勁的資產);而當資產顯然無法透過銷售產品創造價值時(例如Meme 幣),預測市場反應就更難了。

即便基於資金流投資,你也能透過減少對人類心理的依賴來增強預測信心。例如,與其純粹依賴敘事驅動情緒的預測,你可以透過量化代幣發行、投資人解鎖時間表及投資人持有的未實現利潤,來預測賣出資金流。

此外,辨識某些長期行為模式也能減少不確定性。例如,人類將黃金作為價值儲存手段已有數千年。理論上,可能明天所有人都突然認為黃金只值其實際使用價值,但這幾乎不可能。如果你持有黃金,這通常不是最大風險。

比特幣、以太坊與 Meme 幣

同樣,比特幣過去 16 年的崛起讓我們越來越清楚人們會「何時」 以及「為何」買入比特幣。這有助於我們減少投資對人類心理的依賴(例如,全球流動性增加時人們會買比特幣嗎?),轉而更多依賴我們實際想押注的其他底層投資邏輯(比如,全球流動性會持續增加嗎?)。因此,即便比特幣在很大程度上是受資金流驅動的投資,它或許仍是多數加密投資者最有信心的投資標的。

這也能幫助我們理解為何以太坊的投資邏輯本質上更為複雜。它需要對人類行為和市場心理做出更多不確定的假設。多數投資者普遍認為,僅靠基本面,以太坊產生的現金流不足以支撐其估值。它的持續成功更可能源自於成為持久的價值儲存手段(更像比特幣),這需要以下部分或全部預測:

- 多種加密價值儲存手段:你可能預測,人們會開始給比特幣以外的資產(如以太坊)相對更高的價值儲存溢價,比特幣不再特別。但如今我們並未看到這種情況,且歷史上人們在這類功能中往往會傾向於某一種資產(比如,黃金主要以貨幣價值定價,而白銀主要以使用價值定價)。

- 取代比特幣成為價值儲存手段:你可能預測,比特幣最終會失敗(例如,由於安全預算問題或量子計算),而以太坊會自然成為「數位黃金」 的繼任者。但很可能,一旦信心崩塌,所有加密資產都會下跌。

- 與特定效用綁定的價值儲存:以太坊的邏輯通常與其相對比特幣的額外效用掛鉤,可透過多種指標衡量,如「被擔保價值」、EVM 活躍度、「Layer2」 活躍度或DeFi 使用率。但與以太坊產生的現金流(即收入)不同,這些指標不提供內在價值—— 它們只是價值儲存的故事。因此,以太坊遠非對「網路層級指標會成長」 這底層邏輯的純粹表達,你在押注這些趨勢的同時,還要押注市場會因此如何為以太坊定價。

需要明確的是,做這些押注本身並無不妥。 2009 年買入比特幣時,也需要對人類行為做出類似的不確定假設, 而結果相當不錯。投資人只需清楚自己到底在押注什麼,以及自己的觀點與市場共識有何差異。要獲得可持續的超額收益,就得明白市場錯在哪裡。

再往極端看,還有純粹的Meme 幣。它們注定不會有持久的貨幣溢價,你完全在押注人類心理,以及市場短期內對新敘事的反應。這Meme 夠不夠刺激?夠不夠有趣?還是太無聊?這就像一場「膽小鬼遊戲」。

結論

我們討論的兩種投資方式本身並無對錯。對投資人而言,關鍵在於你能否用它們系統性地做出有信心的預測。更有信心的預測能降低波動性和下行風險;比市場共識更有信心的預測能幫助你獲得超額收益。

多數情況下,尤其是長期投資,我發現自己更能利用更依賴基本面的策略來複製 Alpha 值。但如前所述,這並非絕對。像比特幣這樣的投資,可能介於「基本面投資」 與「博傻投資」 之間,取決於你如何量化貨幣效用。你可能對押注比特幣(主要基於資金流動)有很高信心,而對押注某個 DeFi 項目(主要基於基本面)信心不足。

最後,這兩種方式並非互斥。你可以同時基於基本面和資金流投資。事實上,最佳風險調整報酬的投資往往正是兩者結合的產物。

從歷史上看,作為加密投資者,主要以資金流動為導向是值得的。這是有道理的:以前代幣每隔四年就會莫名暴漲,利率為零,投資者募資過多,且很少有專案能產生足以支撐高估值的現金流。但展望未來,隨著產業成熟,我認為專注於基本面或許最終能產生更多超額收益。

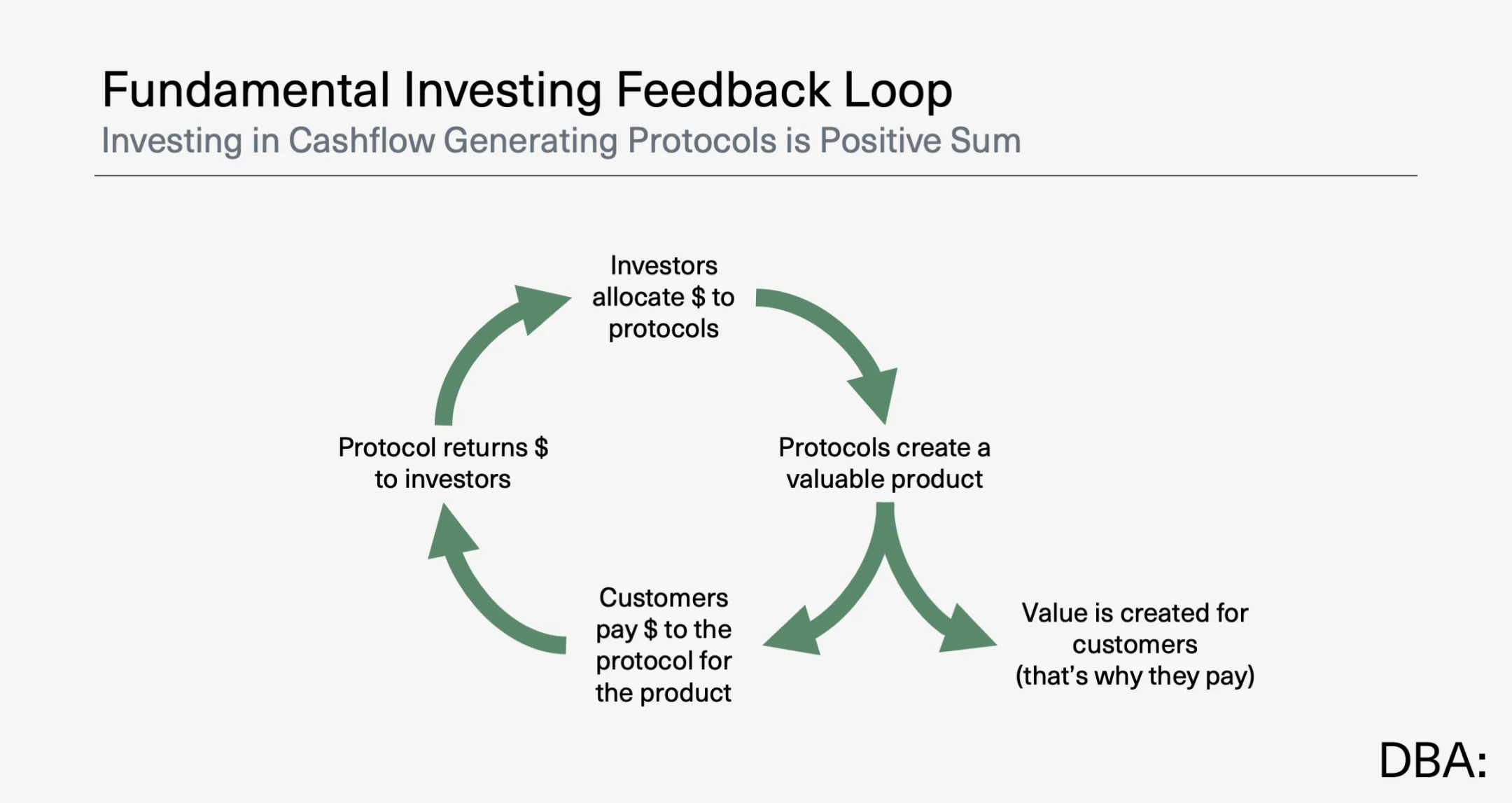

我也希望基本面能變得更重要,因為這對產業的長期健康至關重要。我對 Meme 幣並無意見(它們大多只是有趣的賭博),但圍繞著不創造價值的資產進行敘事交易,本質上是零和遊戲。相反,將資本配置給能產生現金流的項目,可能是正和遊戲。打造能產生現金流的項目,需要創造客戶願意付費的產品;而純粹為了敘事而發行代幣,則沒有這樣的要求,代幣本身就是產品。

加密領域需要基本面投資創造的這種回饋循環:

值得慶幸的是,加密領域的總體趨勢是:

- 加密貨幣投資正變得越來越受基本面驅動。我們終於有了更多能產生可觀現金流的代幣,代幣透明度框架普及,代幣估值框架也越來越容易被理解。因此,代幣回報率的差異也越來越大。

- 傳統金融投資正變得越來越受資金流驅動。世界正變得越來越怪異和墮落,Meme 股和瘋狂的 IPO 首日暴漲越來越常見。理解下一個熱門敘事很重要。

總有一天,兩者會趨同,我們只會談論「投資」。但有一點不會改變:基本面和資金流都仍將重要。