回顧加密市場暴跌歷史:每次恐慌都說是最後一次

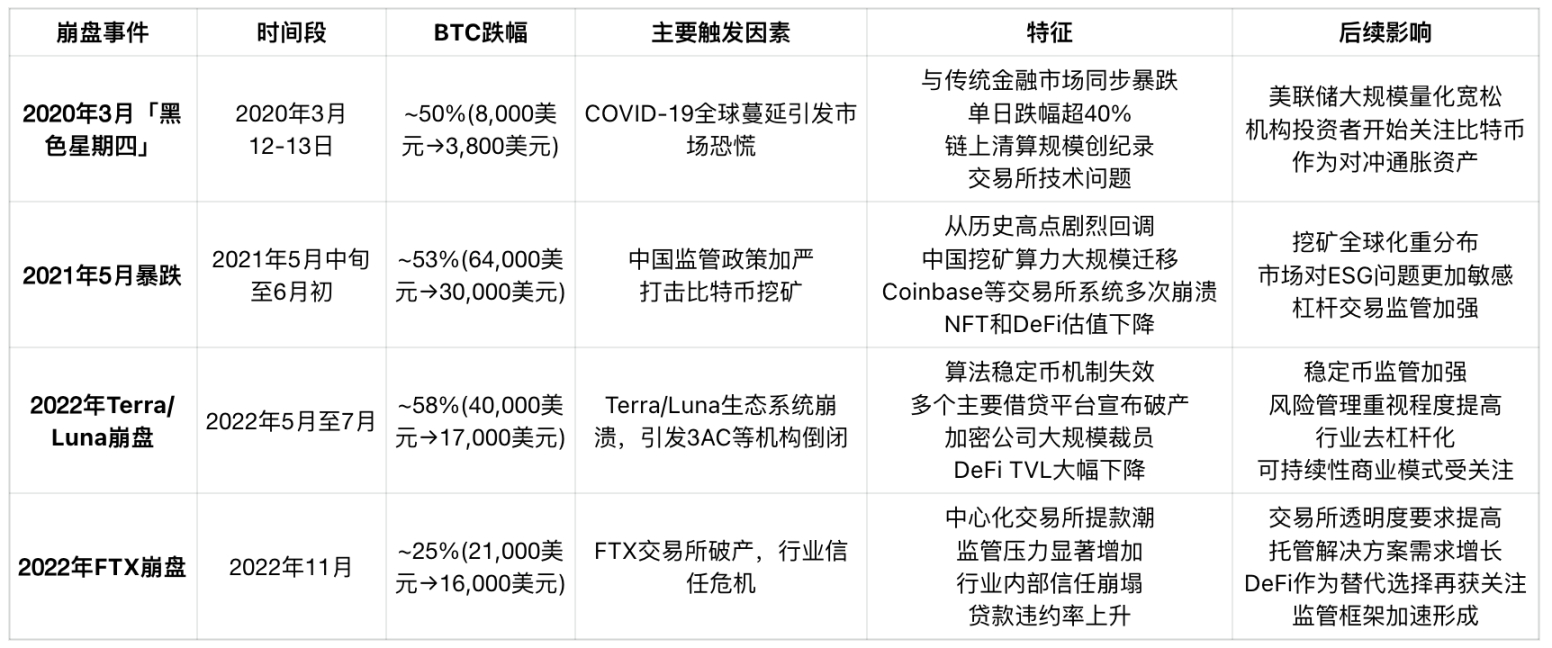

歷史大崩盤全對比。

2025 年 4 月,加密市場再度陷入腥風血雨。川普政府再度祭出關稅大棒,全球金融市場情緒驟變。比特幣兩日跌幅超過 10%,以太坊更是一度狂瀉 20%,24 小時內爆倉金額高達 16 億美元。一如過去數次歷史性暴跌,這一幕再次引發集體焦慮:「這是終點,還是新一輪崩塌的開端?」

但如果我們回顧加密市場的歷史,就會發現這並不是第一次所有人都覺得「這次完了」。而事實上,每一次的極度恐慌,都不過是這條資產曲線中獨特的一道漣漪。從「312」到「519」,從 2020 年國際金融恐慌,到 FTX 信用崩塌連鎖反應引發的「加密雷曼時刻」,再到此次關稅危機。

市場的劇本不斷重演,但投資人的記憶總是短暫。

本文將以真實數據為基礎,重構先前四次歷史級暴跌的「市場現場」,比較跌幅、情緒指標與宏觀背景等維度,試圖從這些極端時刻中提煉出一條可供回溯與預判的規律線索:當風險來臨時,加密市場究竟如何承壓?它又如何一次次在系統衝擊中重塑自身的敘事?

歷史暴跌概覽:熟悉的劇本,不同的觸發器

在過去五年中,加密市場經歷了至少四次系統性暴跌,其各自觸發的背景雖不相同,但都引發了劇烈的價格調整和鏈上 / 鏈下的連鎖反應。

從數據來看,「312」依然是史上最慘烈的一次,BTC 與 ETH 當日跌幅都超過 50%。彼時全網爆倉金額高達 29.3 億美元,超過 10 萬人遭遇爆倉,最大單筆爆倉單價值 5,832 萬美元。這種規模的清算表明,當時市場參與者普遍使用了高槓桿(如 10 倍甚至更高),在價格快速下跌時,強平機制被觸發,進一步加劇拋售壓力,形成惡性循環。

同時,BitMEX「拔網線」暫停交易的戲劇性操作暴露了市場流動性的脆弱性。當時其他交易平台同樣陷入混亂,比特幣跨平台價差一度高達 1,000 美元,套利機器人因交易延遲和 API 超載而失效。這種流動性危機導致市場深度迅速萎縮,買單幾乎消失,賣壓完全主導了局面。

BitMEX 作為當時空單持倉量最大的平台,其交易暫停實際上成為比特幣價格未完全歸零的「救命稻草」。若 BitMEX 未中斷交易,其深度耗盡可能導致價格瞬間跌至接近零點,進一步引發其他平台的連鎖崩盤。

黑天鵝下的多米諾效應

「312」並非孤立於加密市場的現象,而是 2020 年初全球金融系統性危機的縮影。

全球股市的恐慌性崩盤

自 2020 年 2 月 19 日納斯達克指數創下 9838 點的歷史高點後,隨著新冠疫情在全球擴散,市場情緒急轉直下。進入 3 月,美股連續出現罕見熔斷,3 月 9 日、12 日、16 日三次觸發熔斷機制,其中 3 月 12 日當天標普 500 指數跌幅達 9.5%,創 1987 年「黑色星期一」以來最大單日跌幅,VIX 指數暴漲至歷史新高恐慌的 75.47。同時,歐洲三大股指(德、英、法)和亞太市場(日經、恆指)同步進入技術性熊市,至少 10 國股指跌幅超過 20%。

全球資本市場的系統性拋售迅速蔓延至所有風險資產,比特幣和以太坊等加密資產在此背景下亦遭遇無差別拋售,市場風險偏好驟降、加密貨幣與傳統資產高度同步的「金融化共振」由此成型。

大宗商品市場的血洗

傳統商品市場亦在這場危機中全面潰敗。 2020 年 3 月 6 日,OPEC 與俄羅斯未能就減產協議達成一致,沙烏地阿拉伯旋即發動價格戰,宣布增產並下調原油售價,引發全球能源市場暴跌。 3 月 9 日美原油(WTI)暴跌 26%,創 1991 年海灣戰爭以來最大跌幅;3 月 18 日,WTI 跌至 20 美元以下。原油這「全球經濟的血液」失控暴跌,加劇了投資人對全球經濟陷入深度衰退的擔憂。

此外,黃金、銅、白銀等商品亦同步重挫,標誌著「傳統避險資產」在危機初期也難以對沖市場下行,流動性恐慌逐漸升級。

美元流動性危機與避險資產的悖論

伴隨全球資產價格集體下跌,美元流動性危機迅速顯現。投資人競相拋售各類資產換取美元現金,推動美元指數(DXY)在 3 月中旬從 94.5 急劇拉升至 103.0,創下三年新高。這種「現金為王」的現象使得所有風險資產遭遇無差別拋售,比特幣也未能倖免。

這是一場流動性收縮、信用解構與情緒踩踏疊加的危機,傳統與加密市場的邊界在此刻被徹底打通。

政策重錘:2021 年 5 月的中國打壓風暴

2021 年 5 月,加密市場遭遇重創。在 5 月初創下 64,000 美元的歷史高點後,比特幣價格短短三週內腰斬至 30,000 美元,最大跌幅超過 53%。這次暴跌並非源自於鏈上系統性故障,也並未受到宏觀經濟週期的直接衝擊,其主要原因是中國政府連續推出的一系列高壓監管政策。

5 月 18 日,中國國務院金融穩定發展委員會明確表示要「打擊比特幣挖礦和交易行為」,次日多個省份陸續出台針對性挖礦整頓措施,包括內蒙古、青海、四川等主要算力集群區域。大批礦場被迫關停,算力從全球網路中迅速撤離,導致比特幣全網算力在兩個月內下降近 50%。

同時,國內交易平台的銀行帳戶介面受到清查,OTC 通道緊縮,引發資金回流壓力。雖然主流交易所已於 2017 年起陸續退出中國境內市場,但「政策高壓」仍引發了全球投資者的避險情緒。

在鏈上層面,礦工出塊間隔大幅上升,單塊確認時間從 10 分鐘飆升至 20 分鐘以上,網路壅塞引發轉帳費率飆升。同時,市場情緒指標斷崖式下降,加密恐慌與貪婪指數進入「極度恐慌」區間,投資人對政策持續升級的擔憂成為短期主導力量。

這一輪暴跌是加密市場首次直面「國家級打壓」所引發的信心重塑過程。而長遠來看,算力外遷也意外推動了北美地區算力份額上升,成為比特幣挖礦地理格局轉型的關鍵轉折點。

系統性連環崩塌:Terra/Luna 與 DeFi 信任危機

2022 年 5 月,Terra 生態的演算法穩定幣 UST 脫錨,引發了去中心化金融世界的一場「雷曼時刻」。比特幣在當時已從年初的 4 萬美元緩慢回落至 3 萬美元附近,而隨著 UST 機制失效,Luna 價格在數日內歸零,DeFi 生態迅速失衡,BTC 價格進一步暴跌至 17000 美元,整個調整期持續至 7 月,最大跌幅達 58%。

UST 原本是加密世界最大市值的演算法穩定幣,其穩定機制依賴 Luna 作為鑄幣抵押資產。當市場開始對 UST 的穩定能力提出質疑後,恐慌迅速蔓延。 5 月 9 日至 12 日,UST 持續脫錨,Luna 價格一度從 80 美元暴跌至 0.0001 美元以下,整個生態在五日內崩塌。

由於 Luna Foundation Guard 先前將超 10 億美元的比特幣儲備用於支撐 UST 匯率穩定,但最終未能阻止崩盤,這部分 BTC 資產在市場拋售中進一步加劇了盤面壓力。同時,Terra 生態中眾多 DeFi 的專案(Anchor、Mirror)鏈上 TVL 歸零,用戶資金損失慘重。

這場崩盤引發了連鎖反應:大型加密對沖基金 Three Arrows Capital(3AC)持有大量 UST 與 Luna 相關部位,暴雷後資金鏈斷裂;隨後 Celsius、Voyager、BlockFi 等多家 CeFi 借貸平台也出現擠兌風波,最終進入破產程序。

在鏈上表現方面,ETH 與 BTC 轉帳量急劇上升,投資人試圖撤離所有高風險 DeFi 協議,導致多個鏈上流動性池深度驟降,DEX 滑點飆升。整個市場進入極端恐慌狀態,恐慌與貪婪指數跌至近年最低值。

這是加密生態系統內部信任模型的「全局性校正」,它動搖了「演算法穩定幣」作為金融中樞的可行性預期,同時推動監管機構重新界定「穩定幣」的風險範疇。此後,USDC、DAI 等穩定幣逐步強調抵押透明性與審計機制,市場偏好也明顯從「收益誘因」轉向「抵押安全性」。

信任崩塌:FTX 暴雷引爆的鏈下信用危機

2022 年 11 月,被譽為「機構信任錨」的中心化交易所 FTX 一夜之間轟然倒塌,成為繼 Mt.Gox 之後加密史上最具衝擊力的「黑天鵝」事件之一。這是一場內部信任機制的崩塌,直接重創了整個加密金融生態的信用基礎。

事件始於一份外洩的 Alameda 資產負債表,揭露其大量持有自家平台幣 FTT 作為抵押資產,引發市場對資產品質和償付能力的普遍懷疑。 11 月 6 日,幣安 CEO 趙長鵬公開表示將出售所持 FTT 頭寸,FTT 價格迅速跳水,引發鏈下用戶恐慌性提款潮。不到 48 小時,FTX 平台陷入擠兌危機,無法兌付客戶資金,最後申請破產保護。

FTX 暴雷直接拉下比特幣價格,從 2.1 萬美元跌至 1.6 萬美元,七天內跌幅超 23%;以太坊從 1,600 美元附近跌破 1,100 美元。 24 小時內爆倉金額超過 7 億美元,儘管不如「312」的規模,但由於這次危機發生在鏈下、波及多家主流平台,信任損失遠超單一價格暴跌所能反映的表象。

在鏈上層面,USDT 和 USDC 的兌換量急劇上升,用戶紛紛撤離交易所,將資產轉入自託管錢包。冷錢包活躍地址創歷史新高,「Not your keys, not your coins」成為社群平台上的主旋律。同時,DeFi 生態卻在此次危機中相對穩定,Aave、Compound、MakerDAO 等鏈上協議在清算機制透明、資產抵押充足的前提下未發生系統性風險,反映出去中心化架構在抗壓能力上的初步驗證。

更深遠的是,FTX 的崩盤引發了全球監管機構對加密市場系統性風險的重新檢視。美國 SEC、CFTC 以及多國金融監管機構紛紛啟動調查和聽證程序,推動「交易所透明度」「儲備證明」「鏈下資產審計」等合規議題成為主流議程。

這場危機不再是「價格層面的波動」,而是一次關於「信任權杖」的全面交接。它迫使加密產業從表層的價格樂觀,回歸基礎的風險控制與透明治理。

2025 關稅危機引爆的系統性外壓

與 FTX 暴雷等加密產業內部危機不同,近期由川普加徵「最低基準關稅」引發的市場暴跌,再次重現了「312」時期的全球性特徵。它並非某一平台崩盤或某個資產失控,而是由宏觀層面的地緣政治衝突、全球貿易結構劇變與貨幣政策不確定性共同觸發的系統性金融恐慌。

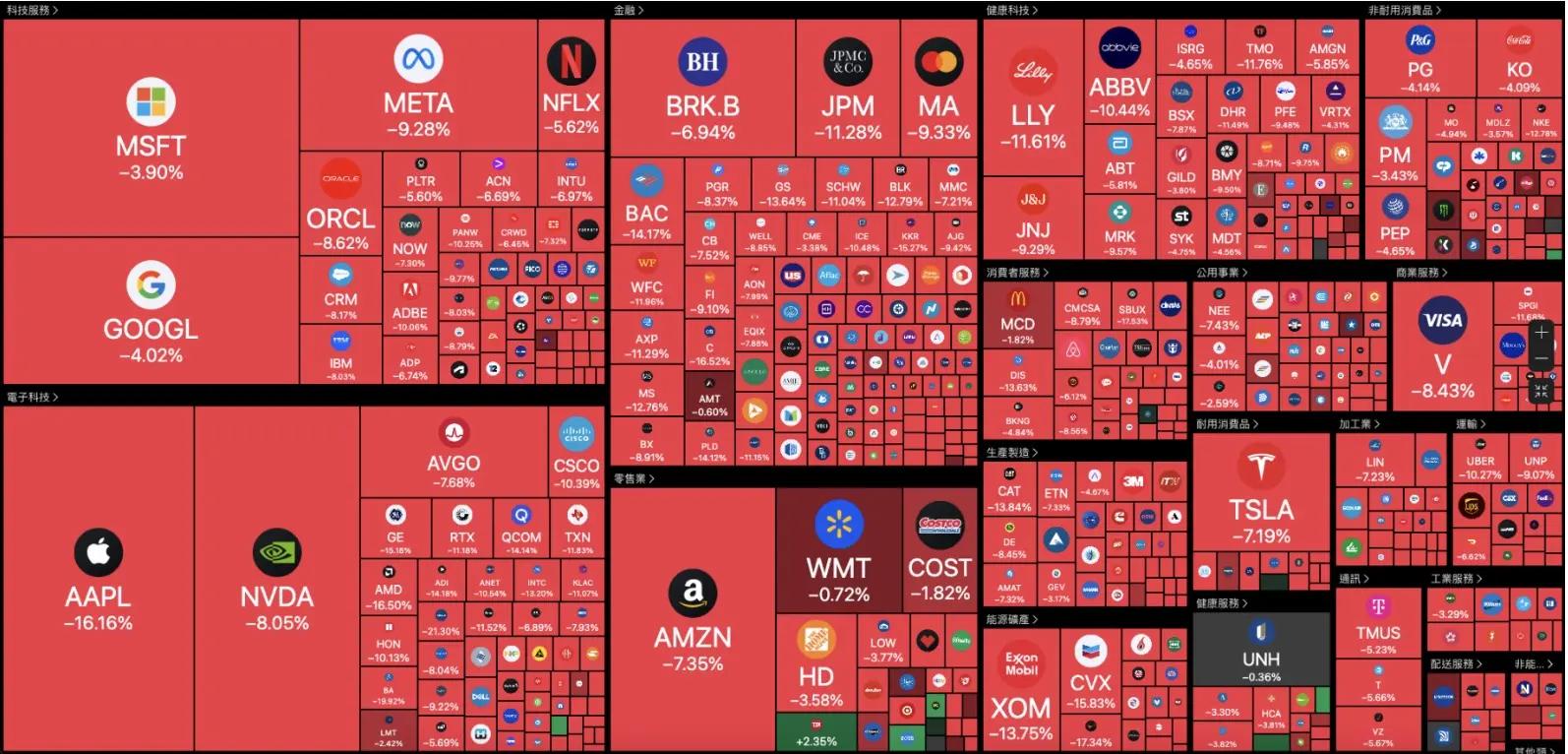

4 月 7 日,美股持續低開,美股科技股、晶片股重挫,英偉達跌超 7%,特斯拉跌近 7%,蘋果跌逾 6%,亞馬遜、AMD 跌逾 5%,英特爾、阿斯麥跌超 3%。區塊鏈概念股普跌,Coinbase 跌約 9%,嘉楠科技跌約 9%。

有趣的是,在市場傳出川普正考慮對部分國家暫停 90 天的關稅」後標普 500 指數盤初跌超 4.7% 後漲近 3.9%,道指盤初跌超 4.4% 後漲超 2.3%,納指盤初跌近 5.2% 後漲超 4.5%,BTC 上漲 8810008818100 美元。

隨後,白宮對 CNBC 表示,任何關於(關稅)暫停 90 天的說法都是「假新聞」,全球資本市場再度轉跌。足以見得川普政府的關稅政策對於全球金融市場的壓力。

穿越多次崩盤:風險成因、傳導路徑與市場記憶

從「312」到「關稅之戰」,加密市場的幾次重大暴跌事件,分別刻畫出這個新興資產類別所面對的不同類型的系統性壓力。這些崩盤不只是「跌幅」的差異,更反映出加密市場在流動性結構、信用模型、宏觀耦合、政策敏感度等維度的演進軌跡。

其核心差異,在於風險源的「層級」變化。

2020 年的 312 與 2025 年的關稅危機,同屬「外部系統性風險」主導的崩盤,市場以「現金為王」情緒驅動,導致鏈上鏈下資產集體拋售,是對全球金融市場連動的極致呈現。

FTX、Terra/Luna 事件則反映「內部信用 / 機制崩塌」的危機,暴露中心化與演算法系統下的結構性脆弱;中國政策打壓則是地緣政治壓力的集中體現,展現出加密網絡如何在面對主權級力量時被動應對。

而在這些差異之外,也有一些值得注意的共通性:

第一,加密市場的「情緒槓桿」極高。每一次價格回檔都會透過社群媒體、槓桿市場和鏈上恐慌行為迅速放大,形成踩踏。

第二,鏈上和鏈下之間的風險傳導日益緊密。從 FTX 暴雷到 2025 年鯨魚鏈上清算,鏈下信用事件不再局限於「交易所問題」,而是向鏈傳導,反之亦然。

第三,市場的適應力在增強,但結構性焦慮也在增強。 DeFi 在 FTX 危機中展現韌性,但在 Terra/Luna 崩潰中卻暴露邏輯漏洞;鏈上數據越來越公開透明,但大型清算和鯨魚操盤仍常引發劇烈波動。

最後,每一次崩盤都推動加密市場的「成熟化」,不是更穩定,而是更複雜。更高的槓桿工具、更聰明的清算模型、更複雜的博弈角色,意味著未來的暴跌不會更少,但理解它的方式必須更深。

值得注意的是,每一次崩盤,都沒有終結加密市場。相反,它推動了市場在結構與制度層面更深層的重構。這並不意味著市場會因此更加穩定,相反,複雜性加劇也往往意味著未來的暴跌不會更少。但要理解這類資產價格劇烈波動的方式,必須更深、更有系統、更相容「跨體系衝擊」與「內部機制失衡」的雙重維度。

這些危機告訴我們的,並非「加密市場終將失敗」,而是它必須在全球金融秩序、去中心化理念與風險博弈機制之間,不斷尋找自身定位的方式。