從不打低階局的 LayerZero,用兩年半時間憋了個大招

好的技術只是其次,LayerZero 最擅長的就是定標準。

這還沒完,Zero 的顧問團隊包括了木頭姐姐、ICE 策略副總裁 Michael Blaugrund 和前梅隆銀行全球數位資產負責人 Caroline Butler。木頭姐姐的 ARK Invest 甚至直接對 LayerZero 進行了投資,並表示這是她「時隔多年再次擔任顧問」,可見這一動作的含金量。

木頭姐和美國的傳統金融機構想必不用過多的介紹。唯一需要提醒大家的是,Citadel 在 2025 年 2 月底被曝出計劃成為加密貨幣的做市商,之後雖然比特幣在 75,000 美元左右觸底後,一路飆升至超過 12 萬美元。這次,Citadel 直接投資了 ZRO,而 ZRO 也因此暴漲近 50%。

LayerZero 從不打低端局

在 Zero 推出之前,LayerZero 就已經是天選之子。

2022 年初,LayerZero 推出了跨鏈橋 Stargate,上線不足 10 日,TVL 就突破了 30 億美元。 3 月底,LayerZero 完成了 FTX Ventures、紅杉資本與 a16z 共同領投 1.35 億美元 A+ 輪融資。一年之後,LayerZero 又以 30 億美元估值完成了 1.2 億美元 B 輪融資,a16z Crypto、紅杉資本、Circle Ventures、Samsung Next 等都參與了本輪融資。

一個 Web3 專案在代幣發行前就獲得了 30 億美元估值極為罕見。

但在 LayerZero 上一切似乎也算合理。 LayerZero 的聯創兼 CEO Bryan Pellegrino 是一名年少得志的德撲天才,早在 2018 年就曾經開發了幫助普通人發行代幣的平台 OpenToken,後來被收購。 2020 年,Bryan 與後來一起創立了 LayerZero 的伙伴共同開發了一款德撲 AI,這款 AI 擊敗了當時全世界所有的其他「同行」以及一些世界頂級職業選手。介紹這篇 AI “Supremus” 的論文後來被 Alphabet AI 實驗室 DeepMind 發表的博弈論研究引用。

Bryan Pellegrino 是投資人最喜歡的類型,天生高智商,幹啥成啥。之後的 LayerZero 也證明了這一點。

如果你還認為 LayerZero 是一個跨鏈橋,那表示你可能沒看懂這個項目。

作為最早將 omnichain 概念帶入 Web3 的 LayerZero,其核心並非「跨鏈」,而是「互通性」。如果你仔細研究 LayerZero 的機制,你會發現它實際上搭建了一套「如何在不同的鏈之間無需信任地傳遞訊息」的技術標準。在介紹 LayerZero V2 的部落格中有一句話:「與 TCP/IP 標準化互聯網開發一樣,LayerZero 的目標是實現所有鏈上應用開發的標準化。這種統一的跨鏈開發概念被概括為 omnichain,也是 LayerZero 對加密貨幣未來的展望。」

跨鏈橋只是代幣的轉移,omnichain 是實現在任意鏈上調用其他鏈上合約的能力。更重要的是 LayerZero 只是開發了實現這種功能的堆疊,代幣發行方或協議開發者可以自行調整參數。目前 LayerZero V2 採用了去中心化驗證網路(DVN)和執行器(Executor)的組合來實現訊息傳遞。 DVN 是由多個中心化驗證器組成的網絡,執行器則是負責執行被驗證的訊息,支援 LayerZero 的鏈都被部署了 Endpoint 合約來發送和接收訊息。

例如我發行了代幣 A,希望這個代幣可以在以太坊、Arbitrum 和 Base 之間轉移。我就可以在各個鏈上部署相應的代幣合約,整合 LayerZero 的堆疊,並且約定在所有的 DVN 中,只要有超過 5 個 DVN 驗證了訊息的真實性,即可進行代幣的跨鏈操作。

LayerZero 為這類代幣提供了一個統一的標準:OFT(Omnichain Fungible Token),包括 USDT、USDC、USDe、WETH、PENGU 等代幣都已經是 OFT。對代幣發行方來說,有一個即插即用的標準化格式,且支持接近 200 條區塊鏈,集成後可以自動被所有支持 LayerZero 的跨鏈橋、跨鏈 DEX 支持,還不用費勁在每條鏈上建立流動性,有什麼不用的道理嗎?

從支援 USDT 到 Tether 直接投資,從 10 天 30 億美元 TVL 到超過 165 條區塊鏈和超過 2000 億美元的跨鏈交易量,最近剛推出代幣的 Aztec 和穩定幣公鏈 Stable 都第一時間整合了 LayerZero,這就是標準的力量。

Zero 比較像是 L 0.5

根據 LayerZero 的自述,Zero 的設想其實早在兩年半前就開始了,大概就是 2023 年的中旬,B 輪融資完成後的不久。如果在那時候就想到了今天與華爾街傳統力量的結合,可能過於高瞻遠矚了。不過這兩年半時間內一直沒變過的想法就是:取代以太坊世界電腦的位置。

作為在 L1、L2 之間傳遞訊息的去中心化基礎設施,LayerZero 確實可以恰如其分得被稱為 “L0”,但可能是團隊對基礎設施有一些執念,Zero 這個擁有 “Solana 的速度和以太坊的去中心化” 的 L1,其實更像是 “L 0.5”,一個承載多條 L1 運行的 L1。

Zero 的特色總結起來其實只有一點:網路上的交易不用競爭有限的資源。

根據官方的描述,目前的 L1 每個驗證者都需要去遍歷每一筆交易,而正是這種為了安全性的設計使得效率的上限被限制在所有驗證者遍歷交易的效率上。在這種前提下,如果 L1 想要提高 TPS 就需要讓驗證者集中,犧牲去中心化。而由於零知識證明(ZKP)的發展,Zero 將區塊的建構和區塊的驗證分開,建構者直接建立一個完整的區塊並產生一份 ZKP,驗證者只需要驗證證明本身。

根據 LayerZero 的說法,這樣的設計可以讓運行一個與以太坊同樣承載量區塊鏈的成本從一年 5000 萬美元降至 100 萬美元,且 TPS 提升至 200 萬。

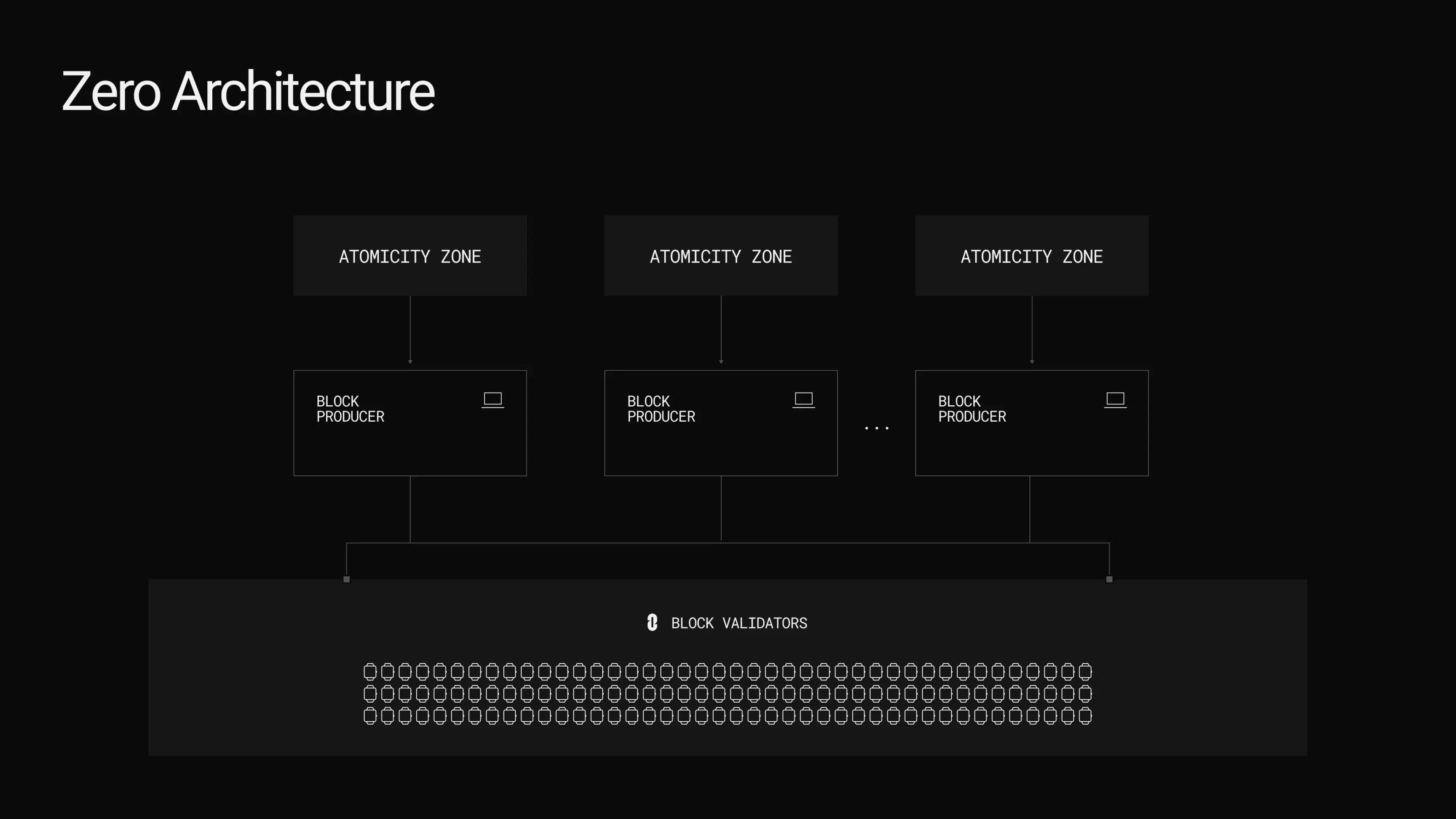

基於這樣的設計,Zero 提出了「原子區」(Atomicity Zone)的概念。每個 Zone 都可以有各自的特點,可以是高頻交易,可以是支付,也可以是 RWA 代幣化,每一個 Zone 配備獨立的區塊生產者,所有的區塊最終還會在同一條鏈上實現最終性,但並非所有的交易都要爭奪有限的網路資源。

某種程度上,這樣的設計和 L2 有一些神似,也是我認為其更像 L 0.5 的原因。在 LayerZero 看來,這樣的設計既擁有 Solana 那樣的高 TPS,也不像 L2 那樣必須等待 L1 上的確認才能保證交易的有效性。憑藉 ZKP,Zero 率先實現了去中心化與高效的並行。

容易被忽略的是,Zero 一旦推出,ZRO 就不再是用來收跨鏈費用的門票,而是成為了 L1 的原生代幣,這二者的想像力不在同一個大氣層上。

華爾街想要什麼?

想像這樣的場景,成千上萬的金融機構,有的用以太坊,有的用 Solana,有的用 Base,有的用私有鏈,代幣的標準不一樣,鏈上結算的速度不一樣,跨鏈的標準也不一樣。或者使用同一條鏈的金融機構之間還能享受到區塊鏈的價值,但當使用的鏈不同時,區塊鏈可能不如中心化的結算機構。

理想情況下,全華爾街都用同一條區塊鏈,一切的麻煩迎刃而解。

所以其實答案很簡單,華爾街想要的是「標準化」。所有的資產,股票、債券、房產都能以同樣的代幣化標準進行交易,最好穩定幣也是同樣的標準,不用一筆交易要跨 n 個不同的鏈。 Zero 就是為了這個目的而生,每個 Zone 的特色或有不同,但最終都會在同一條鏈上結算,這意味著大家的標準都一樣。

還記得 Citadel 處理的訂單流量佔比超過了 35% 嗎?如果 Citadel 指定 Zero,Zero 很可能就成為了股票代幣化的龍頭老大。此外,Zero 也不會排斥其他鏈,畢竟他們還有 LayerZero 可以將跨鏈的格式標準化。

對華爾街而言,中心化的鏈沒有可以發幣的性感故事,太過去中心化的鏈又無法控制。採用 DPoS 的 Zero 在去中心化的問題上找到了平衡,鏈本身是相對去中心化的,但也是由多家公司或多名個人集體負責的,這種能獲得控制權但又需要博弈的環境對各方而言都是可以接受的選項。

想為金融巨鱷們開發區塊鏈的人千千萬,目前只有 LayerZero 找到了一個標準答案。