熱門穩定幣專案 Falcon 打新在即,值得參與嗎?

對於看好穩定幣、RWA 代幣化趨勢及川普政府加密政策的投資者而言,這是一個高確定性的佈局機會。

Falcon Finance 的代幣 FF 即將在 Launchpad 平台 Buidlpad 上啟動發售。這絕非又一個普通的代幣發售,而是頂級做市商 DWF Labs 旗下的旗艦穩定幣項目首次公開亮相,發售時機妙不可言。

撰文:Stacy Muur|編譯:Luffy,Foresight News

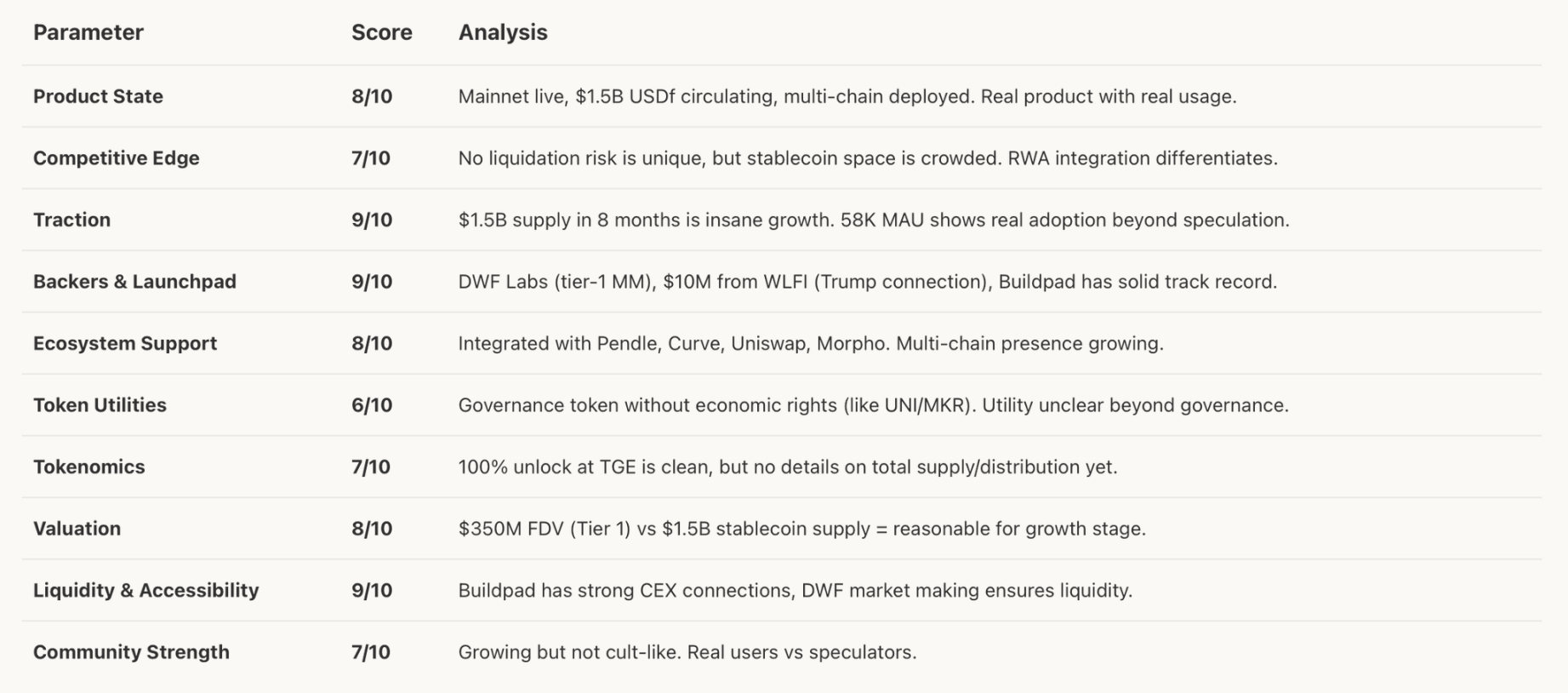

我的評分:

綜合評分:7.8/10。基本面強勁,存在明確的上行催化因素。

延伸閱讀:《 Solayer Card:解鎖 Buidlpad 白名單的黃金門票? 》

項目概況

Falcon 的主要功能

- 通用抵押品基礎設施:使用者可抵押比特幣、以太坊、SOL、穩定幣、山寨幣,甚至代幣化的現實世界資產(RWAs),以鑄造穩定幣USDf。

- 無清算風險:與傳統的抵押債務部位(CDP)協議不同,Falcon 採用超額抵押機制,且無清算流程。

- 收益產生:用戶可質押USDf 以獲得sUSDf,可獲得更高收益。

- 多鏈策略:已在以太坊、Arbitrum、Base 部署,計劃擴展至Solana 網路。

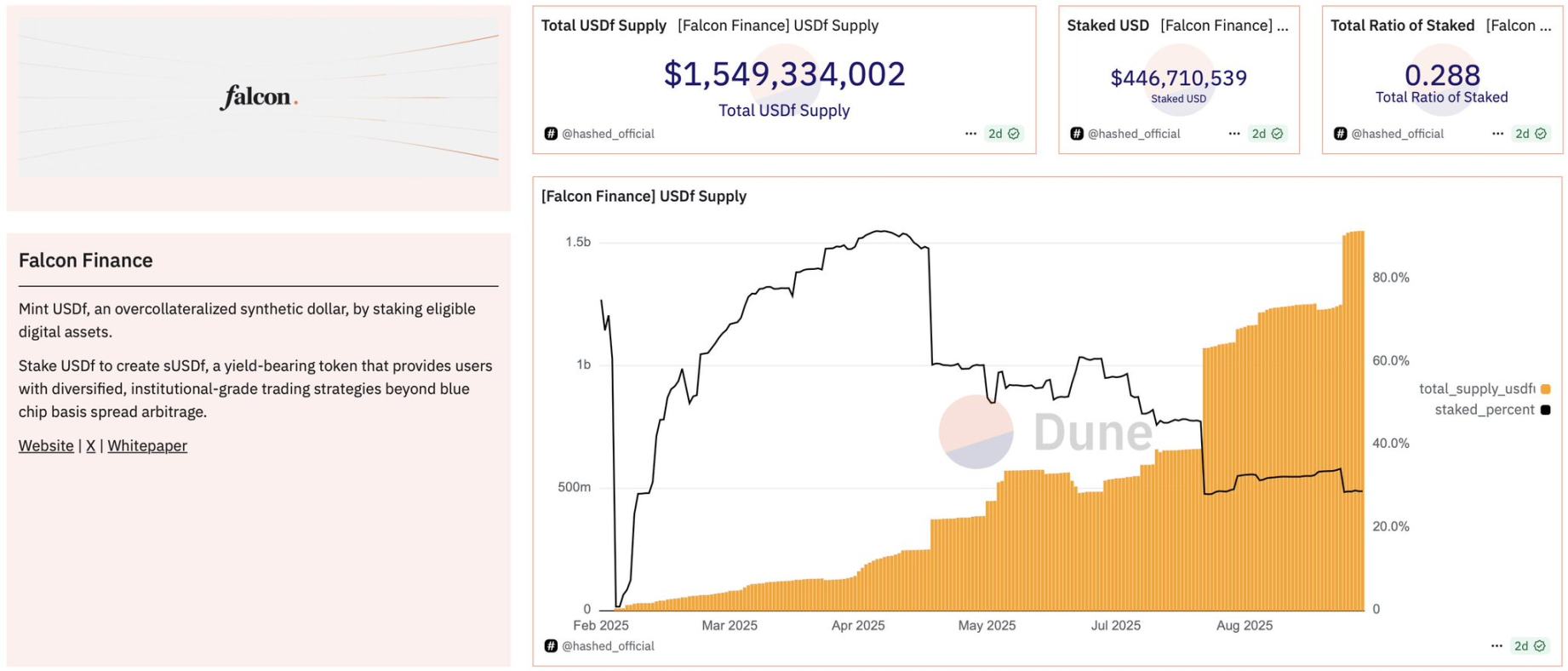

當前牽引力

- USDf 流通量達15 億美元,僅上線8 個月,便躋身穩定幣排名第8 位

- 儲備金規模超16 億美元

- 月活躍用戶超5.8 萬人

- 在Pendle 上的總鎖倉量(TVL)超2.734 億美元

Falcon 的核心優勢

已驗證的產品市場契合度

有別於多數「靠承諾融資」 的代幣發售,Falcon 的穩定幣已擁有15 億美元的流通市值。這並非「刷TVL」 的短期操作,而是真實的穩定幣需求體現。

重量級機構支持

- DWF Labs:頂級做市商,資金實力雄厚,且與各大交易所保持密切合作關係。

- 來自WLFI 的1,000 萬美元投資:因與川普家族有關聯,可為專案帶來監管順風及主流關注。

- Buidlpad 平台過往戰績:先前推出的Lombard 等計畫表現亮眼。

絕佳的市場時機

- 穩定幣敘事熱度攀升,監管框架逐漸清晰。

- 現實世界資產(RWA)代幣化趨勢加速。

- 川普政府對加密貨幣友善的政策即將落實。

- 去中心化金融(DeFi)收益產品正獲得機構投資者認可。

可持續的收入飛輪

與純粹的治理代幣不同,獵鷹擁有真實收入來源:

- USDf 鑄造手續費

- sUSDf 質押業務的利差收益

- RWA 整合相關費用

- 跨鏈擴展帶來的收入

Falcon 的主要風險

代幣實用性存疑

最大隱憂:FF 僅為治理代幣,不具備經濟收益權。與MKR 或AAVE 不同,後兩者的代幣持有者可參與協議收益分配,而FF 持有者僅擁有投票權。這限制了代幣的長期價值累積空間。

穩定幣市場競爭激烈

穩定幣領域競爭堪稱「殘酷」:USDC、USDT 佔據絕對主導地位,而PYUSD(PayPal 穩定幣)、FDUSD(富達穩定幣)等新入局者均有大型機構背書。 Falcon 需證明,其穩定幣需求能超越「DeFi 收益挖礦」 場景,具備永續性。

監理不確定性

儘管與川普陣營存在關聯,但穩定幣監管政策仍在不斷演變。任何負面的監管動向都可能對專案整體模式造成衝擊。

DWF Labs 的聲譽爭議

儘管是頂級做市商,DWF Labs 曾因在部分投資中採用「拉盤砸盤」策略而備受批評,其參與對專案而言可能是把雙面刃。

發售條款分析

優點

- 雙層定價機制:USDf/sUSDf 質押者可享3.5 億美元完全稀釋估價(FDV)折扣,非質押者則為4.5 億美元。

- TGE 100% 解鎖:無鎖倉期,若需退出可直接操作,彈性高。

- 合理的融資規模:400 萬美元的融資額不算過高,足以支撐專案推進。

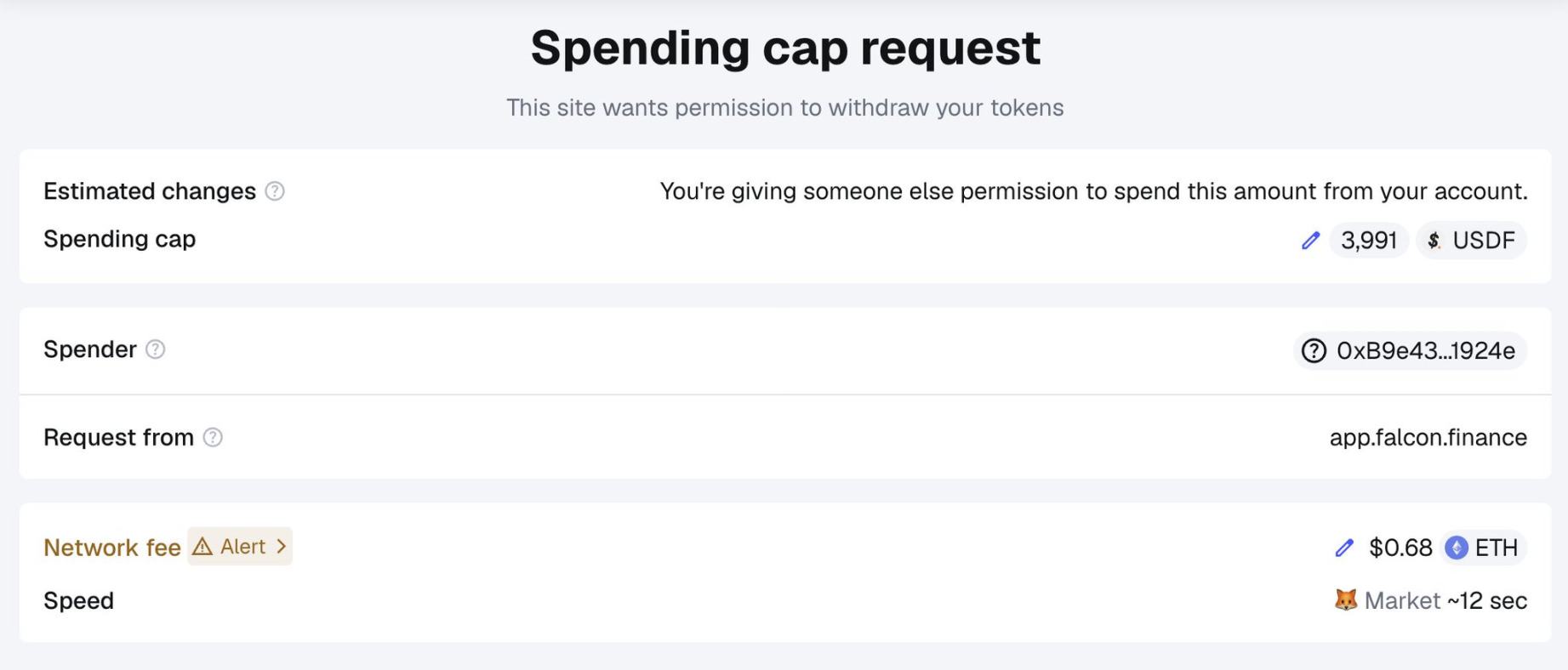

- 低門檻參與:投資額度區間為50-4000 美元,一般散戶可參與。

缺點

- 高估值風險:即便以3.5 億美元FDV 計算,對於一個無收益分成的治理代幣而言,定價仍偏高。

- 僅支援USD1 支付:強制用戶進入WLFI 生態系統,雖屬策略佈局,但限制了用戶支付選擇。

催化因素與上行場景

短期催化因素(1-3 個月)

- TGE 與交易所上市:憑藉DWF 的資源,高概率將登陸幣安、OKX、Bybit 等主流交易所。

- 跨鏈擴展:部署至Solana 網路或使用戶規模翻倍。

- RWA 產品上線:整合代幣化國債等資產。

中期催化因素(3-12 個月)

- 機構採用:企業財務部門將USDf 用於收益管理。

- 監管明確:穩定幣監管框架落地或帶動整個產業上漲。

- DeFi 生態整合:更多協議將USDf 納入可接受抵押品範圍。

- 收益分成機制:代幣經濟模型或升級,允許FF 持有者參與協議費用分配。

價格預測

樂觀情境(機率30%)

- 目標估值:完全稀釋估值(FDV)突破10 億美元(較3.5 億美元入場價上漲3-4 倍)

- 驅動因素:主流中心化交易所上市、空投熱度、機構大規模採用

- 時間週期:TGE 後3-6 個月

基準情境(機率55%)

- 目標估值:FDV 達5-7 億美元(較入場價上漲1.5-2 倍)

- 成長邏輯:隨DeFi 生態滲透實現穩定成長

- 時間週期:6-12 個月

悲觀情景(機率15%)

- 目標估值:FDV 跌至2-3 億美元(損益兩平至虧損15%)

- 風險觸發:穩定幣市場競爭加劇、監管問題爆發或DWF Labs 退出

總結

Falcon Finance 是真正具備落地能力的專案。作為一個功能性穩定幣協議,Falcon 已實現15 億美元的實際使用率,擁有機構背書,且有明確的成長催化因素。代幣發售條款合理,時機也與多個宏觀趨勢契合。

主要風險在於:與具備收益分成機制的治理代幣相比,FF 的實用性較弱。

我的結論:對於看好穩定幣、RWA 代幣化趨勢及川普政府加密政策的投資者而言,這是一個高確定性的佈局機會。結合專案目前的進展與背書,3.5 億美元的FDV 入場價具有吸引力。