從 2013 年推出 GBTC 至今,灰階的資管規模已經超過了 350 億美元。

台灣時間 11 月 13 日晚間,灰階(Grayscale)向紐交所遞交了 IPO 申請,計劃透過 Grayscale Investment, Inc. 登陸美股市場。本次 IPO 由摩根士丹利、美銀證券、Jefferies、Cantor 擔任主承銷商。

值得注意的是,灰階本次上市採用了傘型合夥公司結構(Up-C),即灰度的營運和控制主體 Grayscale Operating, LLC 並非上市主體,而是透過新成立上市主體 Grayscale Investment, Inc. 進行 IPO,透過收購 LLC 的部分權益實現公開交易。公司創辦人和早期投資者可將 LLC 權益轉換為上市主體的股票,且轉換過程享有資本利得稅優惠,只需要繳納個人所得稅。 IPO 投資者則需要為企業利潤繳稅,還需要對股票的分紅繳納個人所得稅。

這樣的上市結構除了對公司「元老」在稅收上有利之外,還可以透過 AB 股實現上市後依然對公司擁有絕對控制權。 S-1 文件顯示,灰階由母公司 DCG 全資控股,且灰階就明確表示上市之後灰階母公司 DCG 仍會透過對投票權較大的 B 類股的 100% 持股對灰階的重大事項有決定權,IPO 所籌集的資金也將全部用於從 LLC 手中收購權益。

大家對灰度自然不陌生,最早推出比特幣和以太坊投資產品,透過與 SEC 艱苦卓絕的鬥爭實現了將比特幣和以太坊信託轉換為現貨 ETF,其推出的數位大盤基金也頗有「加密貨幣版標普 500」的威力,在上一輪牛市週期中,大盤基金的每一次代幣的每一次代幣都會讓一個新的價格和短期加入內代幣被移除。

S-1 文件顯示,截至當地時間今年 9 月 30 日,灰階總資管規模達到了 350 億美元,實現了加密貨幣資管規模的全球第一。旗下數位資產投資產品超過 40 種,涵蓋了超過 45 種加密貨幣。 350 億美元包括了管理規模達 339 億美元的 ETP 和 ETF(主要是比特幣、以太坊、SOL 相關產品)以及規模為 11 億美元的私募基金(主要是山寨幣投資產品)。

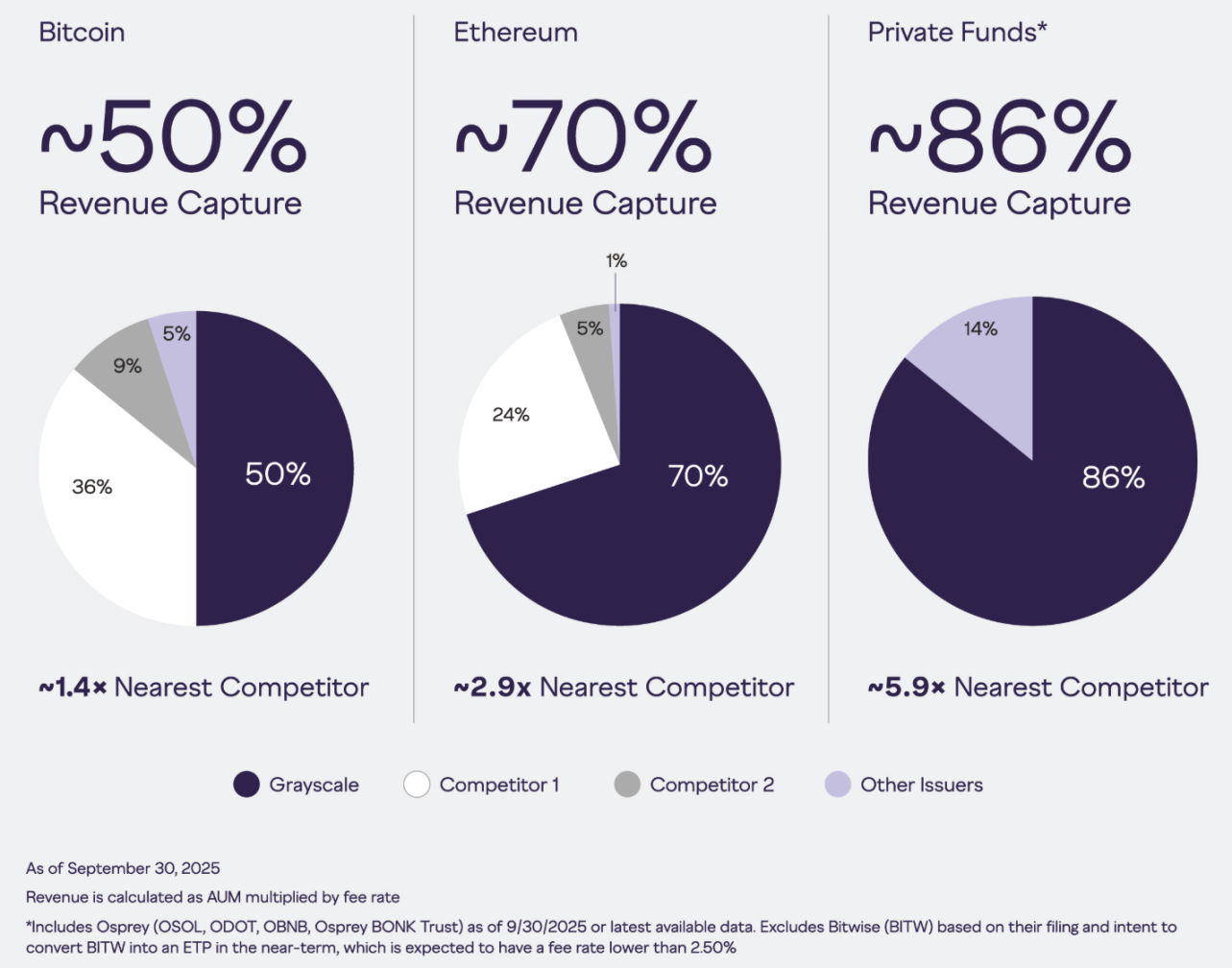

此外,單從收入來看,灰階旗下主要投資產品的收入能力是強於主要競爭者的,但這主要也來自於先前不可贖回信託累積的 AUM 和高於同業平均的管理費率。

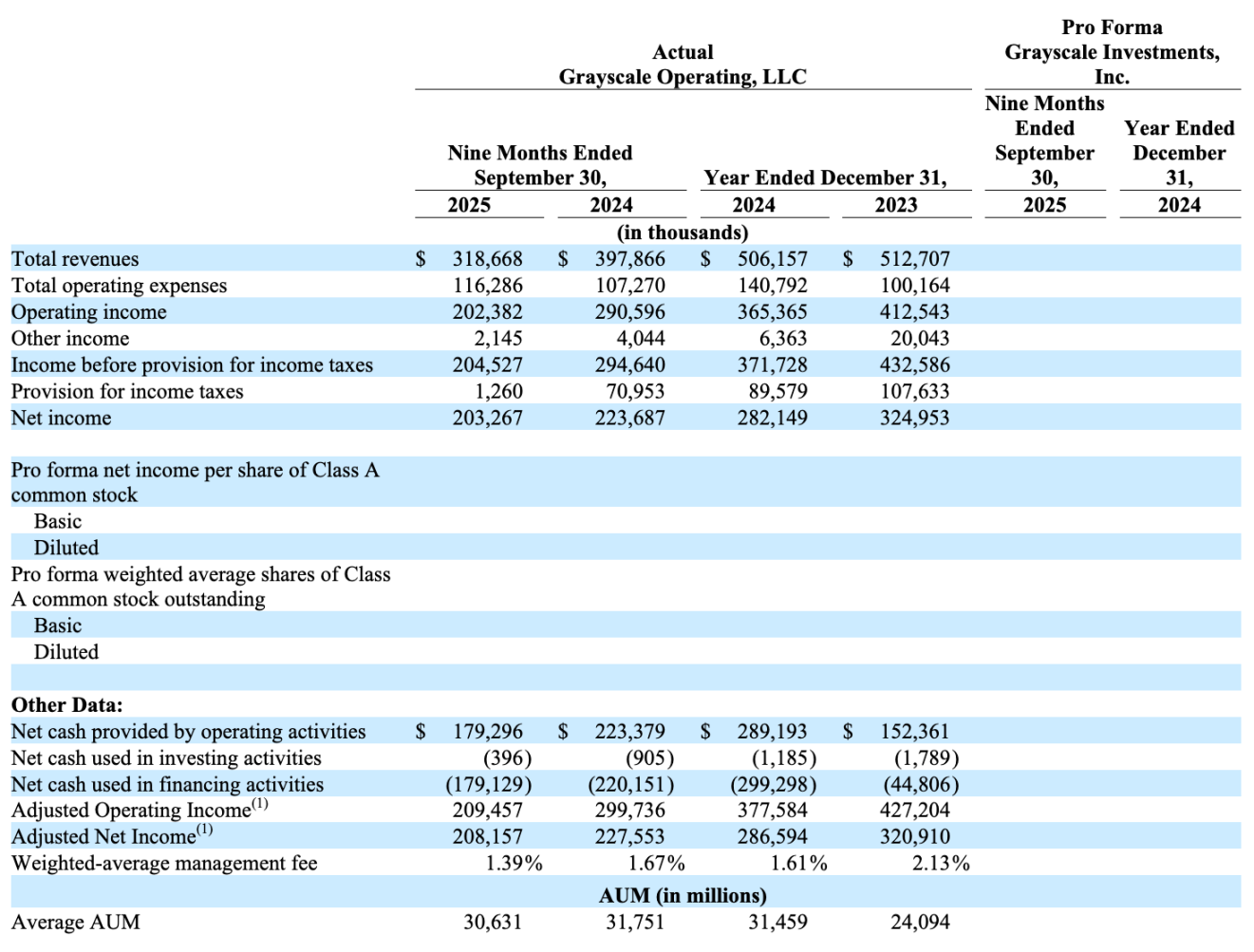

財務表現方面,在截至 2025 年 9 月 30 日的 9 個月內,灰度營業收入約為 3.19 億美元,年減了 20%,營業支出約 1.16 億美元,較去年同期成長 8.4%,營業利潤約 2.02 億美元,較去年同期下降 30.4%。加上其他收入並扣除所得稅準備金的淨利潤約為 2.03 億美元,較去年同期下降 9.1%。此外,平均資管規模數據顯示,今年的資管規模相較去年可能下降。

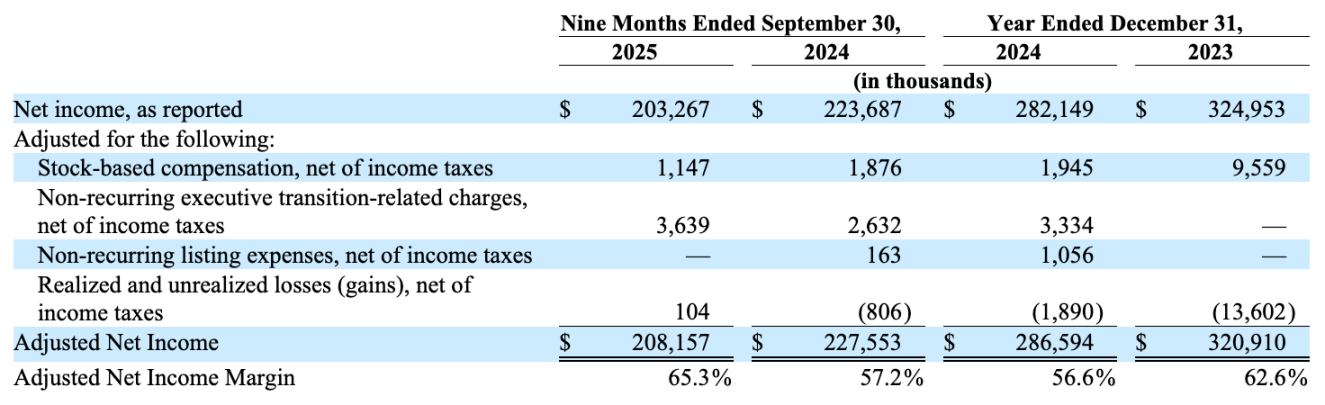

剔除非經常性科目,報告期間經調整後淨利潤約為 2.08 億美元,淨利潤率為 65.3%,雖然前者同比下降了 8.5%,但淨利潤率卻較去年同期的 57.2% 有所上升。

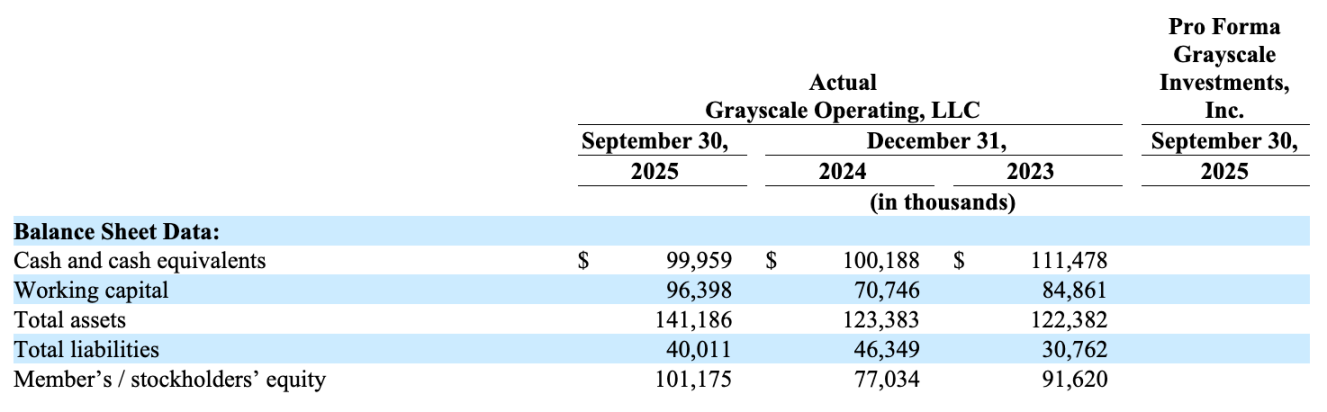

目前灰度的負債比率相當健康,雖然收入和利潤均有所下降,但從公司資產價值提升,負債下降以及利潤率提升這三點來看,灰度的營運狀況不斷改善。

S-1 文件也揭露了灰階未來的發展計劃,包括拓展私募基金種類(推出更多山寨幣私募投資產品);推出主動型管理產品以作為被動型投資產品(ETF、ETP)的補充;進行主動投資,標的包括自身的投資產品、加密貨幣或其他標的。

在拓展分銷管道方面,灰度披露稱,目前已完成了三家 AUM 總計達 14.2 萬億美元的券商的盡職調查,並於本月在一家擁有超過 17500 名財務顧問,諮詢和經紀資產規模超過 1 萬億美元的大型獨立經紀交易商的平台上上線了比特幣和以太迷你 ETF 坊。今年 8 月,灰階與擁有 6,700 家顧問公司組成的網路的 iCapital Network 達成合作,根據協議,灰階將在未來透過旗下主動管理策略為網路中的公司提供數位資產投資管道。

整體而言,灰階揭露的資訊顯示出該公司是一家發展較穩定的資管公司,收入的主要來源就是投資產品的管理費用,並沒有太大的想像空間。但鑑於上市的傳統資管公司先例,對於灰階的市值,市盈率等的預期是有跡可循的,也算是提供了一個比較可預測的投資標的。市盈率等的預期是有跡可循的,也算是提供了一個比較可預測的投資標的。